こんばんは!ケニーです。

いつもブログを読んでいただき、ありがとうございますm(_ _)m

この記事の目次

まずは結論…!

今回の記事も、先日の記事に続き、完全に我が家の2023年以降のための備忘録です!

僕がe-Taxで2回目の確定申告を行ったため、来年の自分自身と妻のために、そのやり方・手順を書き残しておきます。

ちなみに、不動産売却益は分離課税ですが、損益通算はされます…!(これが今回一番の気付きッ!)

ここから本題ッ!

そんな今日は、ブログ投稿1000本ノックの229本目。

2022年(令和4年)3月15日(火)までに迫った、確定申告の期限。。

もしまだの方は、本記事をご参考になさって下さい!

それでは、確定申告書作成のやり方を、実際の画面を元に解説します。

ちなみに、確定申告の期限やe-Taxの基本について、初めての確定申告の方は、以下をご覧ください!

※以下の手順は、初めての確定申告手順と一部重複するところがありますので、悪しからず…

昨年のデータの流用

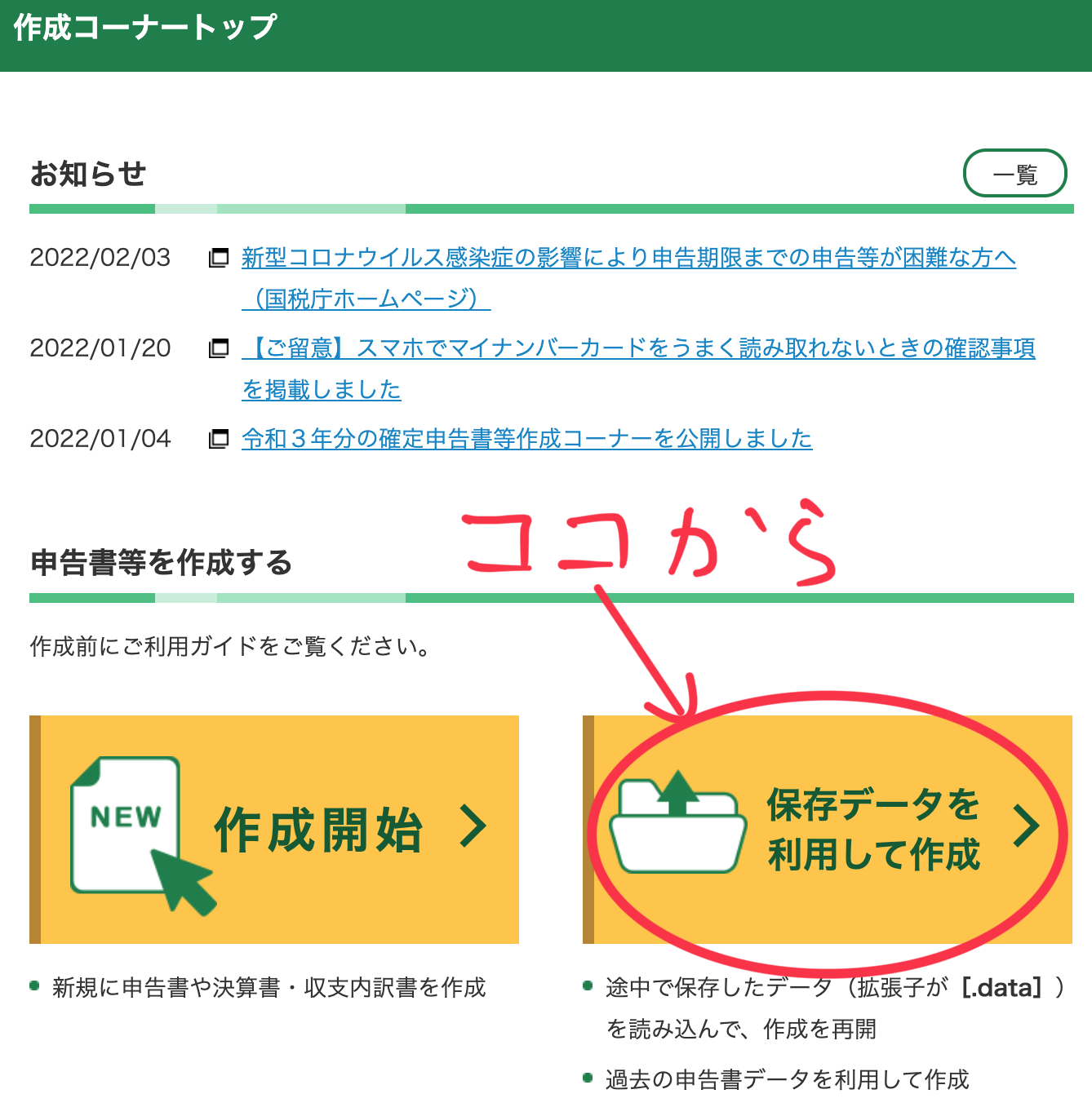

途中でデータを保存して再開する時と同じ「保存データを利用して作成>」をクリックします。

過去の年分のデータを利用して新規作成の箇所の「新規作成」をクリック。

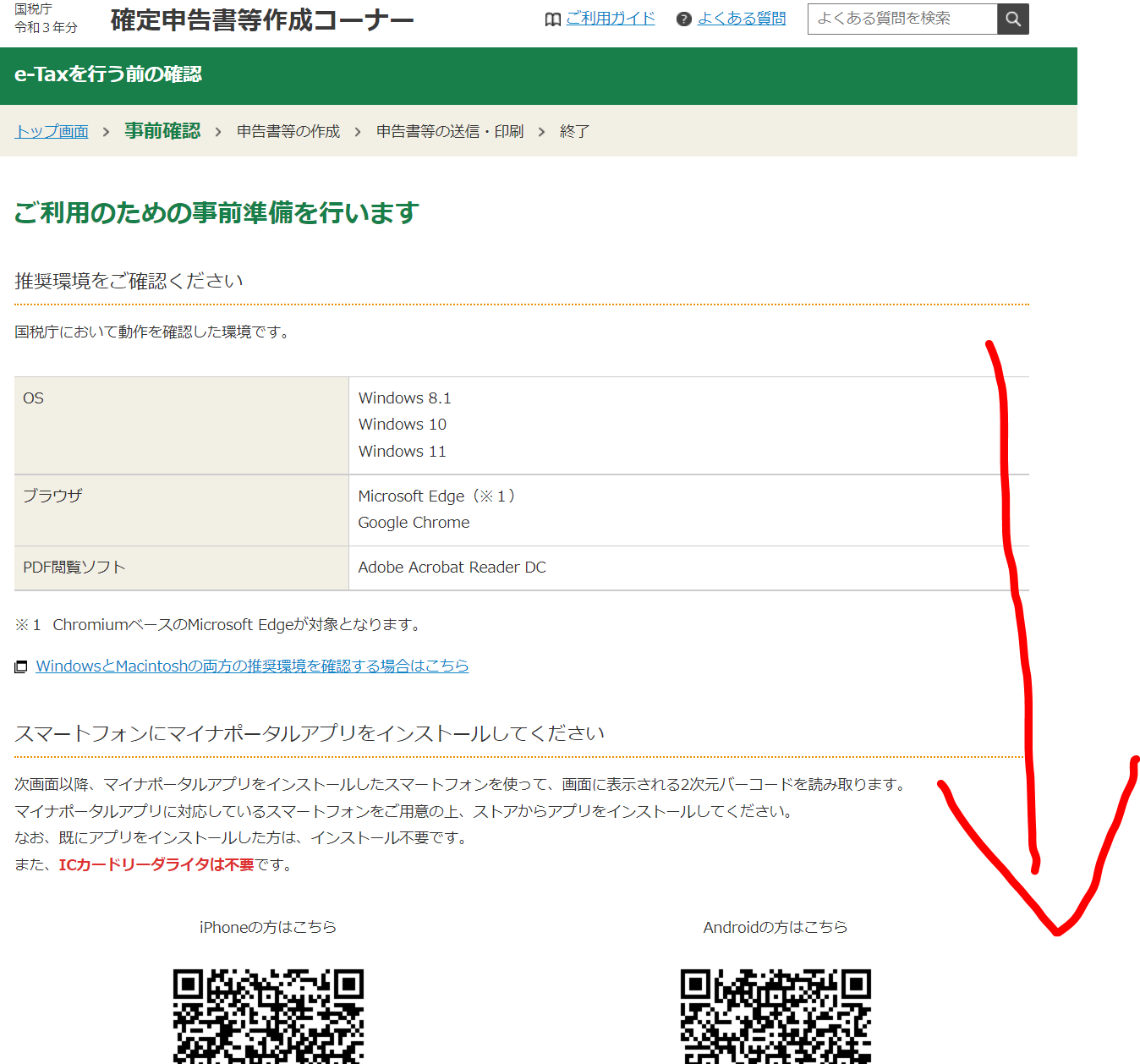

マイナンバーカード方式(2次元バーコード)が、個人的には一番簡単に手続きを済ませられると思います。

ちなみに昨年は、マイナンバーカード方式(ICカードリーダライタ)で行うために、以下を購入しておりました。

今年からはマイナンバーカード方式(2次元バーコード)で、スマホがあれば大丈夫になったため、不要そうですね!

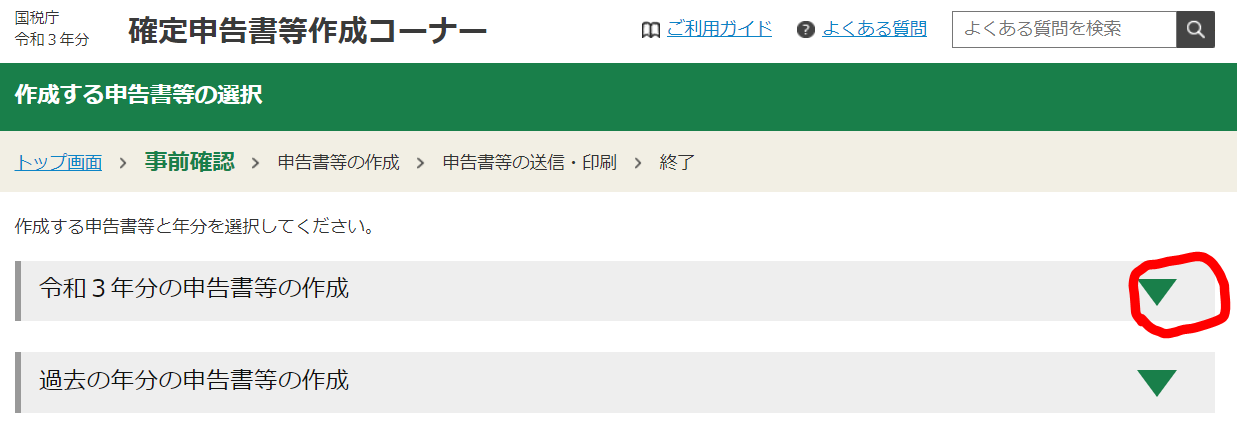

作成する申告書等の選択

僕は青色申告ですので、「決算書・収支内訳書(+所得税)」をクリックしました。

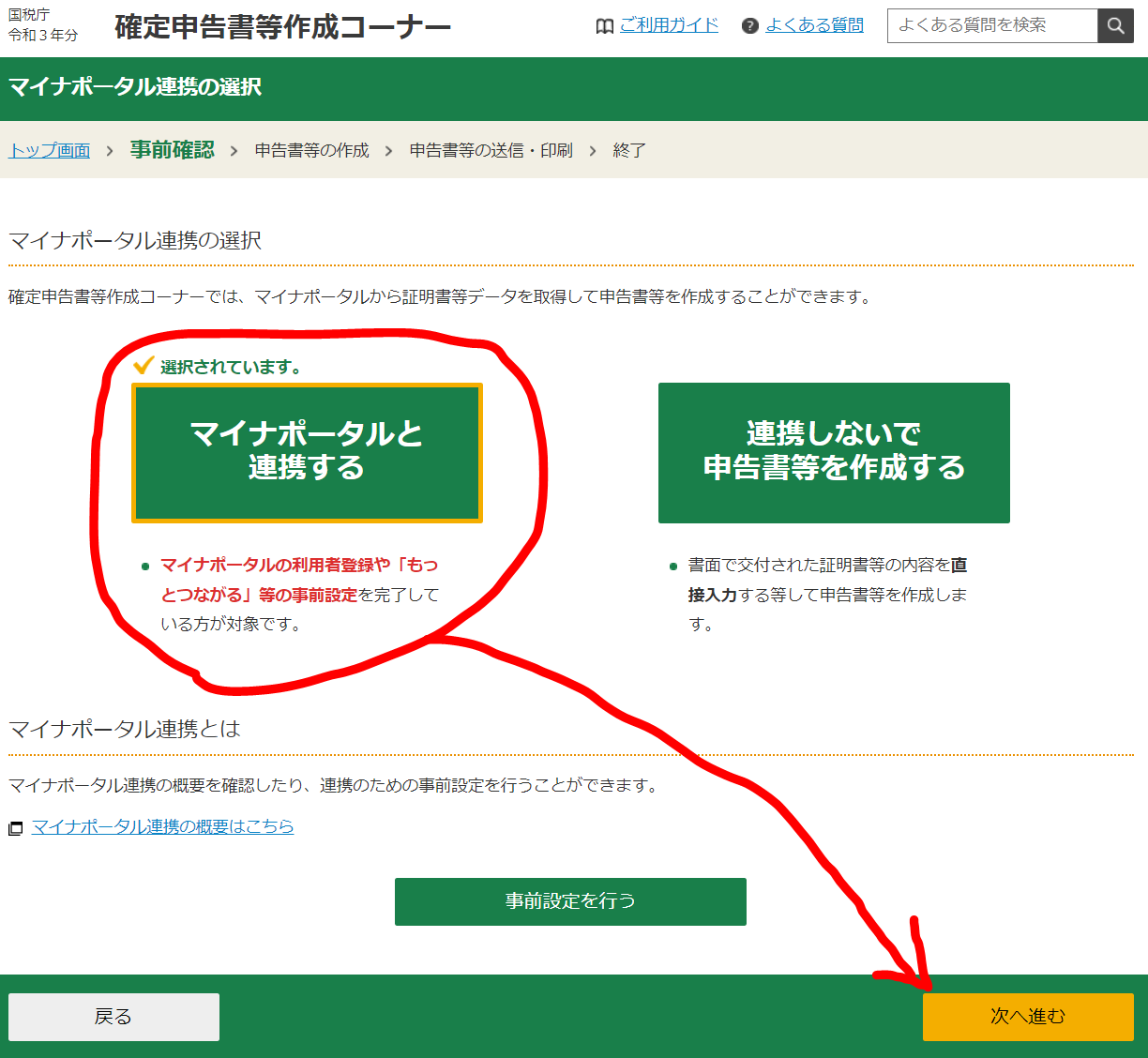

マイナポータルと連携して進めます。

e-Taxを行う前の確認ですが、事前準備は完了しているので、次へ進みます。

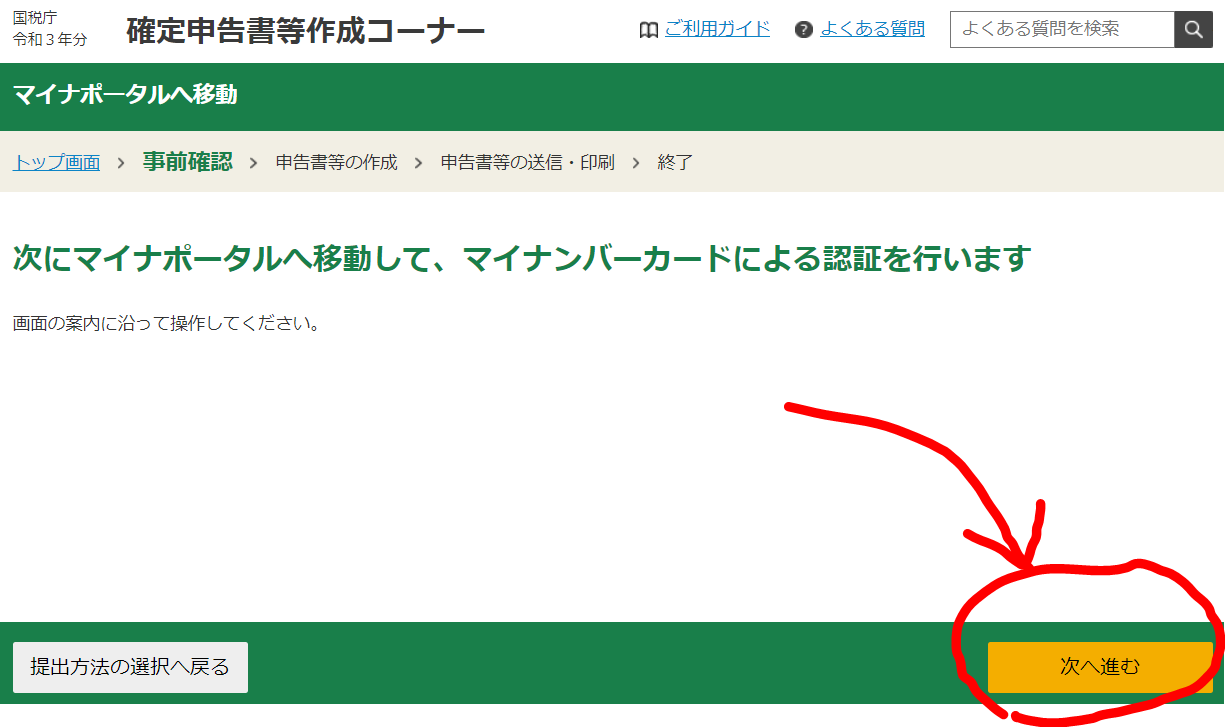

マイナポータルへ移動。

ということで、スマホアプリでマイナポータルアプリを起動しておきます。

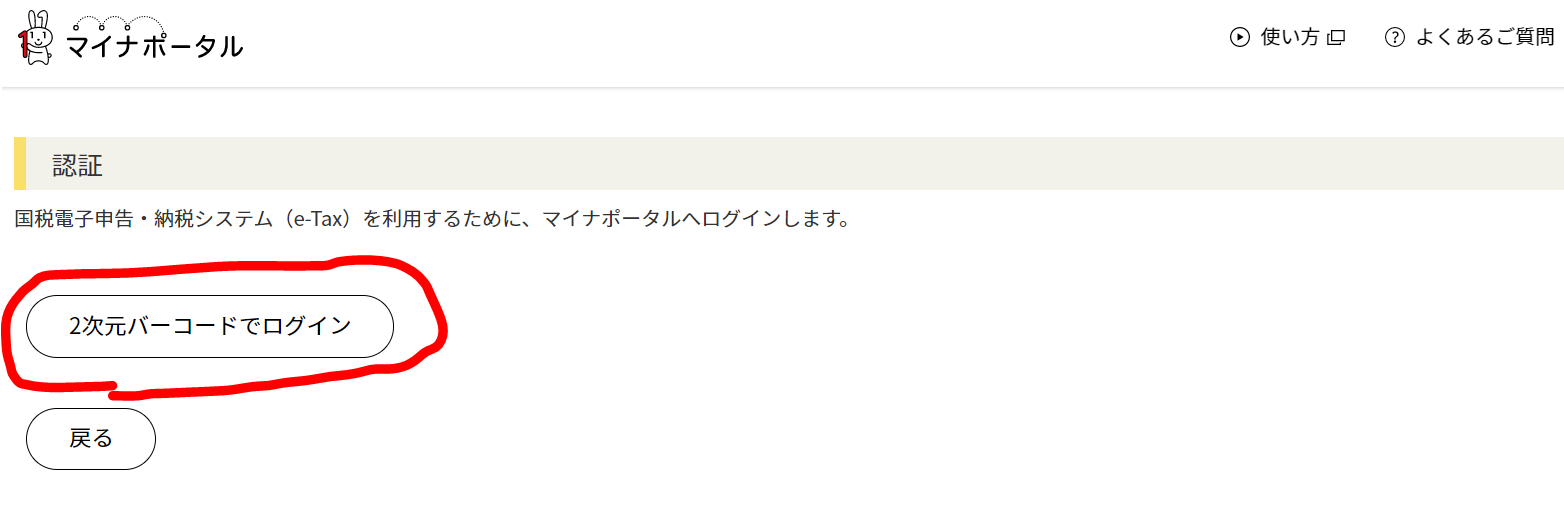

「2次元バーコードでログイン」をクリックします。

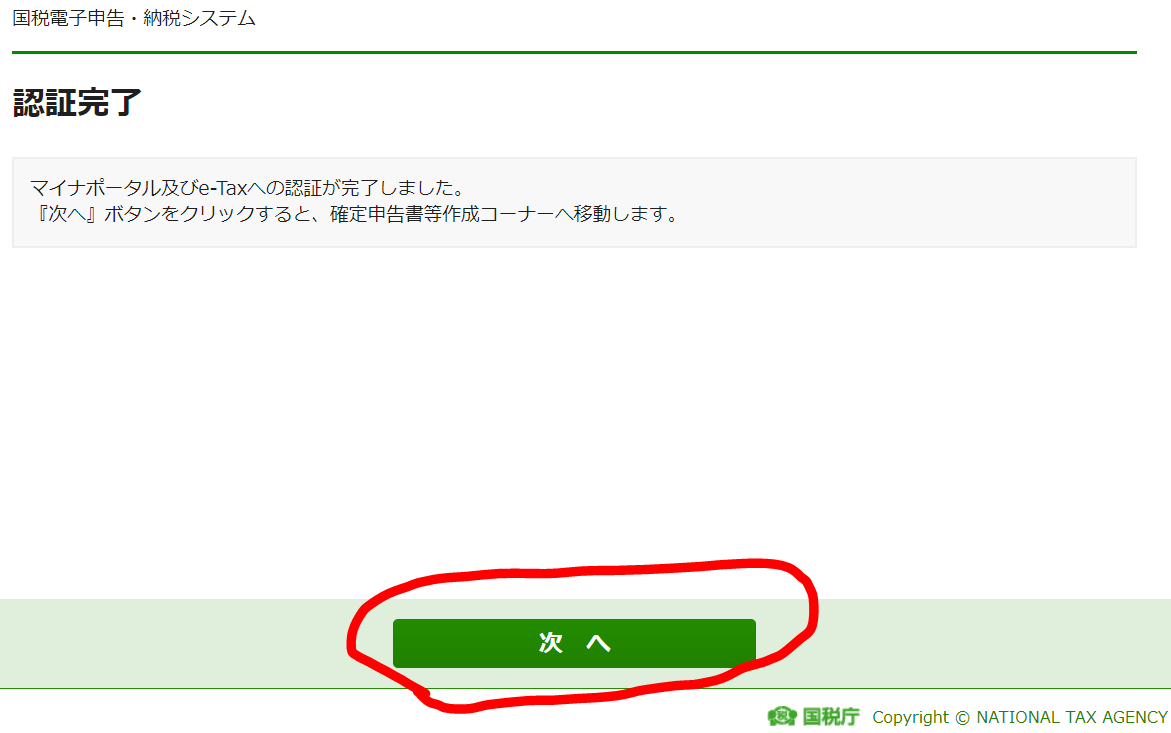

QRコードをスマホのマイナポータルアプリで読み込むと、PCで以下の画面が表示されます。

e-Taxの登録状況の確認

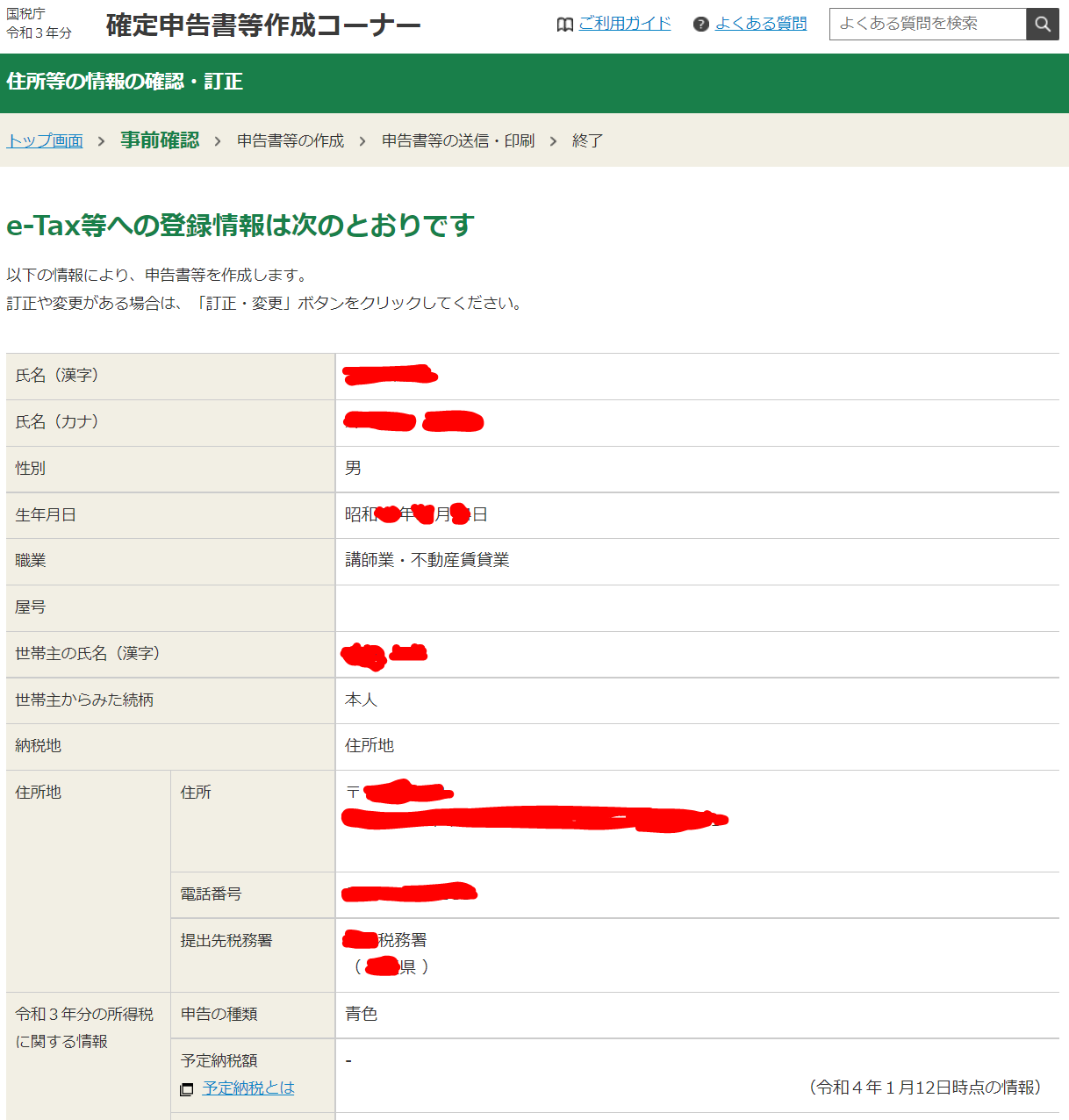

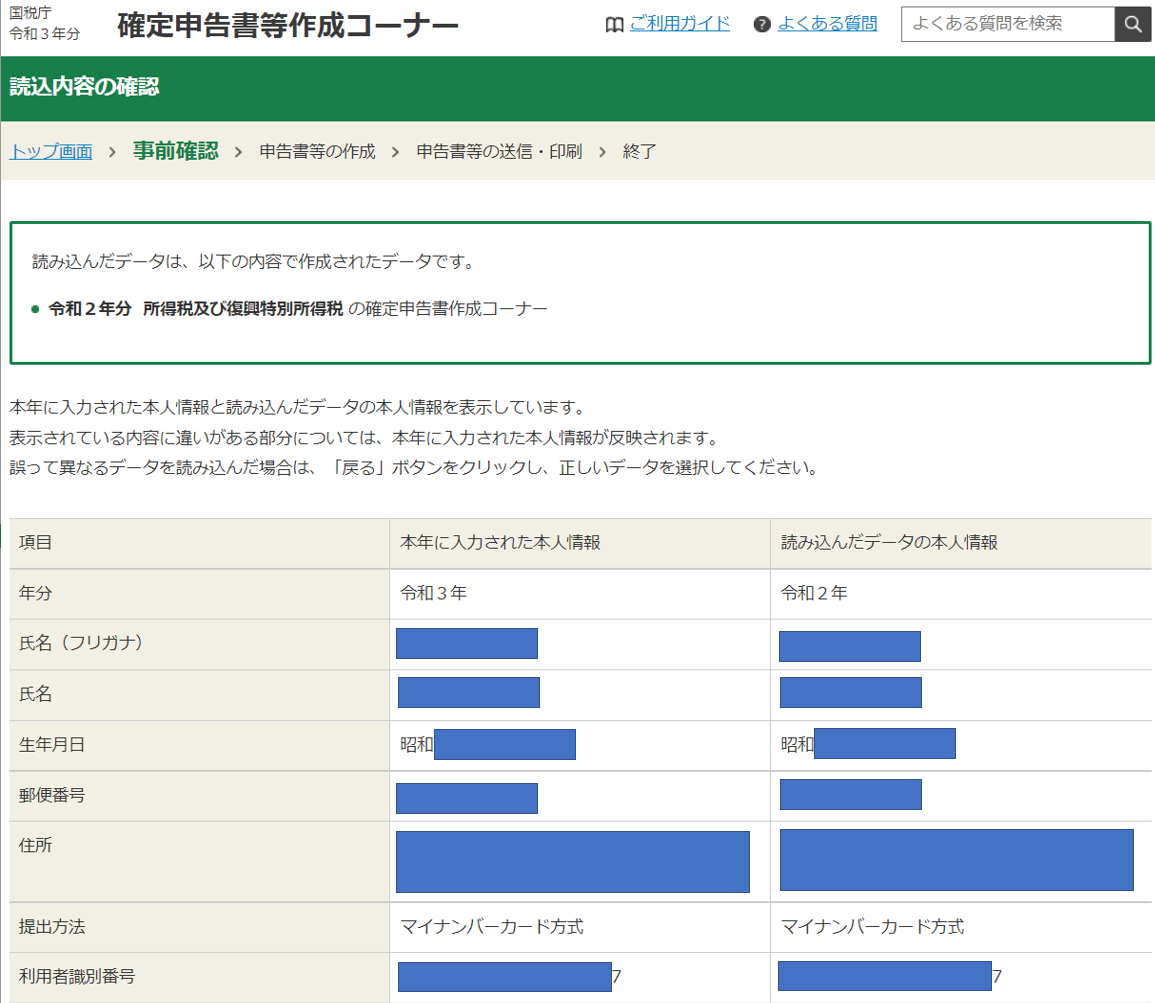

昨年以前に登録されていた個人情報が表示されます。

過去の年分のデータの読み込み

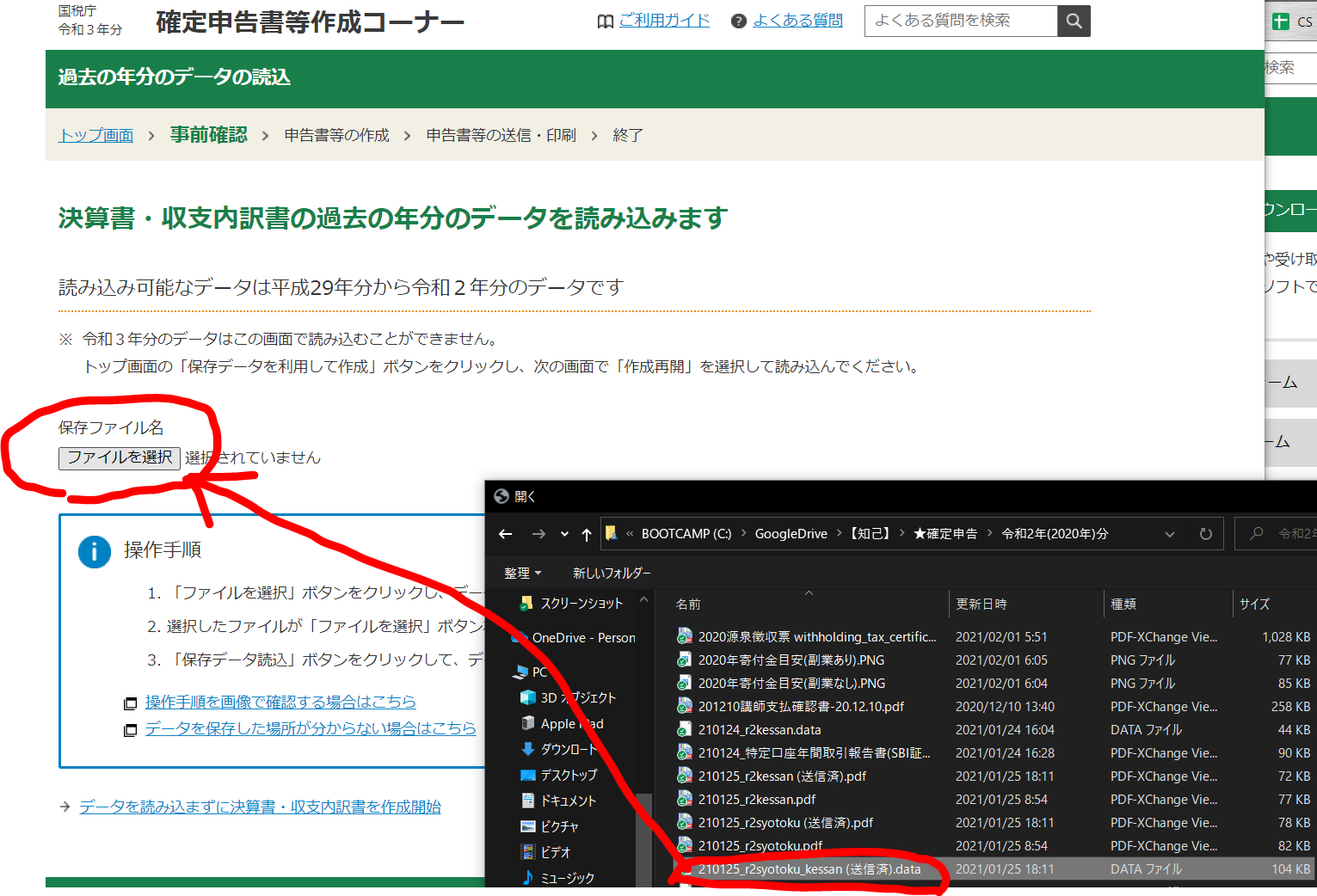

僕は昨年(2021年:令和2年)のデータを読み込みました。

ファイル名がデフォルト(ダウンロード時そのまま)なら、

「r2syotoku_kessan.data」というファイルです。

本年と昨年以前のデータが表示されるので、内容に問題ないかどうかを確認します。

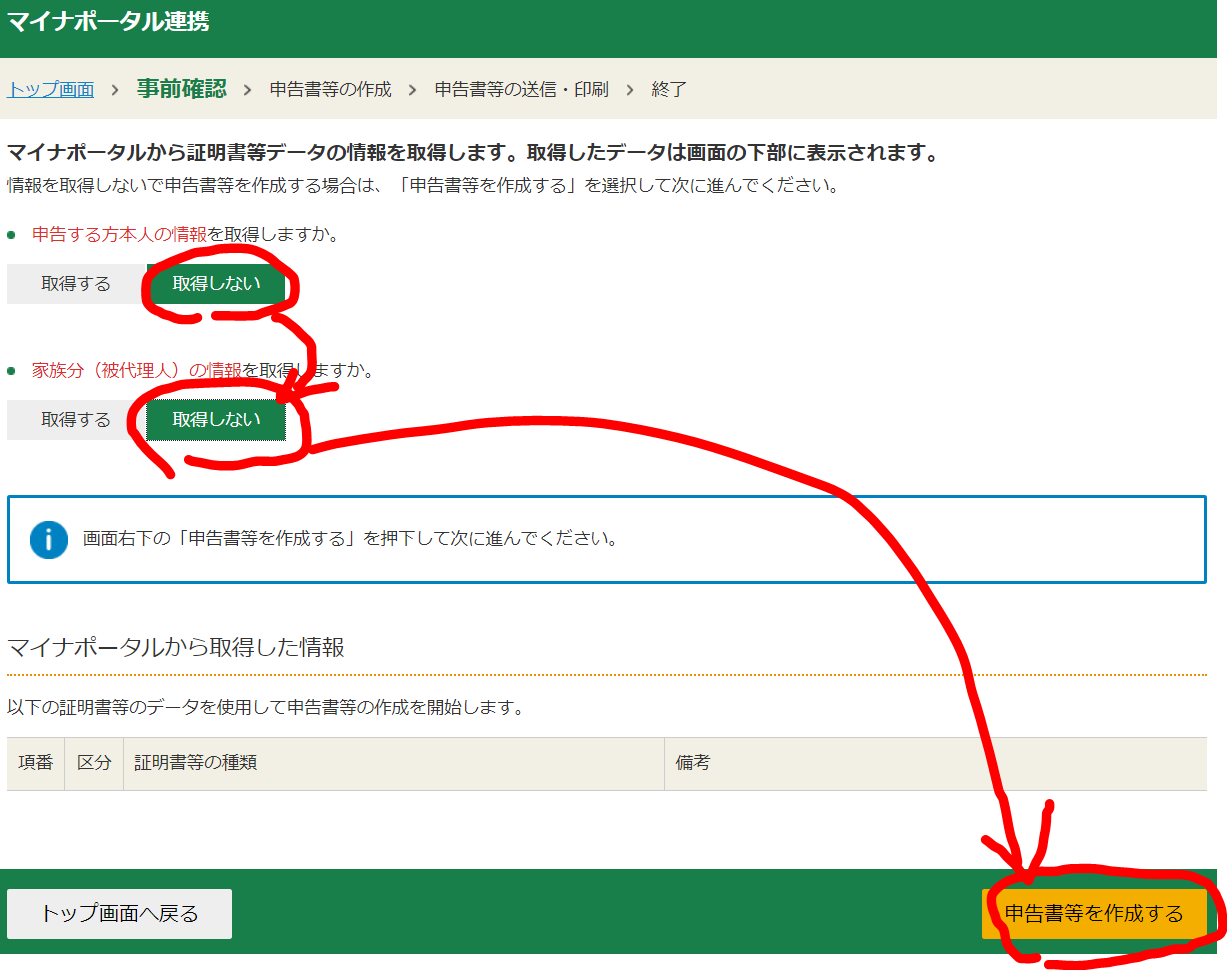

マイナポータル連携 ですが、

- 申告する方本人の情報

- 家族分(被代理人)の情報

両方とも「取得しない」で進めました。

※医療費が10万円を超えている場合は、「申告する方本人の情報」を取得したほうが良さそうです

青色申告の作成開始

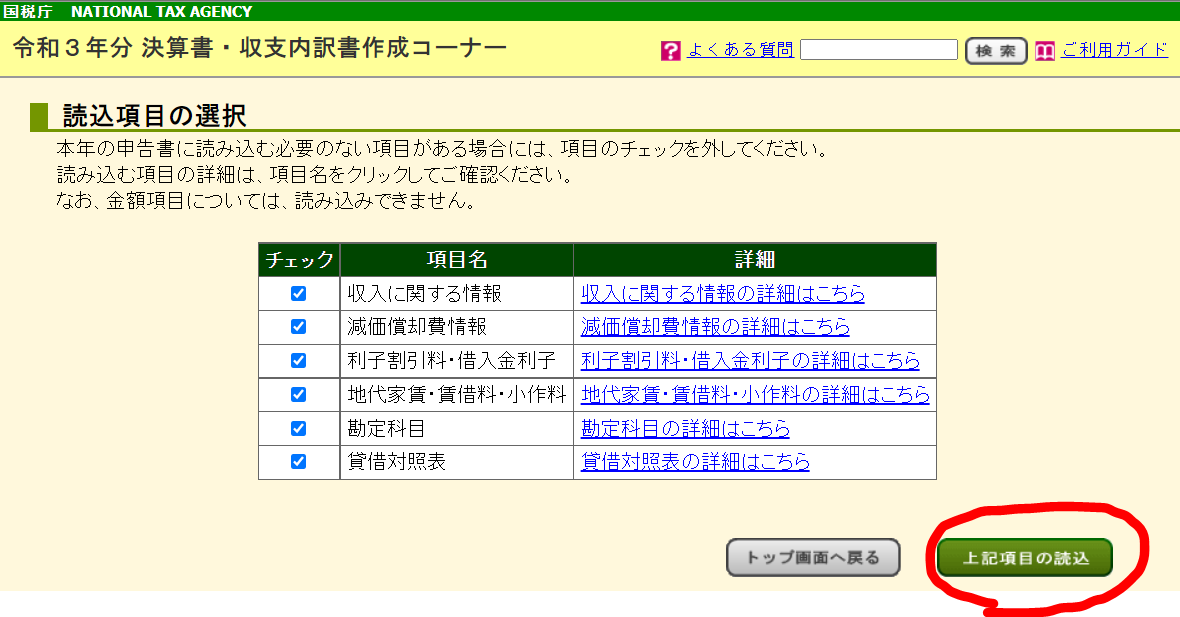

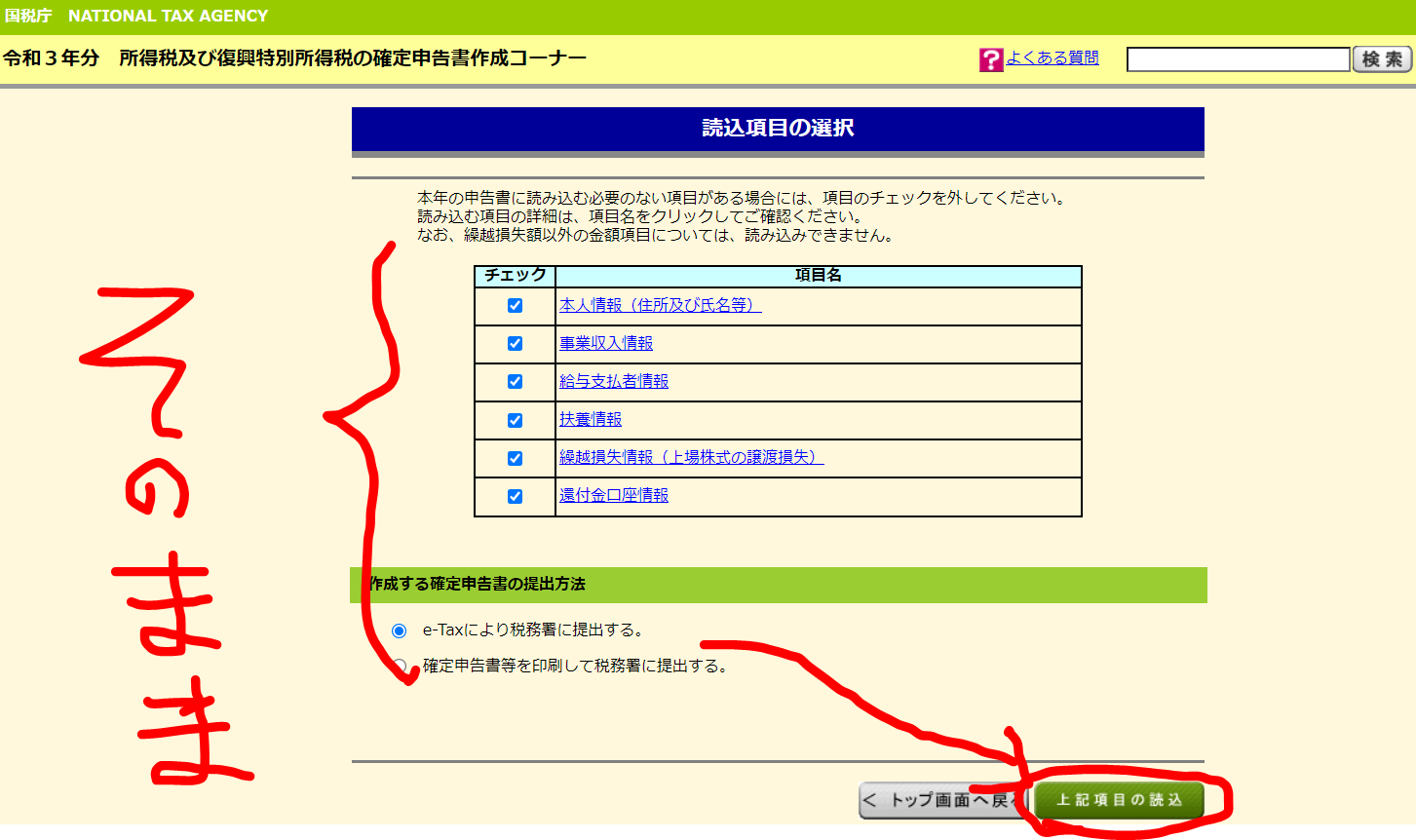

前年以前のデータより必要な項目は読み込みます。

基本的には、デフォルトのチェックを入れたまま「上記項目の読込」をクリック。

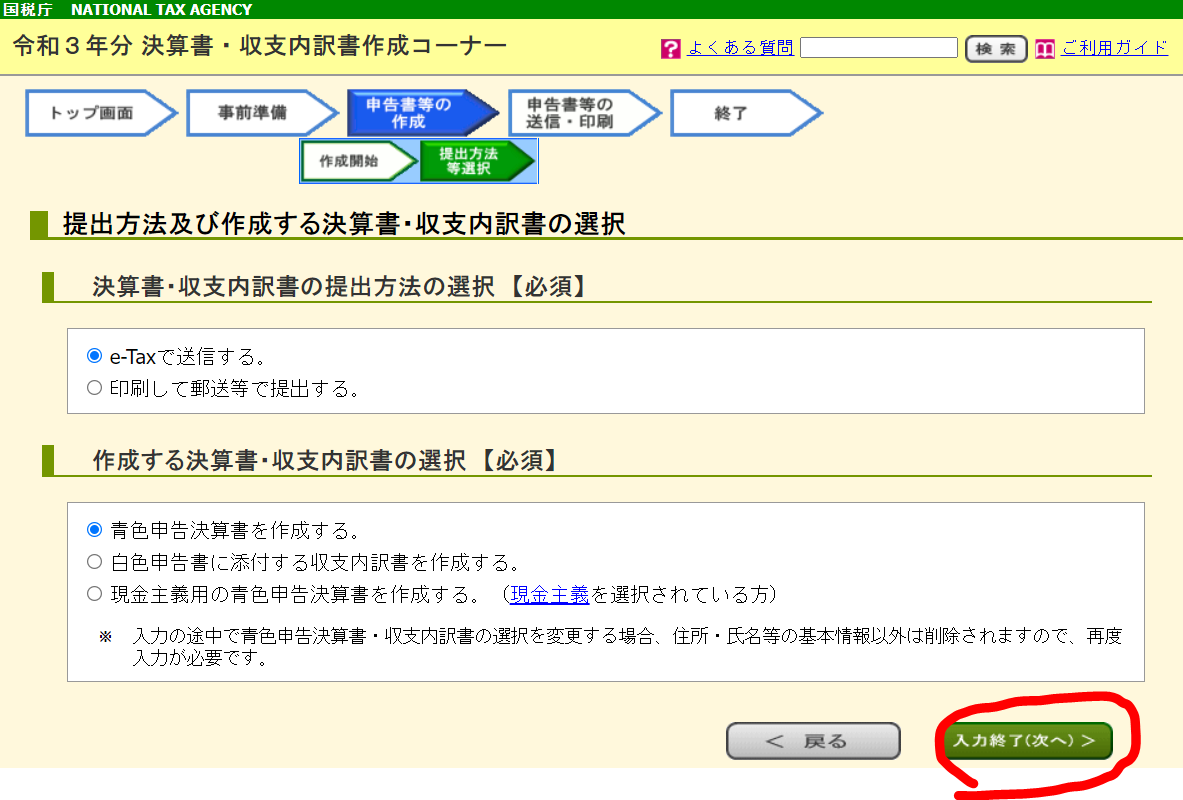

e-Tax・青色申告決算書で作成を進めますので、デフォルトのチェックで次へ。

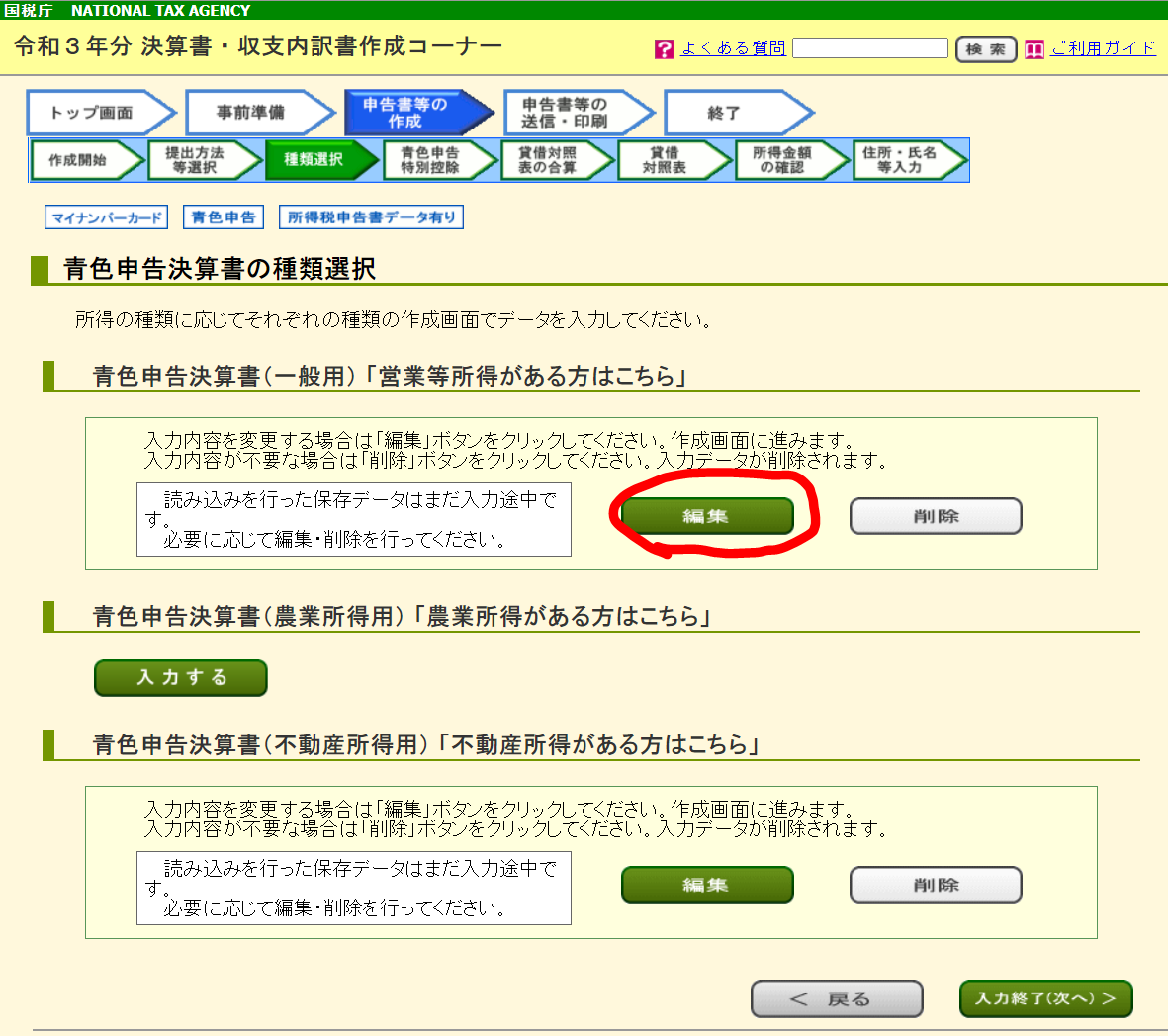

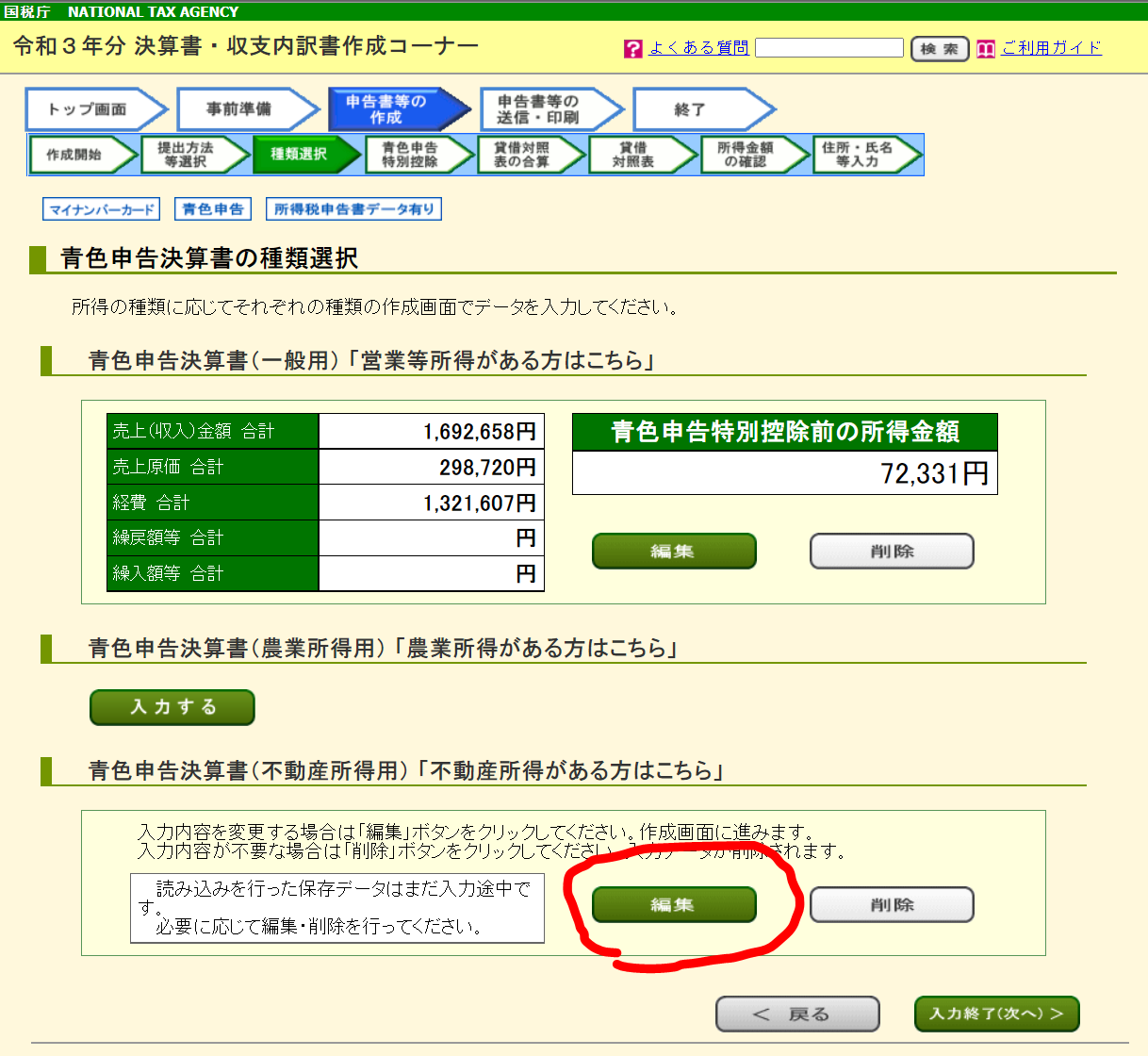

青色申告決算書(一般用)「営業所得がある方はこちら」

多くの方が、こちらの編集が必要になります!

※農業・不動産業がある方は、それぞれそちらの編集も必要です(不動産所得用は後述します)

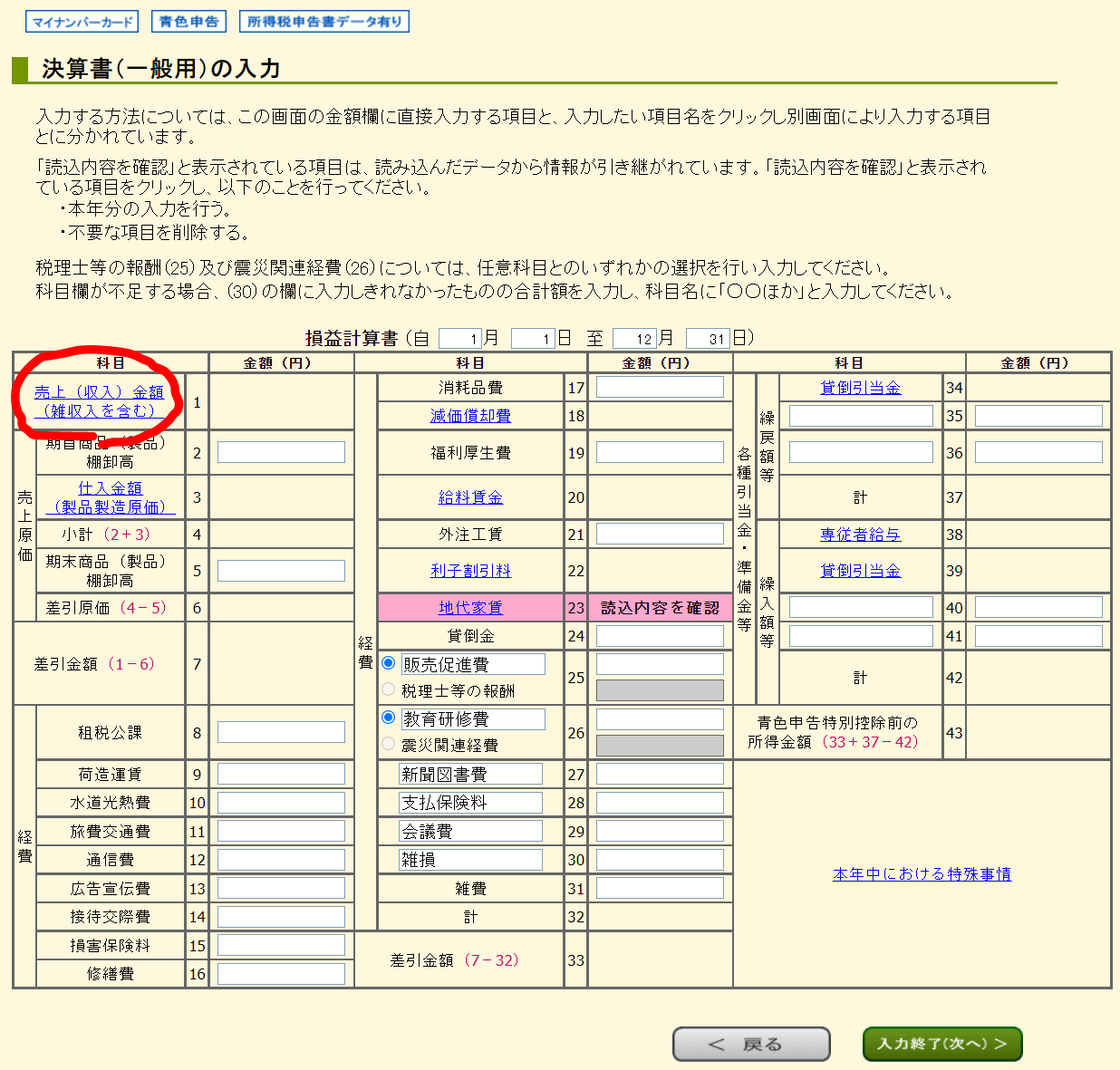

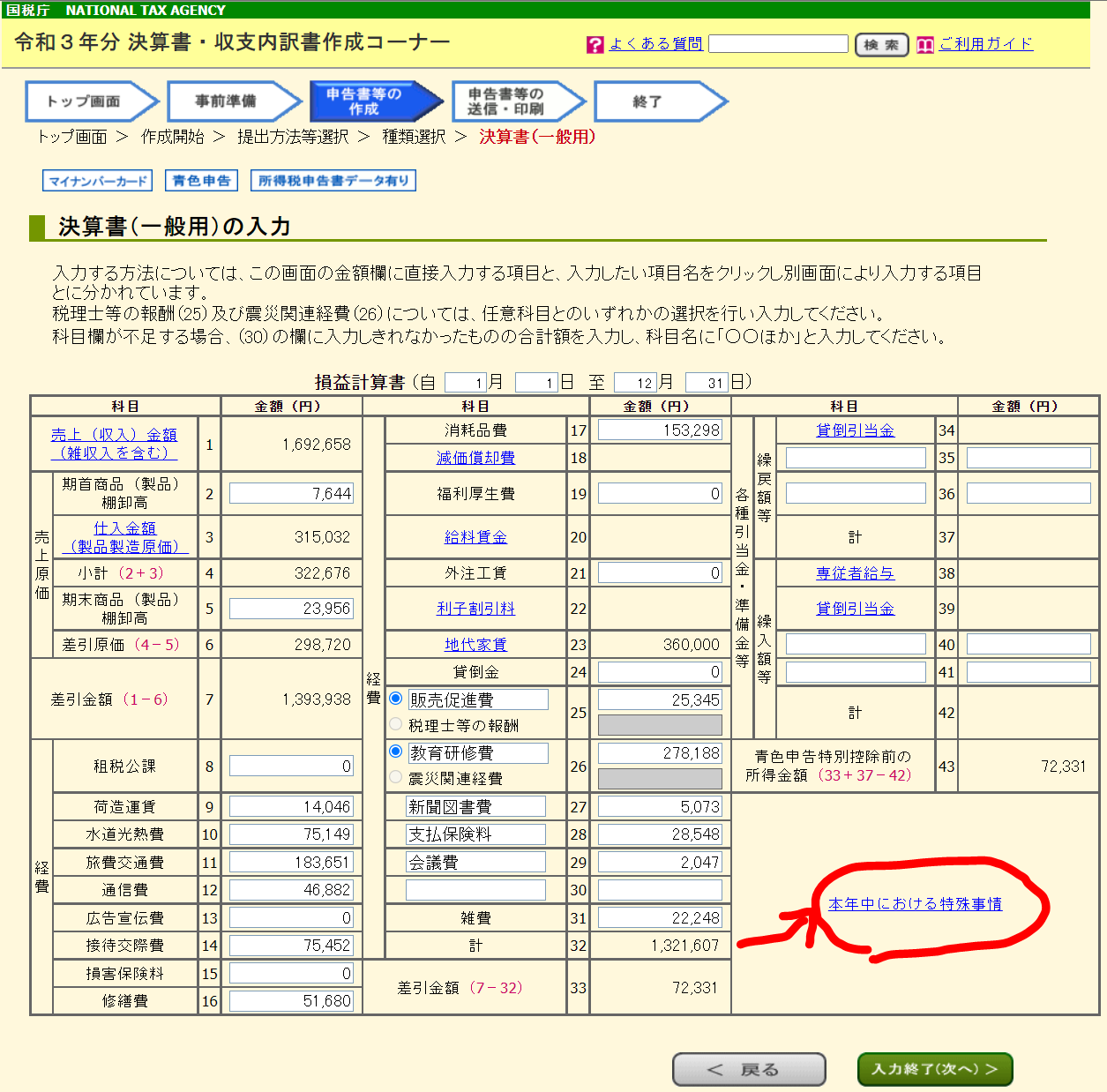

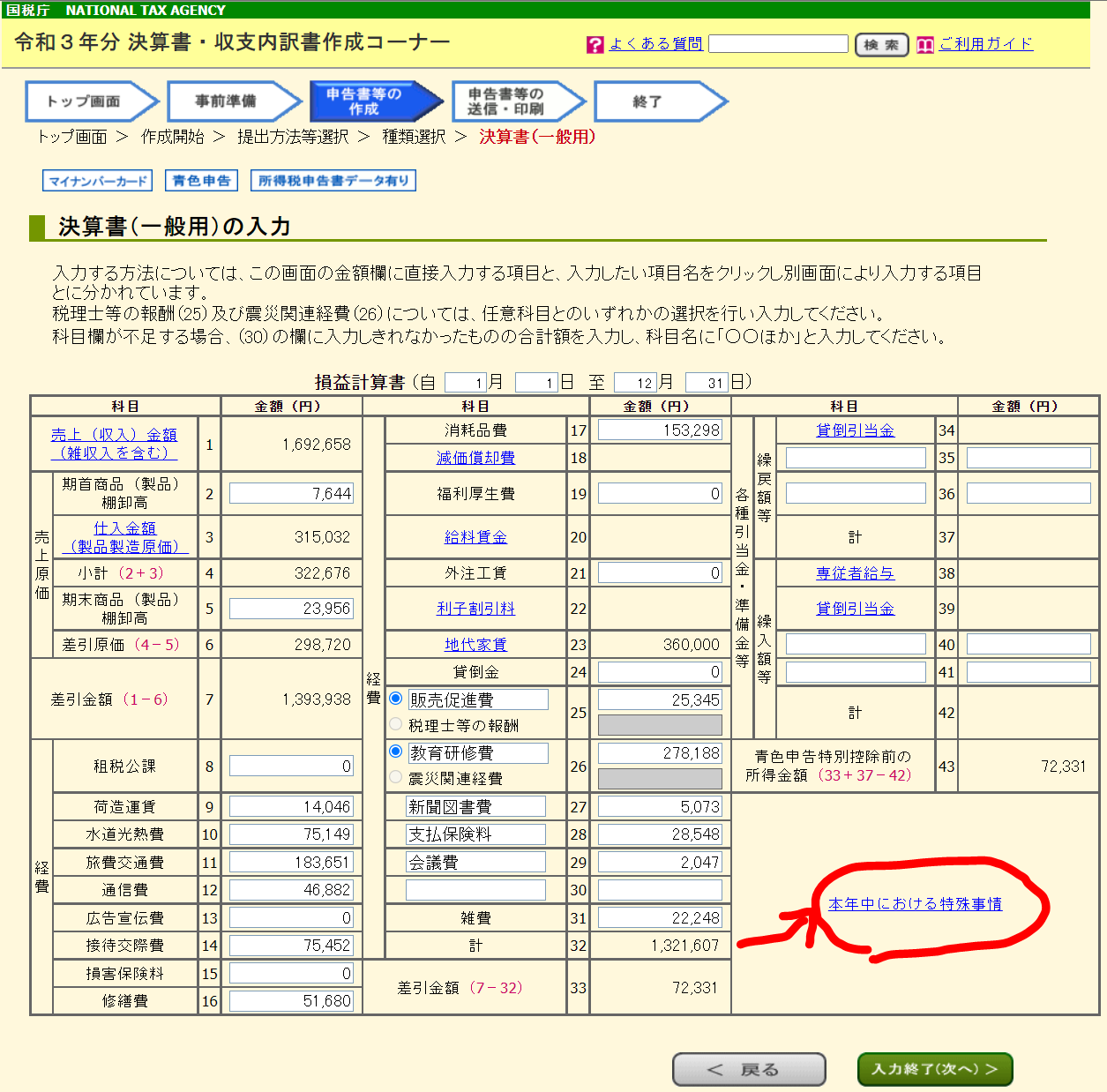

損益計算書の作成

確定申告は、損益計算書(P/L)の作成から行います。

売上と原価の入力

まずは「売上(収入)金額」の入力からスタートします。

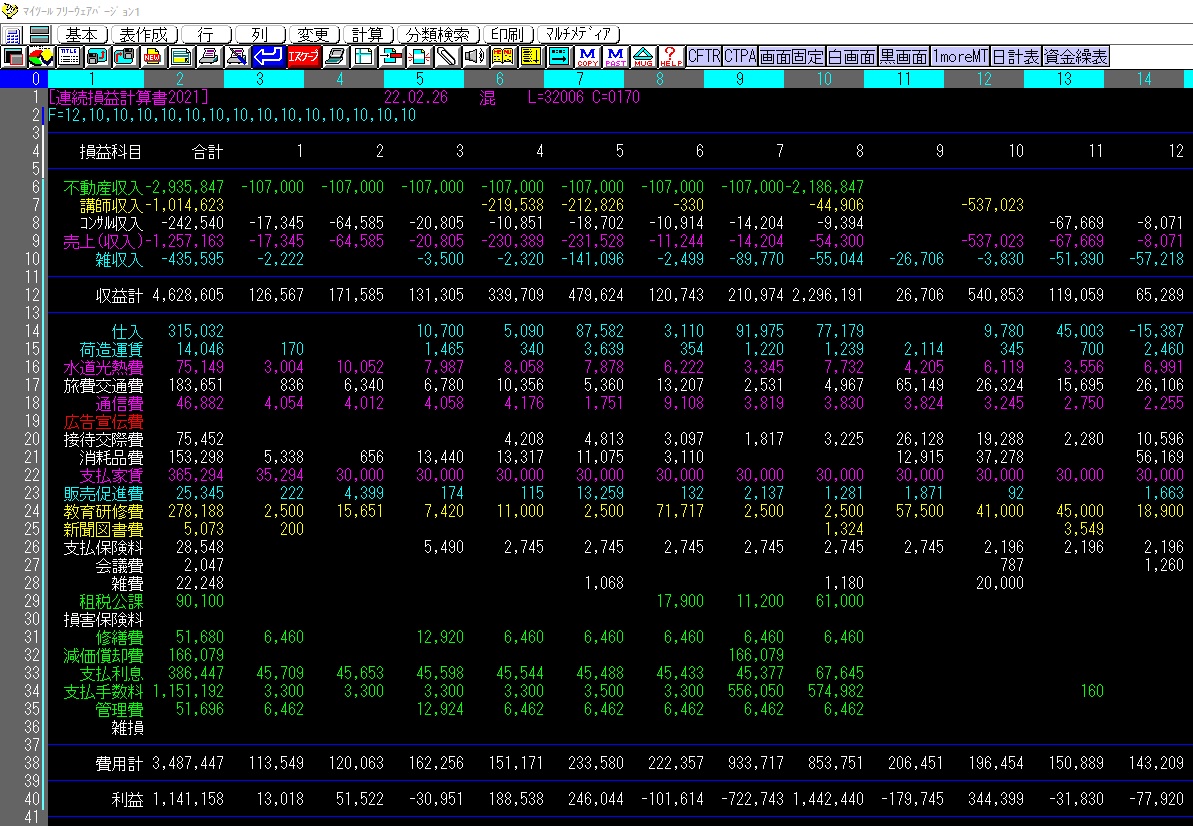

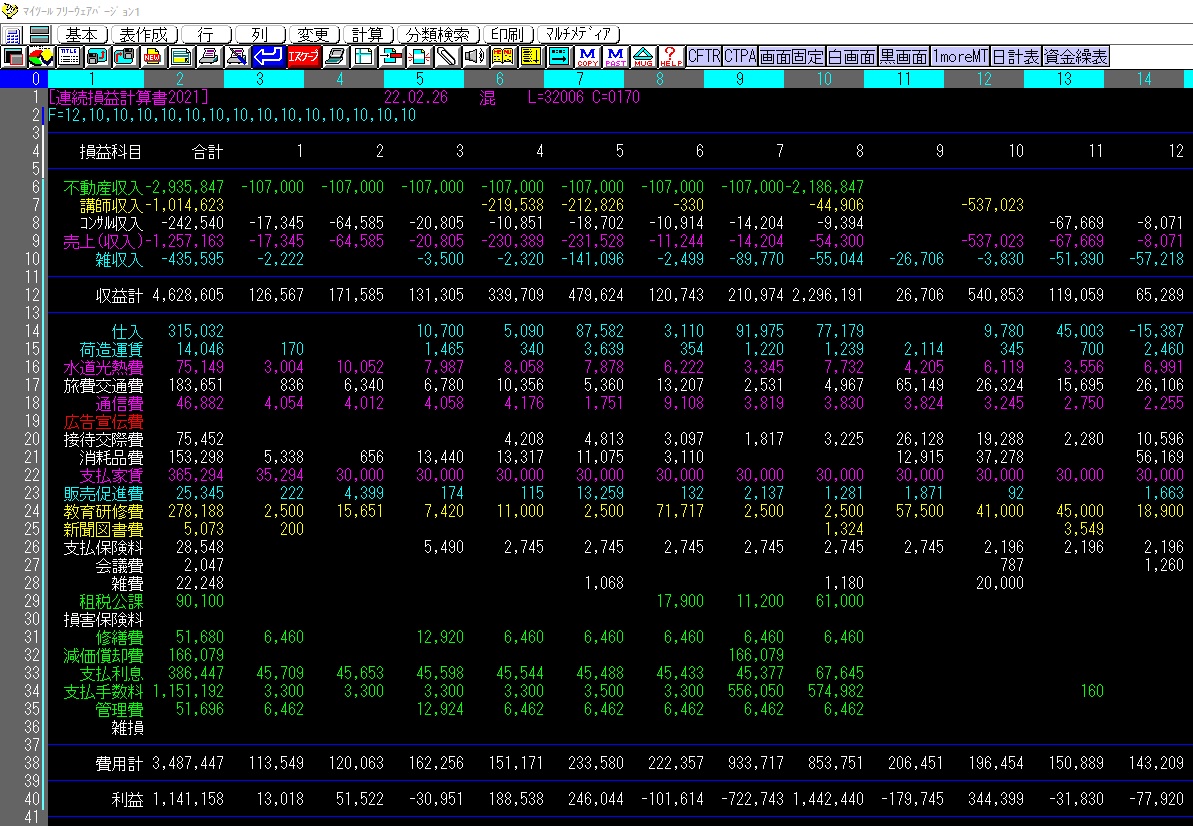

ここで役立つのがマイツールッ!!

連続損益計算書を表示させました。

月ごとの売上も仕入もバッチリ集計ができているため、転記するだけでOKですッ!

経費の入力

売上・売上原価を入力したら、各経費を入力!

経費のデータもマイツールですでに集計できているため、転記するのみでOKでした!!

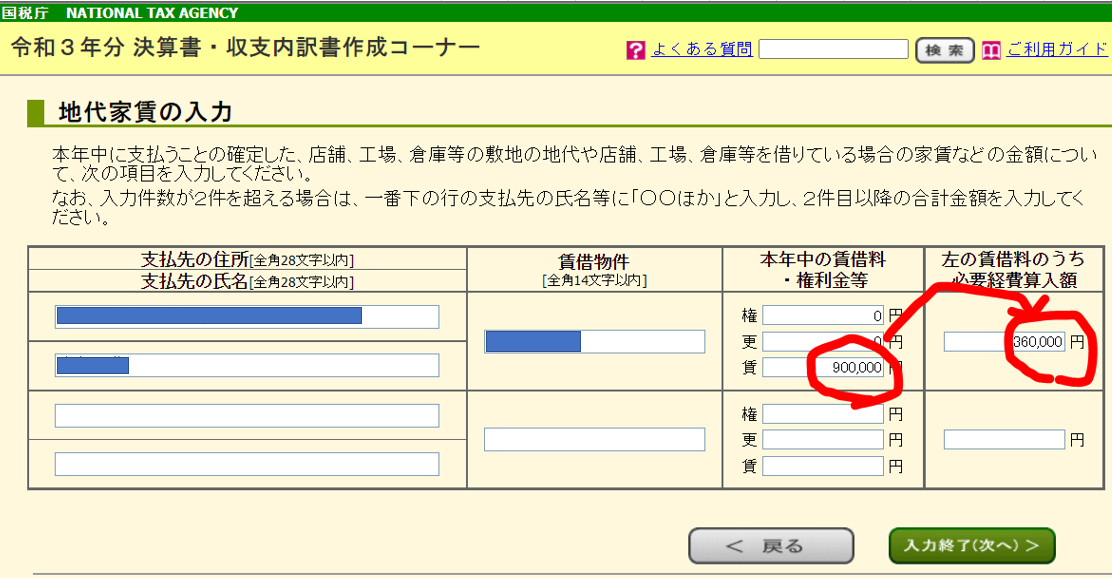

地代家賃について

地代家賃は、我が家の家賃の一部を入力しました。

僕の個人事業(副業)では、以下の用途で約40%ほどの面積を使用しております。

- 寝室のデスク(デスクトップPC・資料置き場・本棚など)

- ダイニングの打合せテーブル(ノートPC・サブディスプレイ・資料置き場など)

- せどりの在庫置き部屋

そのため、その割合で家賃を経費計上させていただきました。

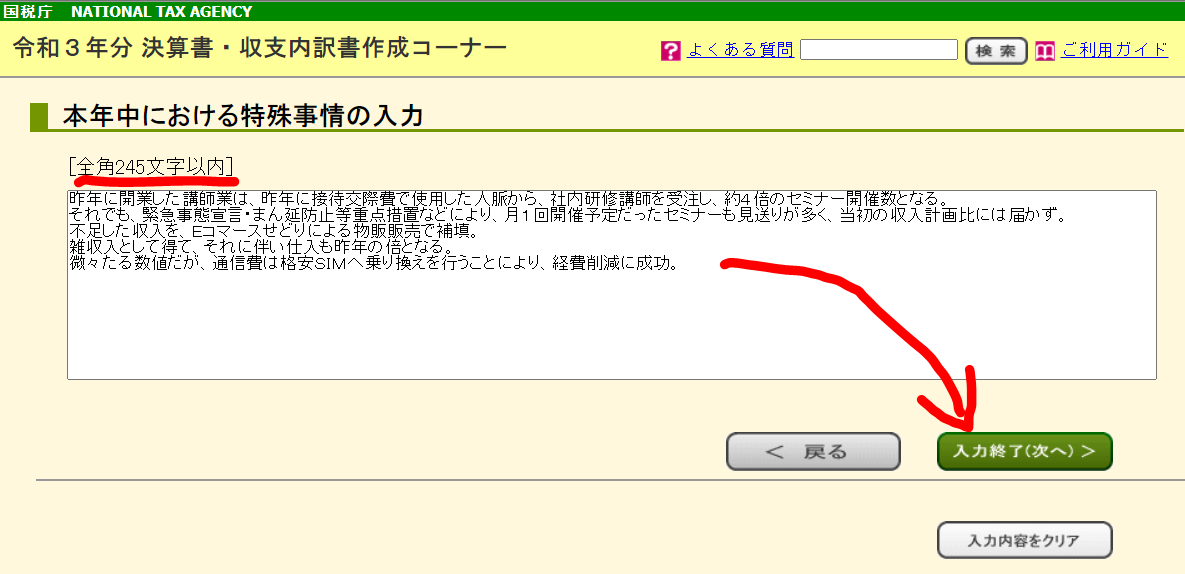

本年中における特殊事情の入力

ココがめちゃめちゃ大事ですッ!

とある、パナソニックで経理を務めていた先輩から教わりました。

「本年中における特殊事情の入力」が入っているか入っていないかで、

税務署さんの印象がぜんぜん違う!!

とのことでした。

…というワケで、今年の事業の事情を詳細に記載させていただきました。

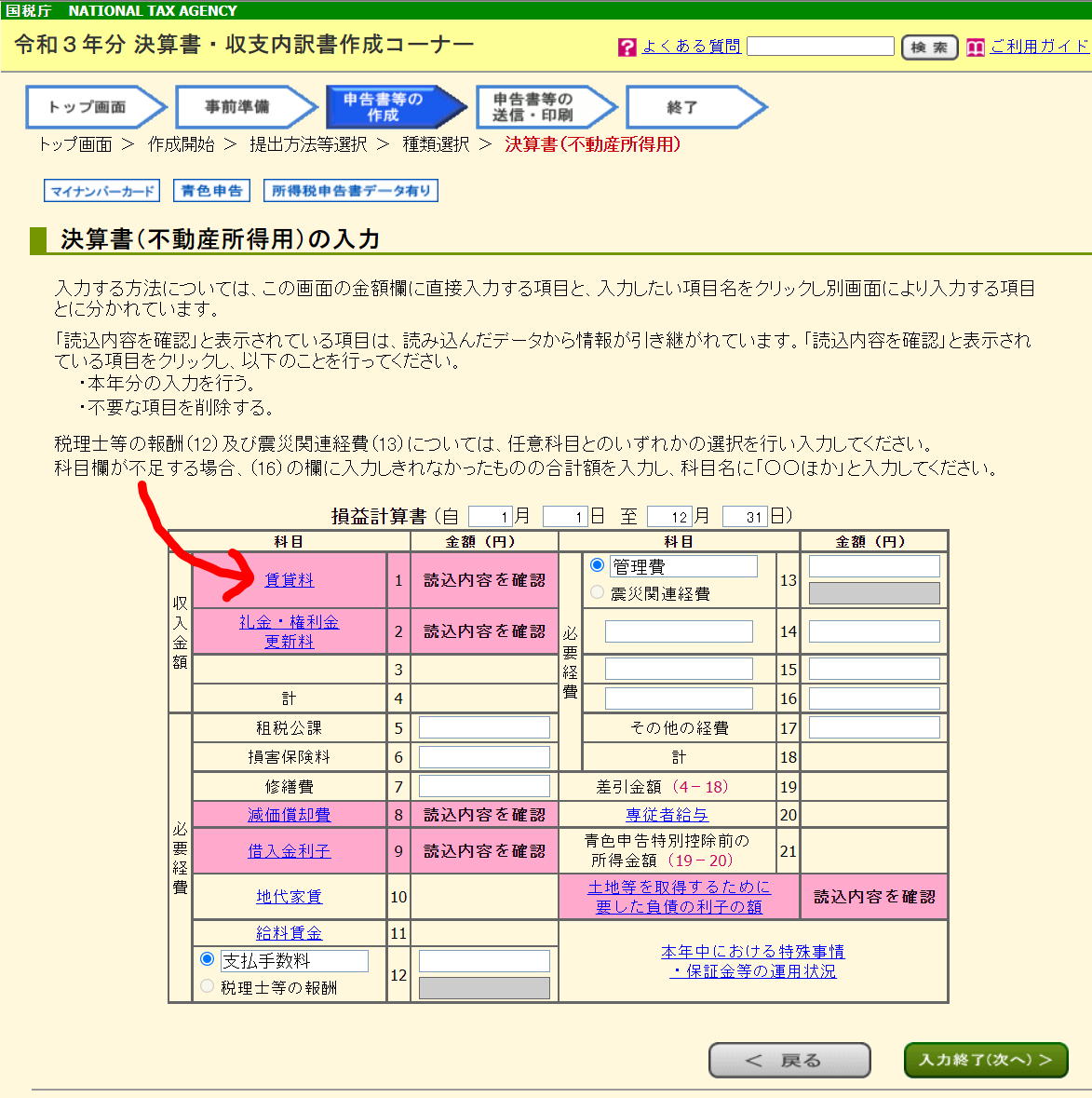

青色申告決算書(一般用)「不動産所得がある方はこちら」

その名の通り、不動産所得がある場合は、こちらも入力していきます。

まずは賃貸料から。

中に入ったら、該当の不動産の「修正」をクリックします。

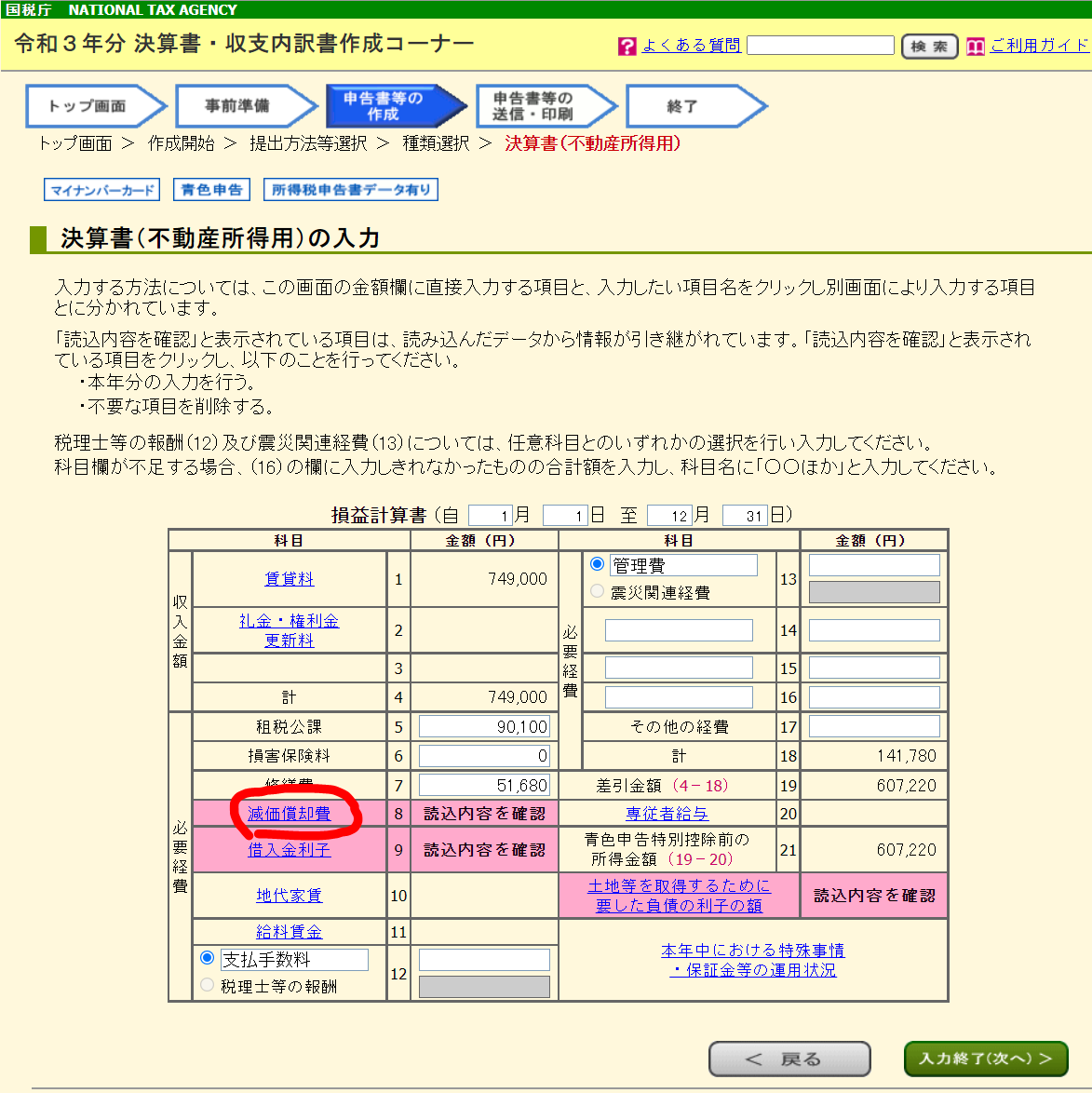

その後、各必要経費を入力していきます。

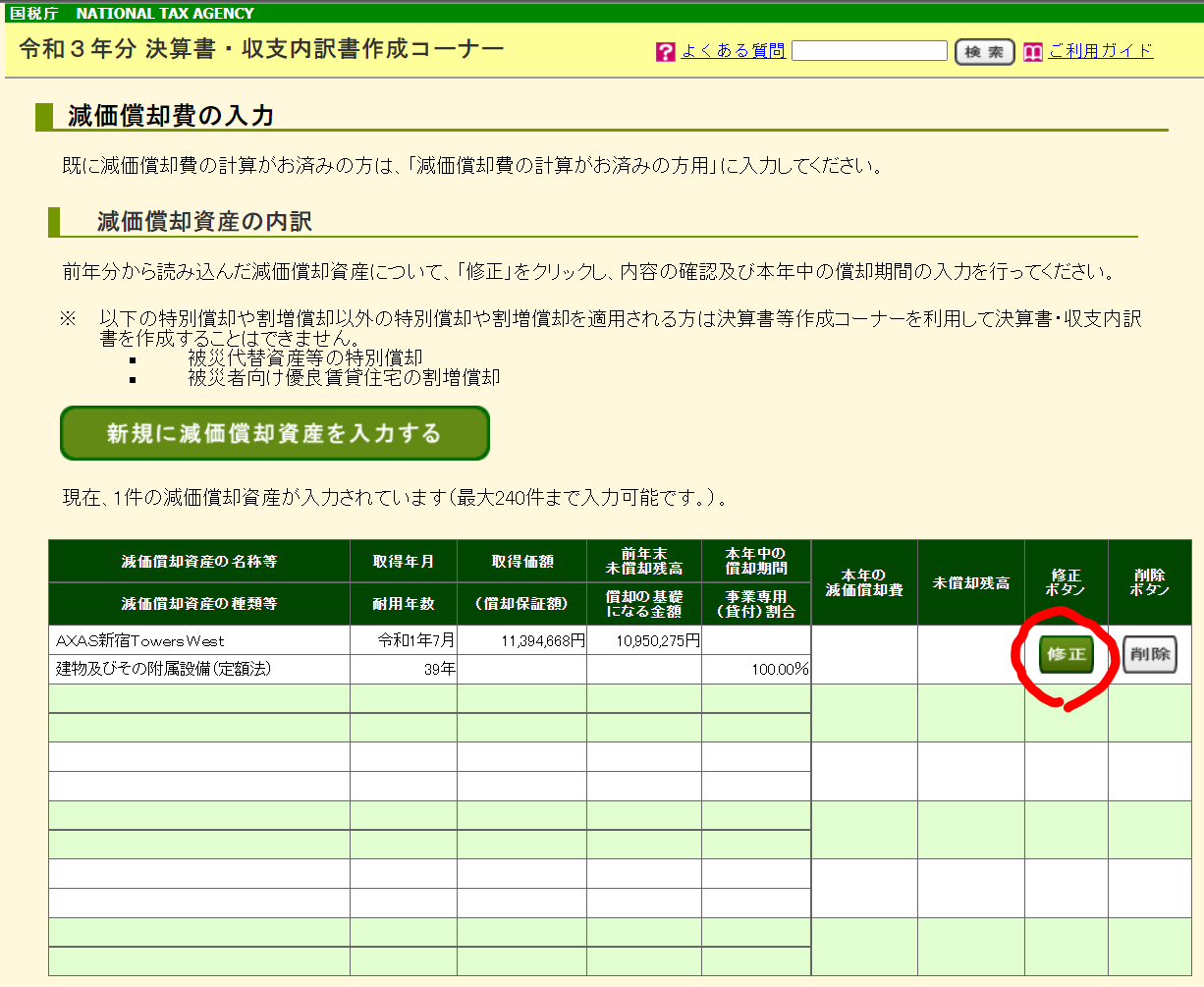

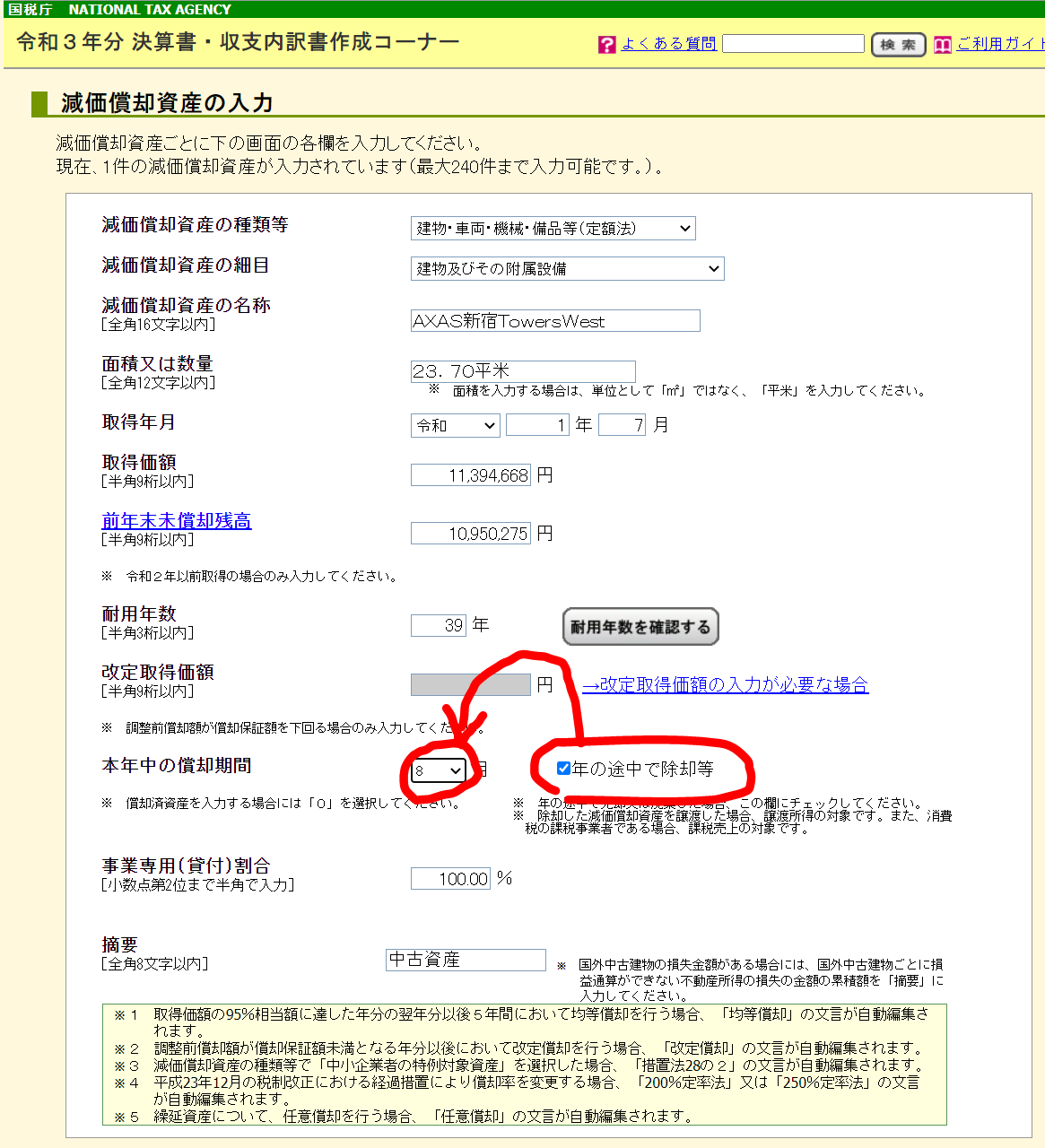

ちなみに減価償却は、まず前年以前に読み込んだ内容を表示させます。

減価償却費に特に変更がなければ、そのままです。

ただし僕は、昨年保有していたマンションの売却が完了しておりますので、修正をクリックしました。

「年の途中に除却等」にチェックを入れて、本年何ヶ月分の減価償却が必要かの数値を選びます!

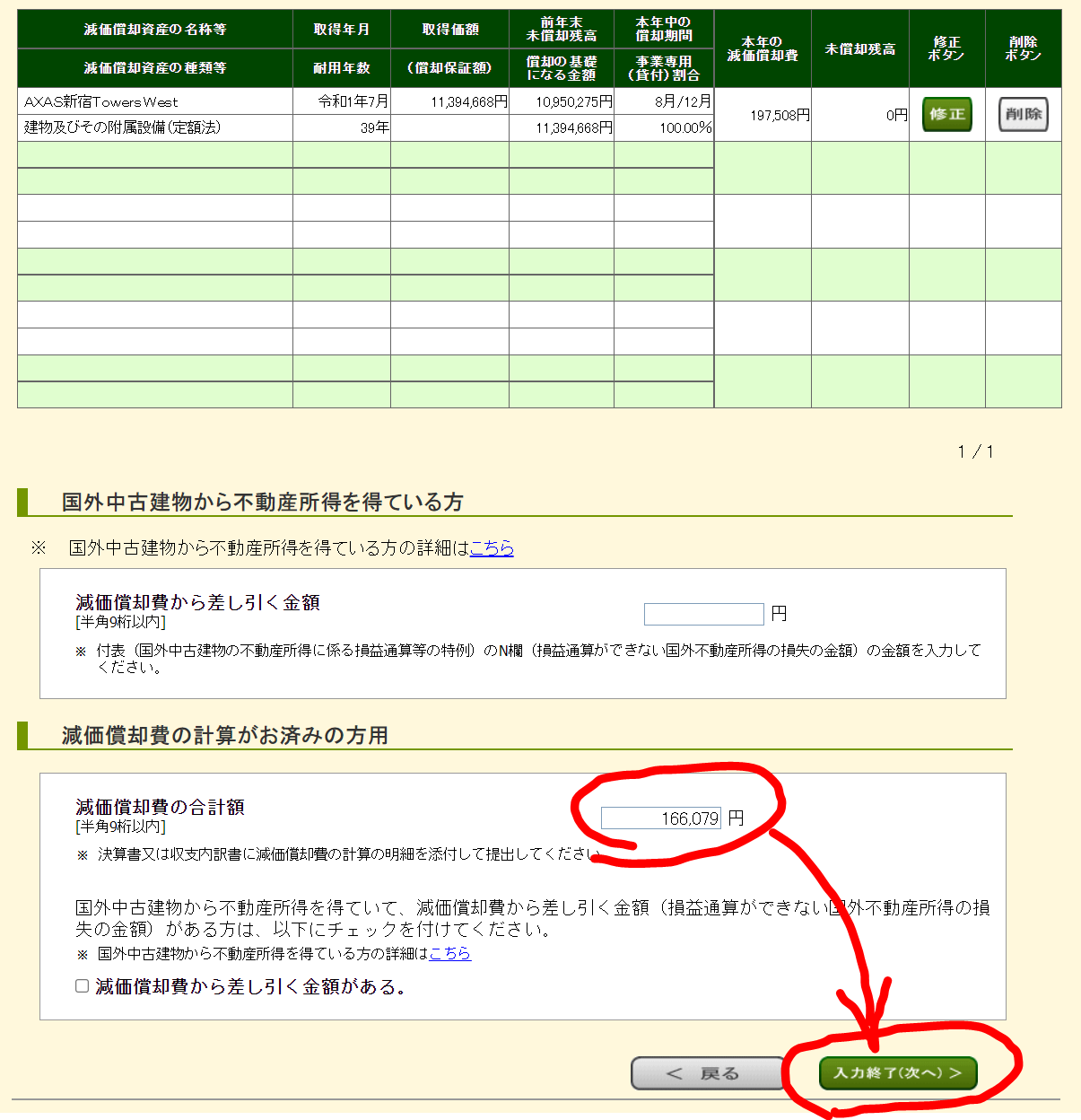

入力が終わったら、「本年の減価償却費」の金額を確認しましたが、日割の金額に合いませんでした。

そのため、「減価償却費の合計額」に実際の日割りの金額を入力しました。

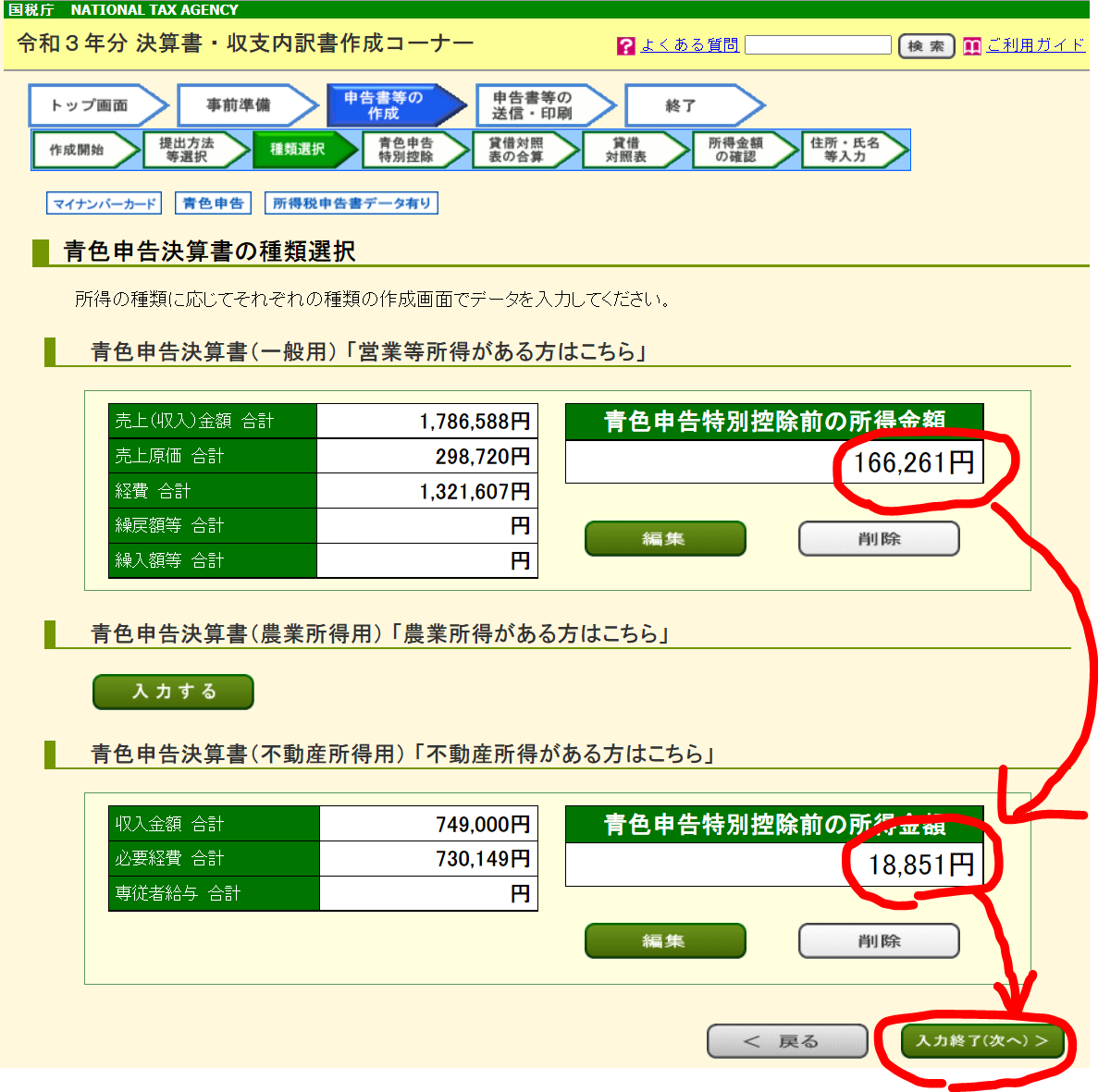

青色申告決算書(一般用)の入力確認

青色申告決算書(一般用)「営業所得がある方はこちら」を記入し終わったら、「入力終了(次へ)>」をクリックしましょう!

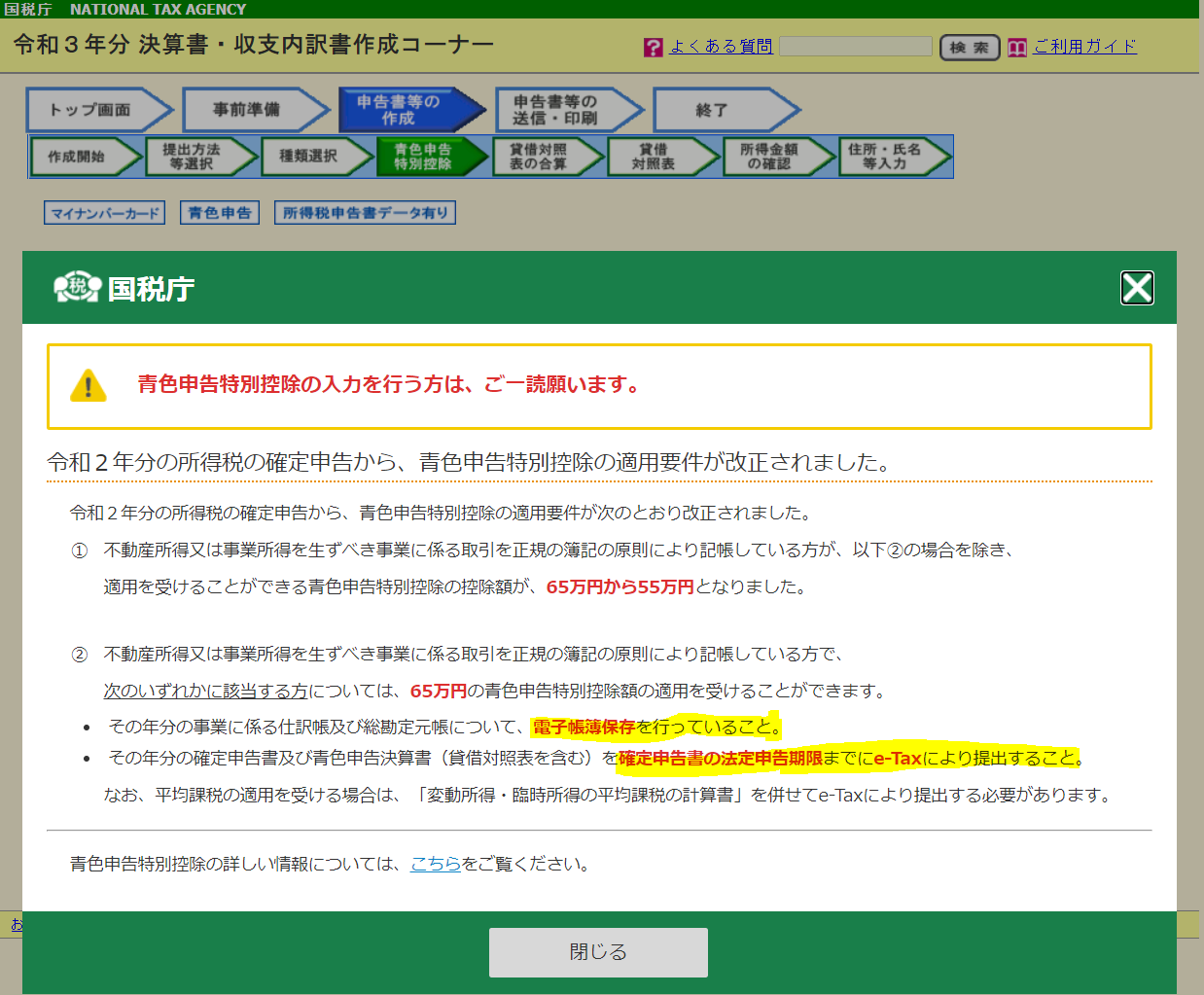

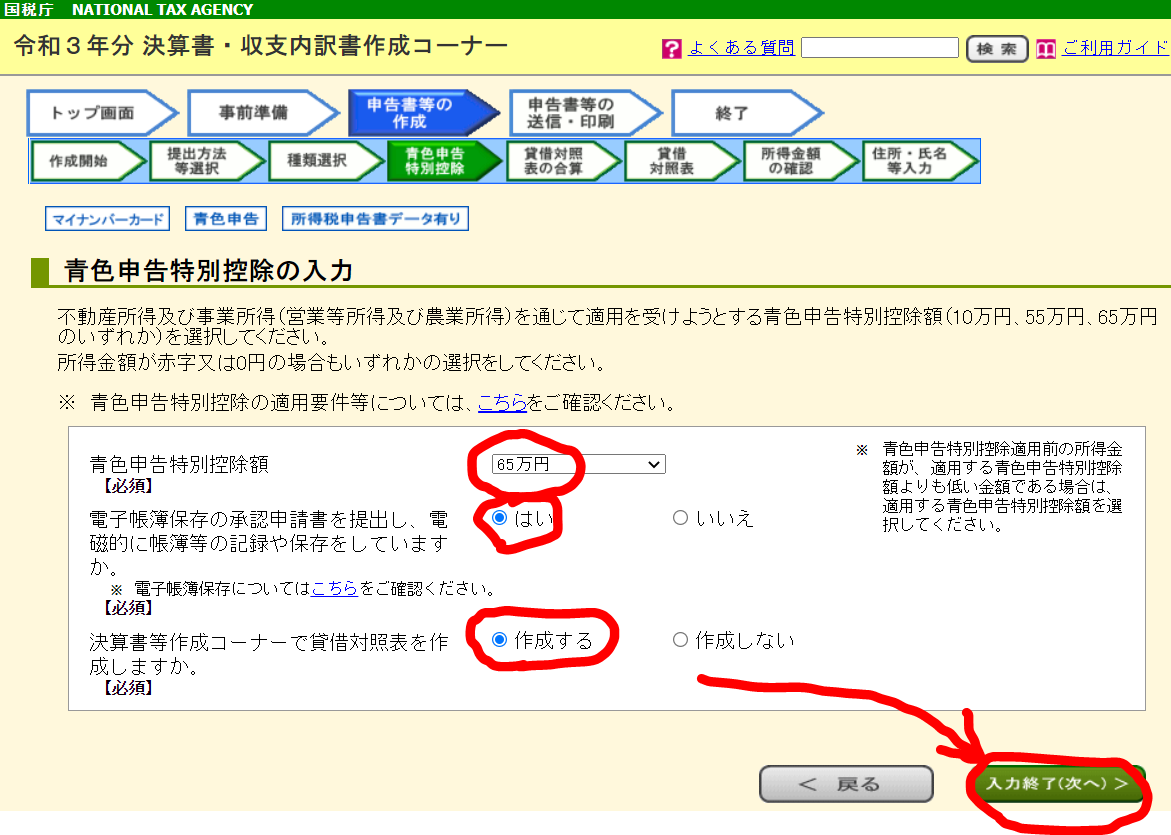

青色申告特別控除

そうすると、なにやら警告文が出てきますが、サラッと読んでおきましょう。

我が家は、マイツールで複式簿記の電子帳簿保存をしておりますので、以下を選択しております。

まだ僕の事業では65万円の所得は生み出せておりませんが、それでも

約17万円の所得分は特別控除

していただけたので、有り難いですね…!

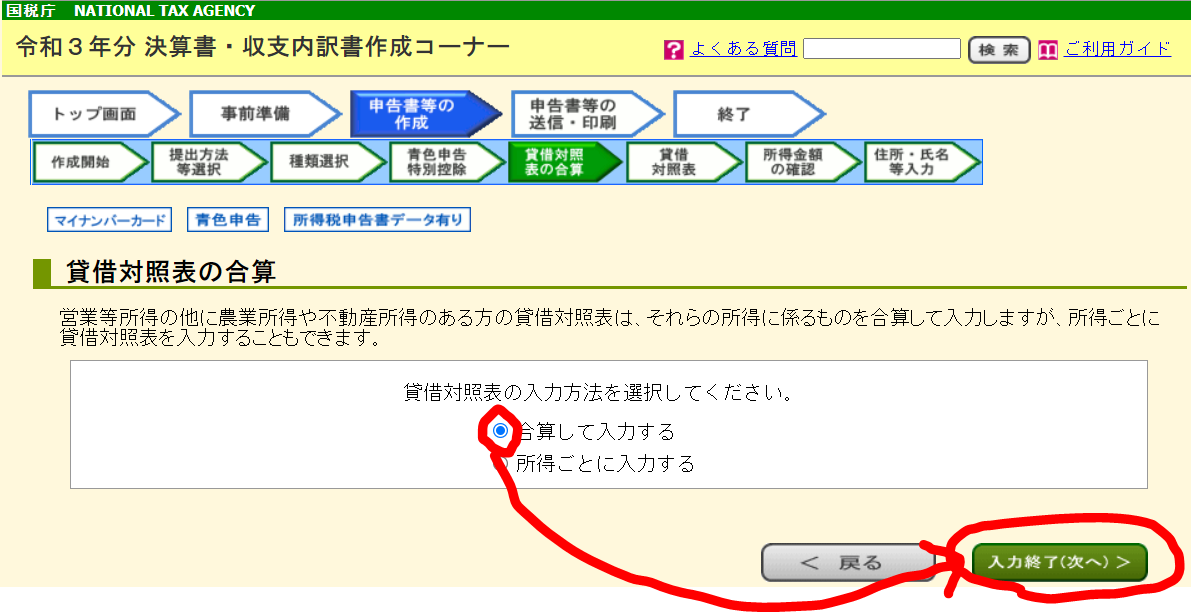

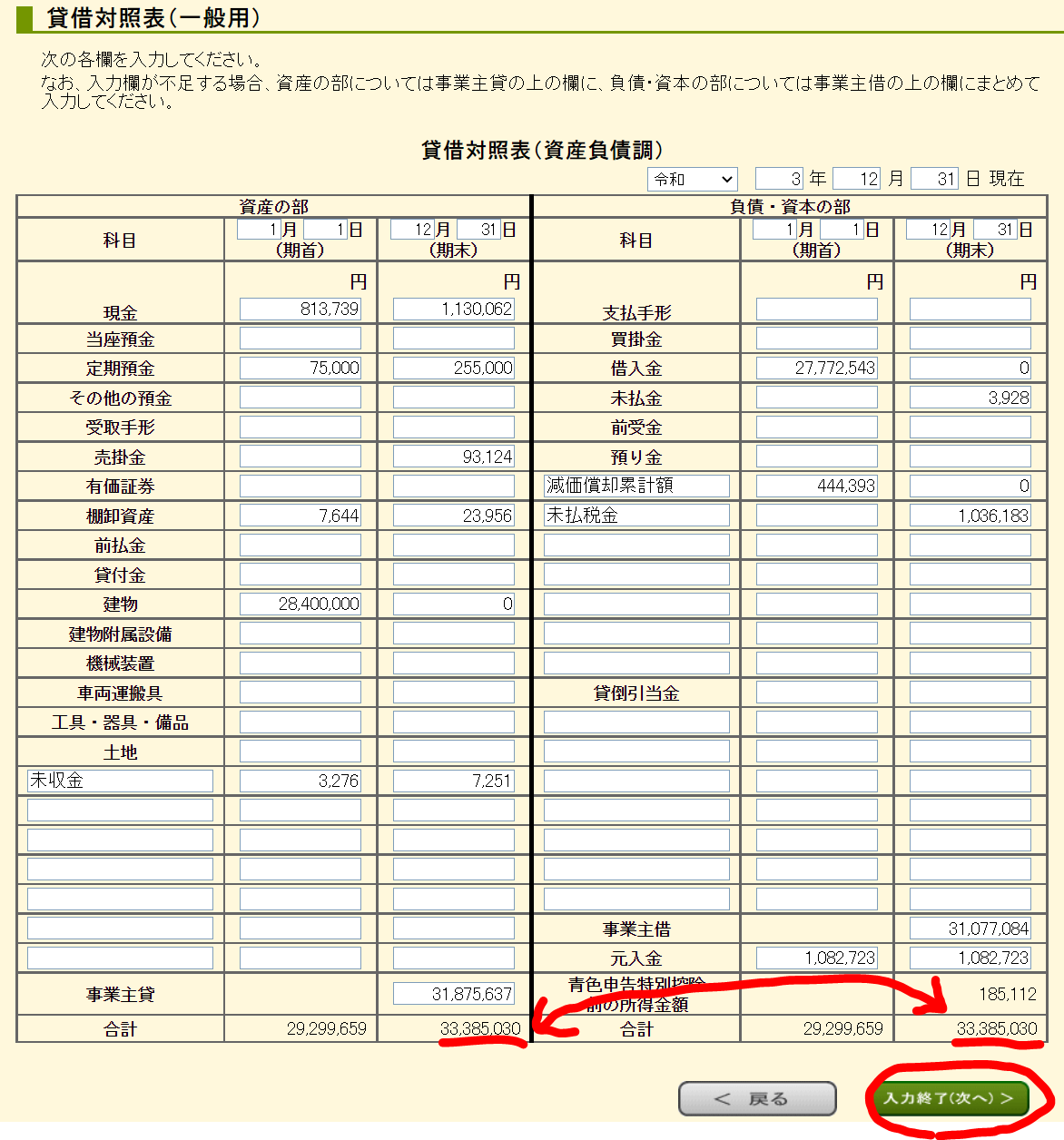

貸借対照表の作成

続いては貸借対照表(B/S:バランスシート)の作成に移ります!

(期首)は2020年期末の数値を入力し、(期末)は2021年期末の数値を入力します。

入力が完了したら、画像で赤線を引いている期末の合計値が、

- 資産の部

- 負債・資本の部

の左右で一致すればOK!

ちなみに、一致しなかった時は、

- 電子帳簿で入力していた仕訳が間違っている

- 帳簿から画面への転記を間違っていた

- 損益計算書(P/L)の入力が間違っていた(青色申告特別控除前の所得金額が変化)

などが怪しいのでチェックしてみましょう!

無事一致しましたら、「入力終了(次へ)>」をクリックしましょう。

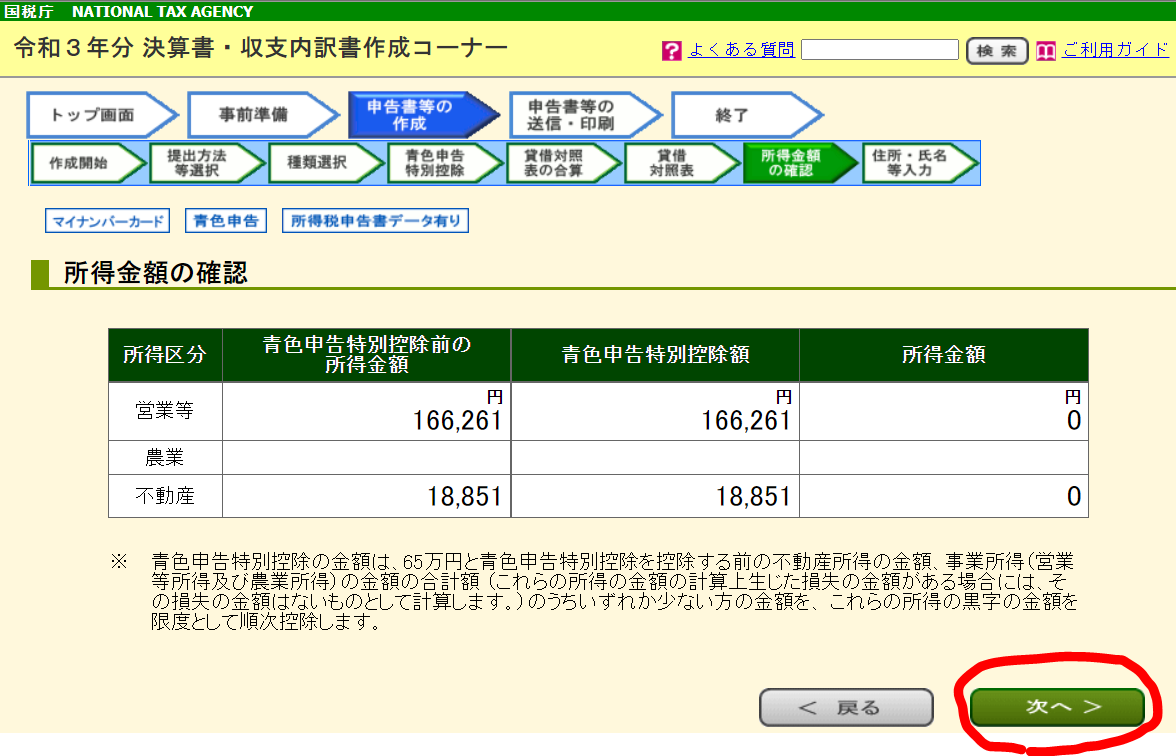

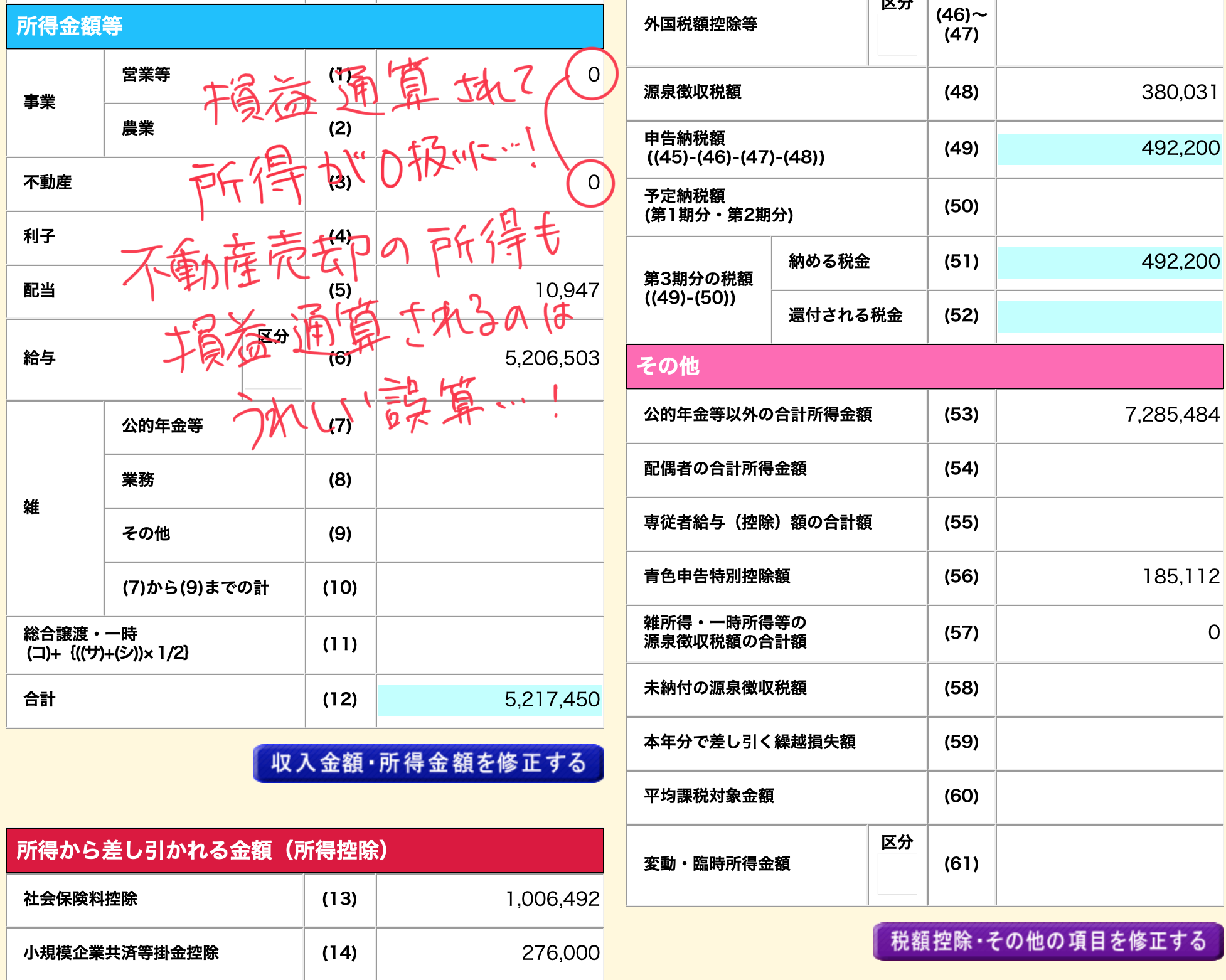

所得金額の確認

ここは今まで入力してきた金額のチェックをするのみです。

問題なければサラッと「次へ>」をクリック。

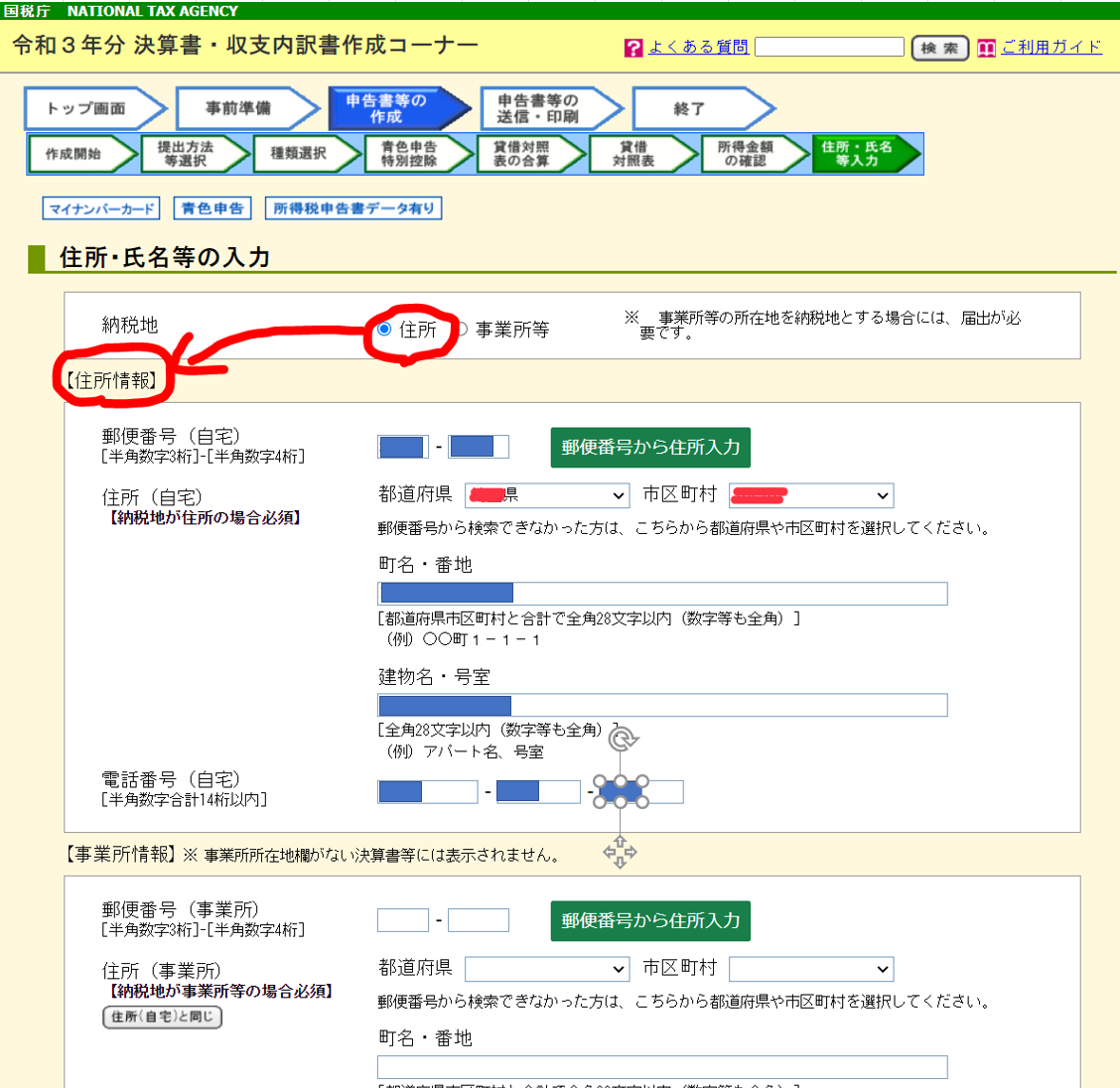

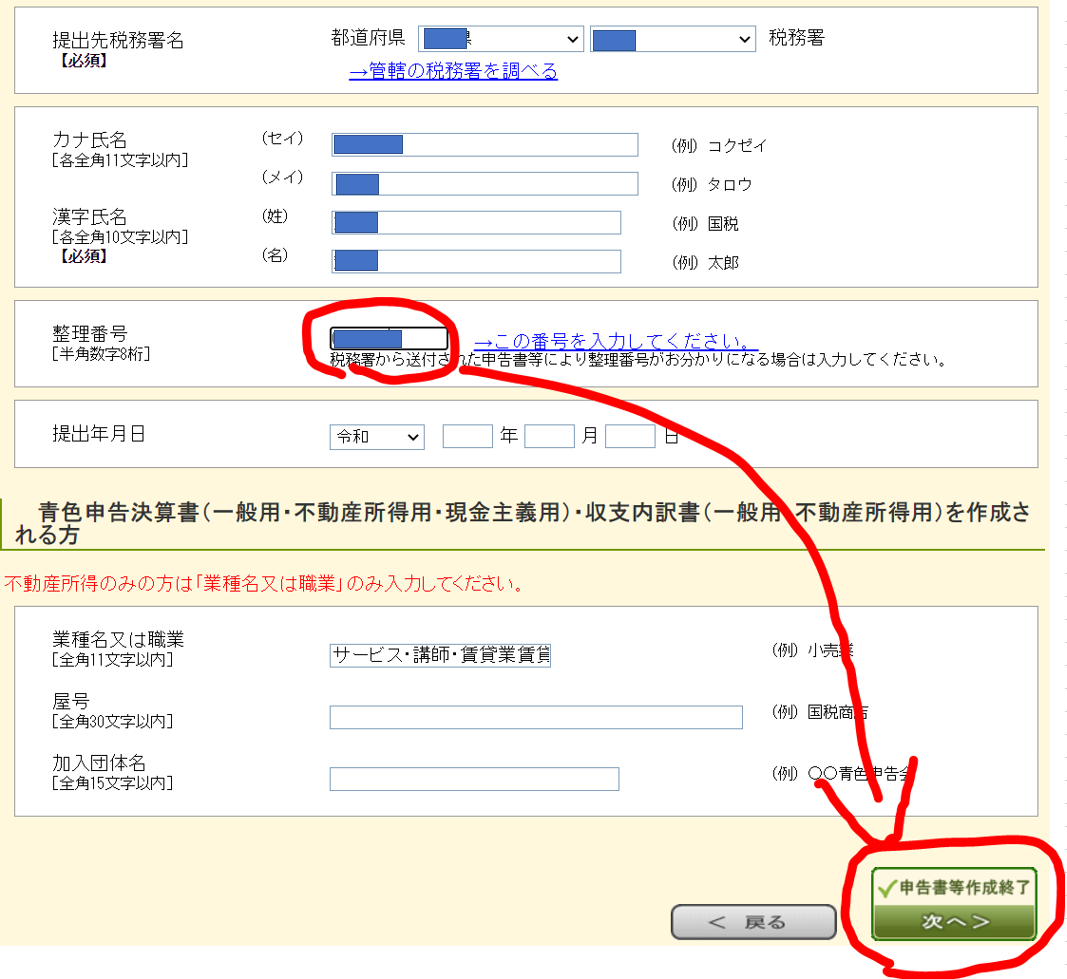

個人情報(住所・氏名など)の入力

ここから先は個人情報をひたすら入力!

※整理番号はわからない場合は空欄でもOKです!

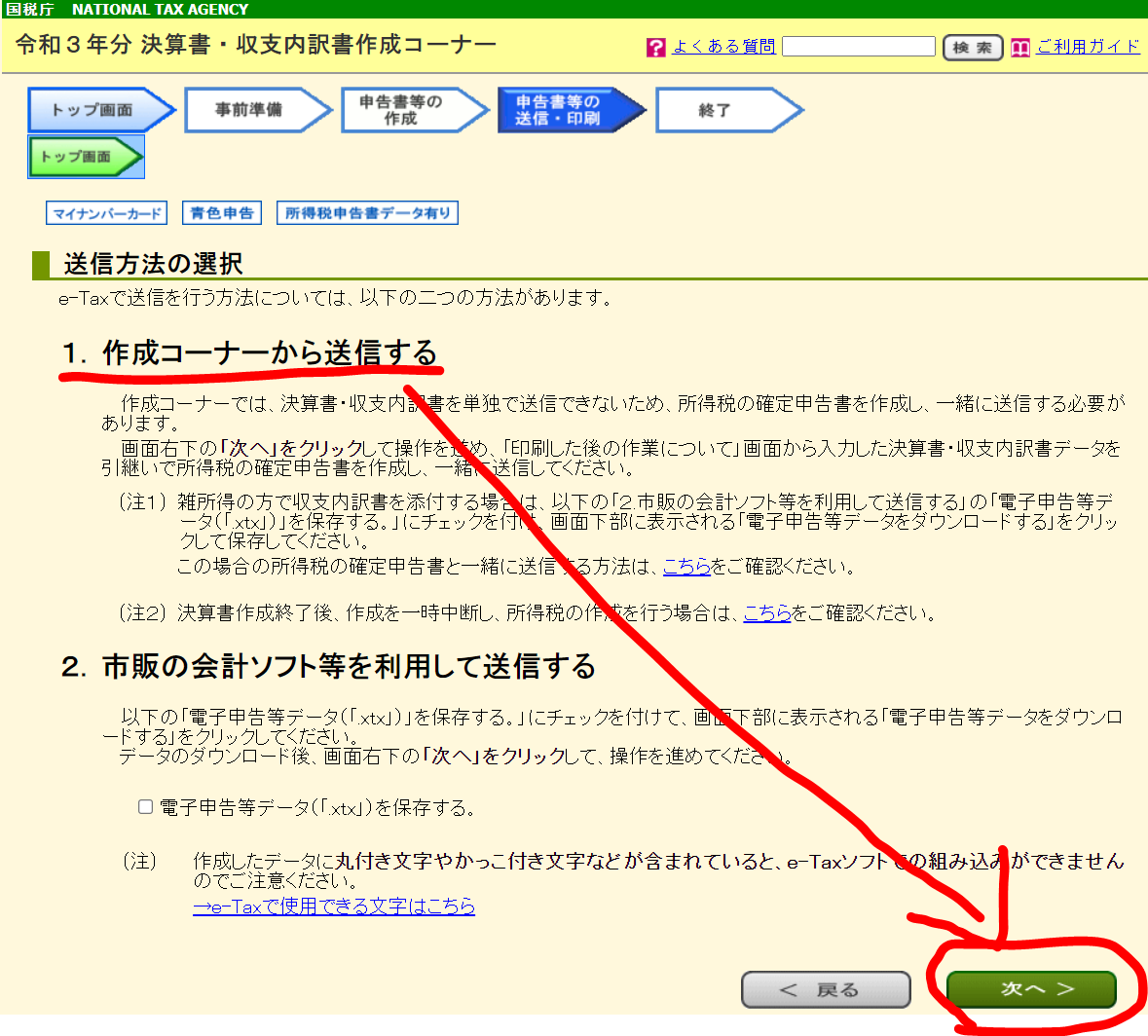

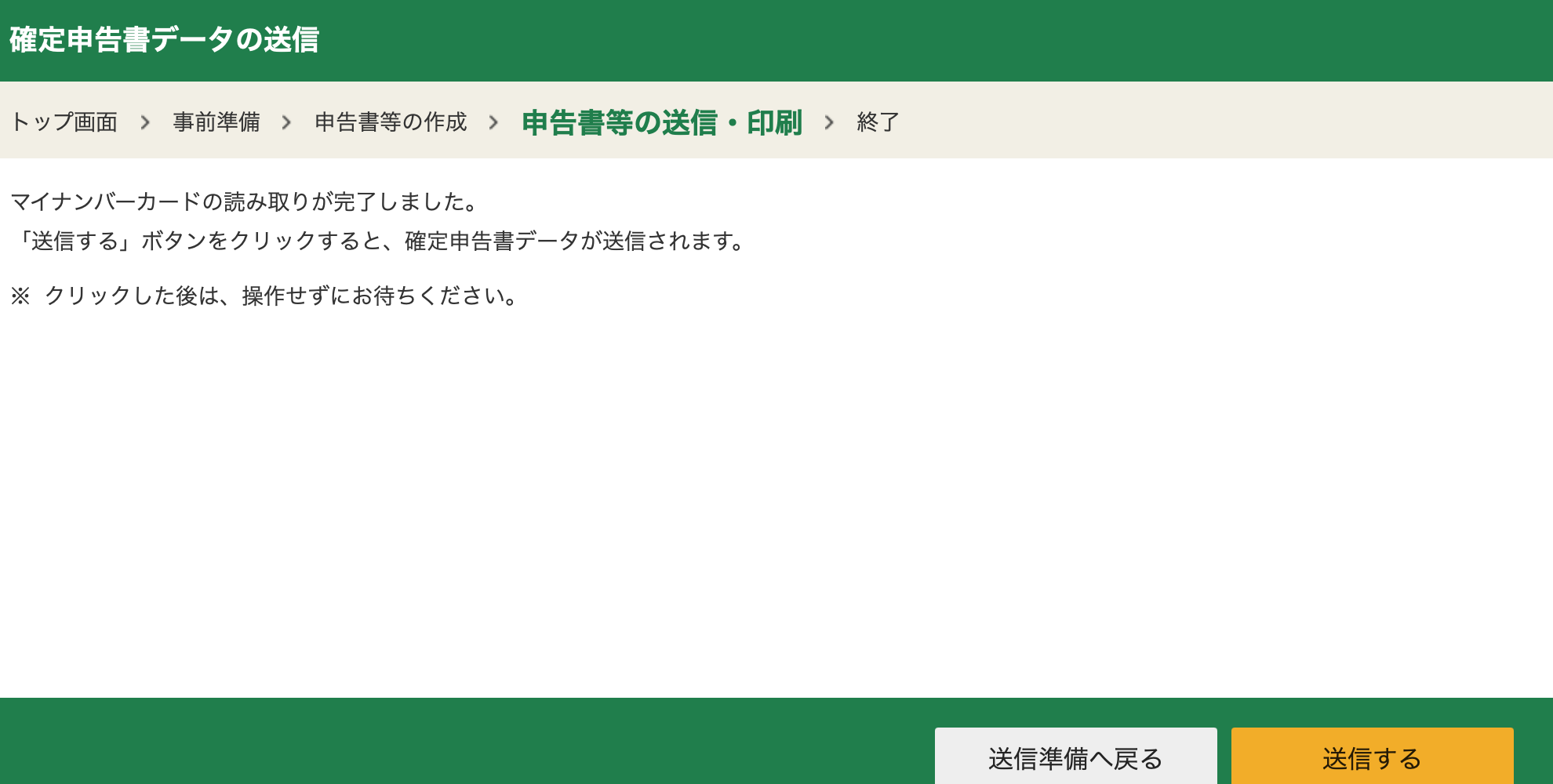

申告書等の送信・印刷

今まで入力していたのが「確定申告作成コーナー」ですので、「1.作成コーナーから送信する」で進めます。

※特にチェックは不要

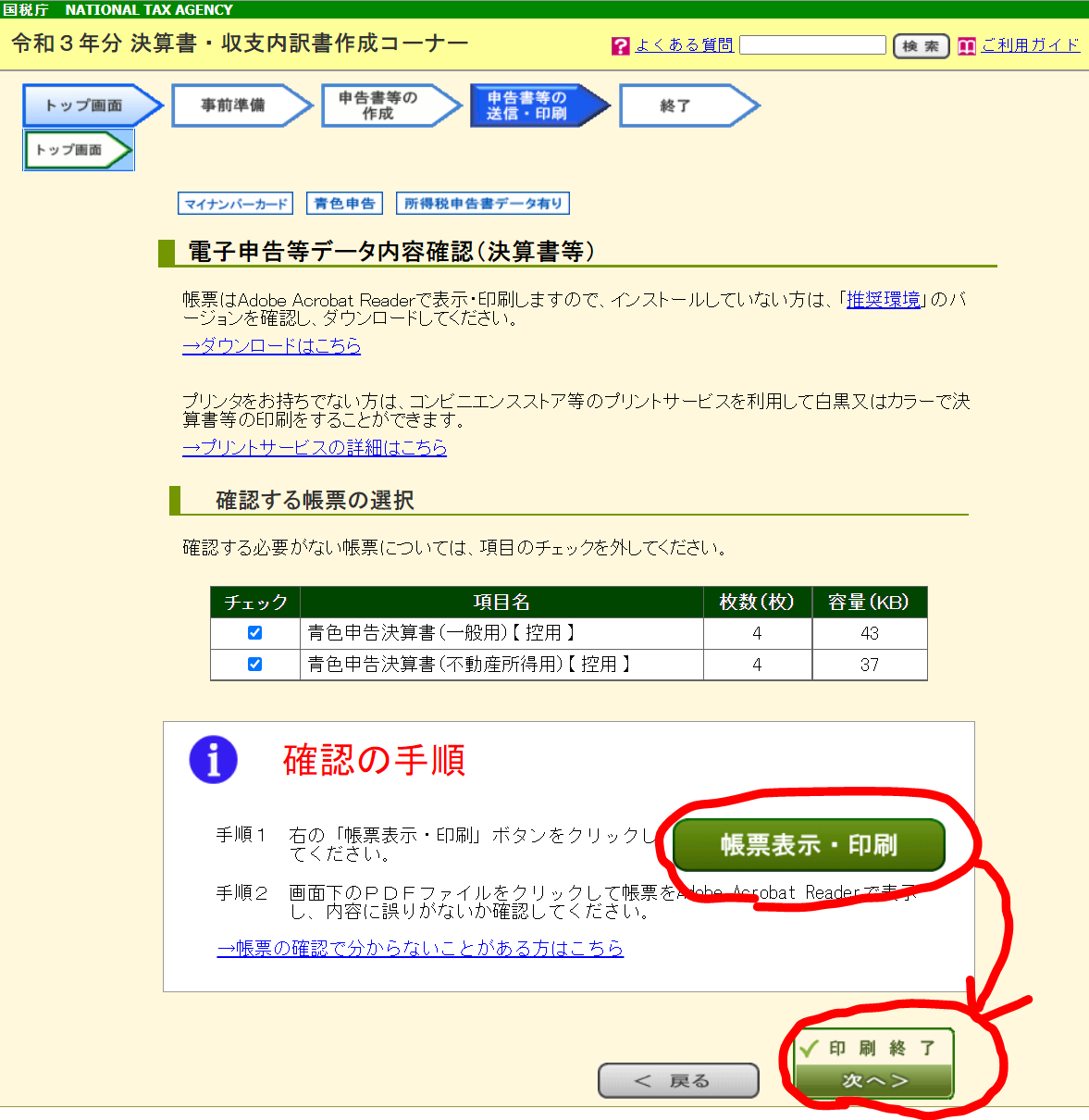

ここで一旦、「帳票表示・印刷」をクリックして、決算書の内容を確認しておきましょう!

内容に問題ながなければ、「印刷終了 次へ>」をクリック。

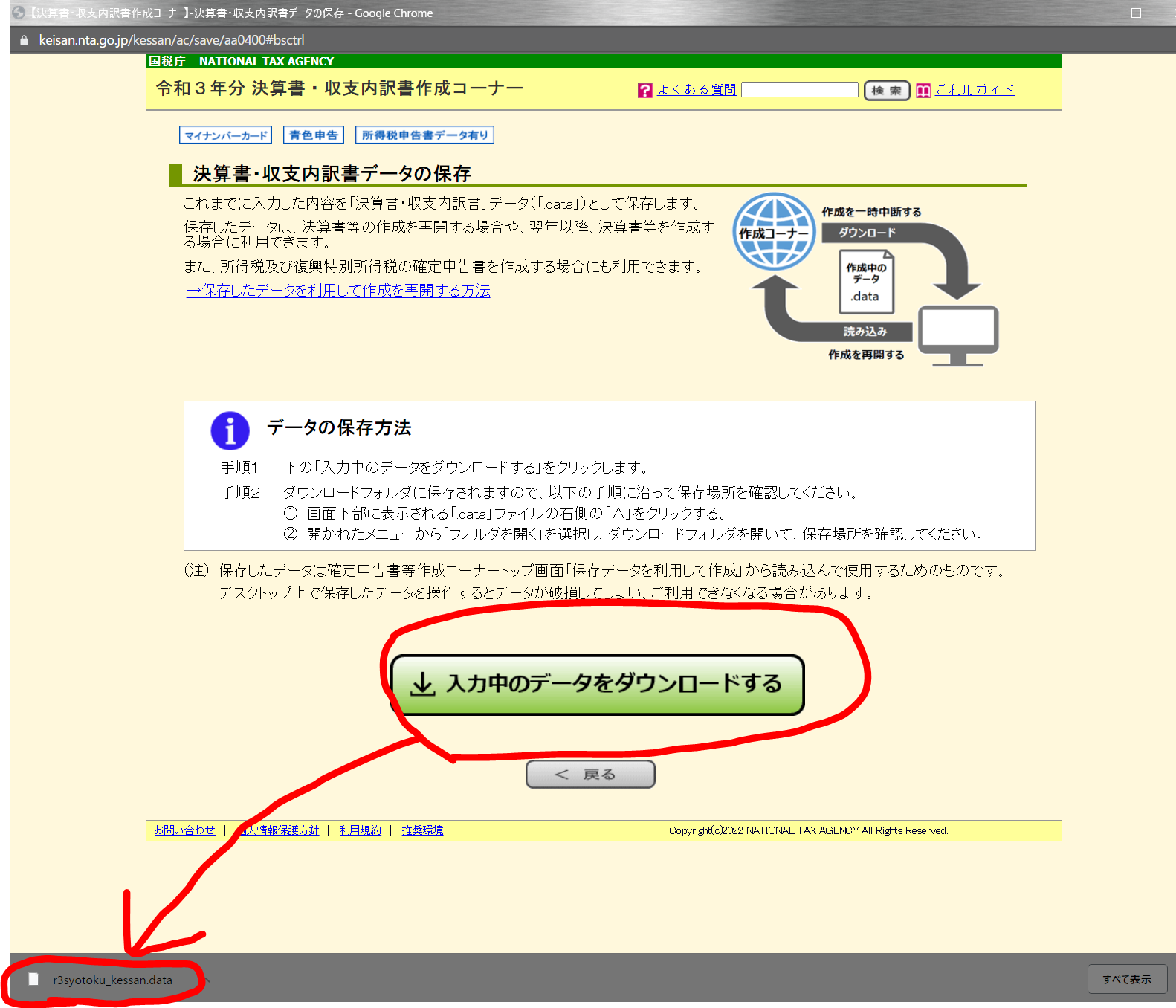

次のページで「入力データを保存する」をクリック。

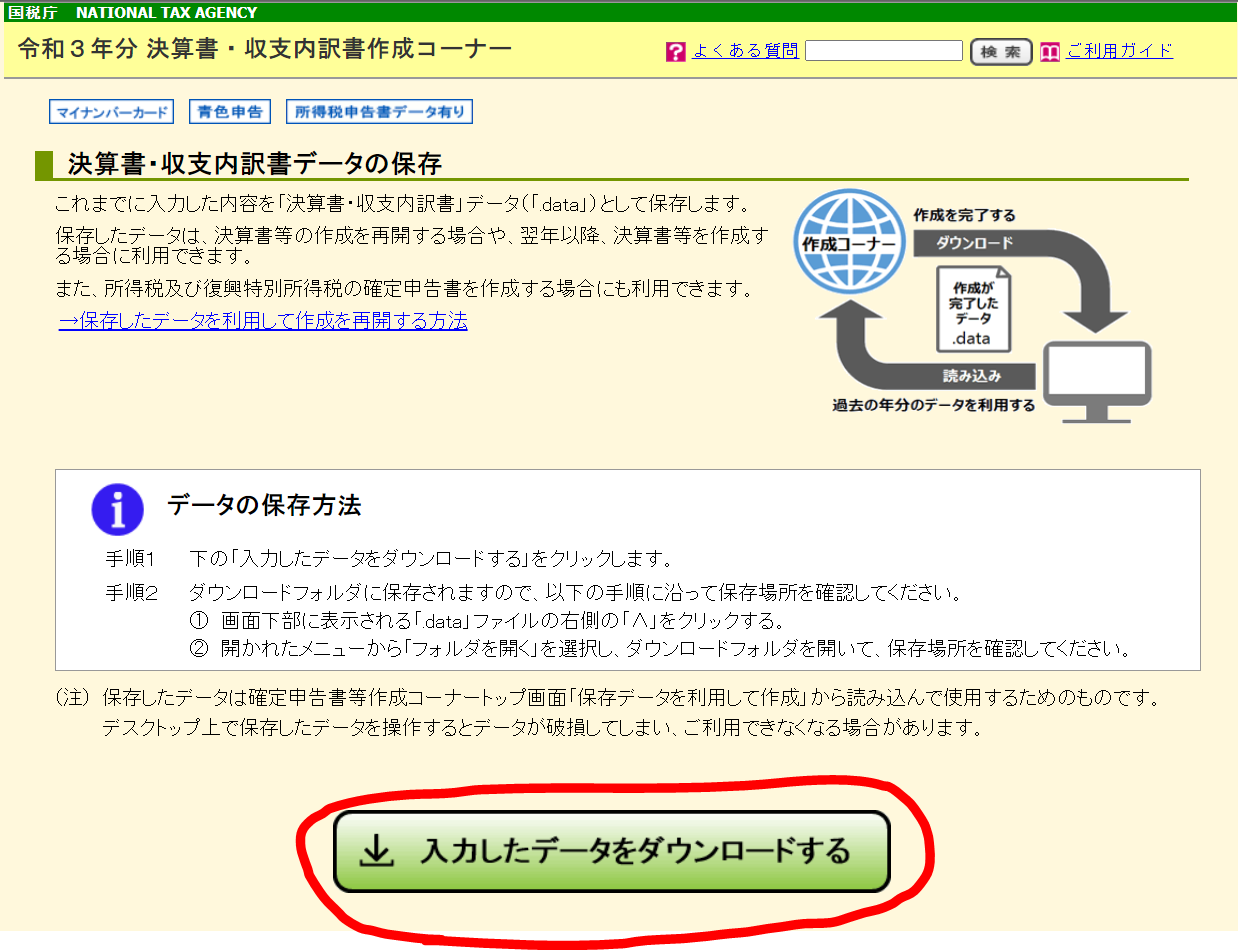

次のページで「入力したデータをダウンロードする」をクリックして、バックアップデータ(r3syotoku_kessan.data)を保存しておきましょう。

続いて表示されるページは、チェックボックスをそのままに「上記項目の読込」をクリックします。

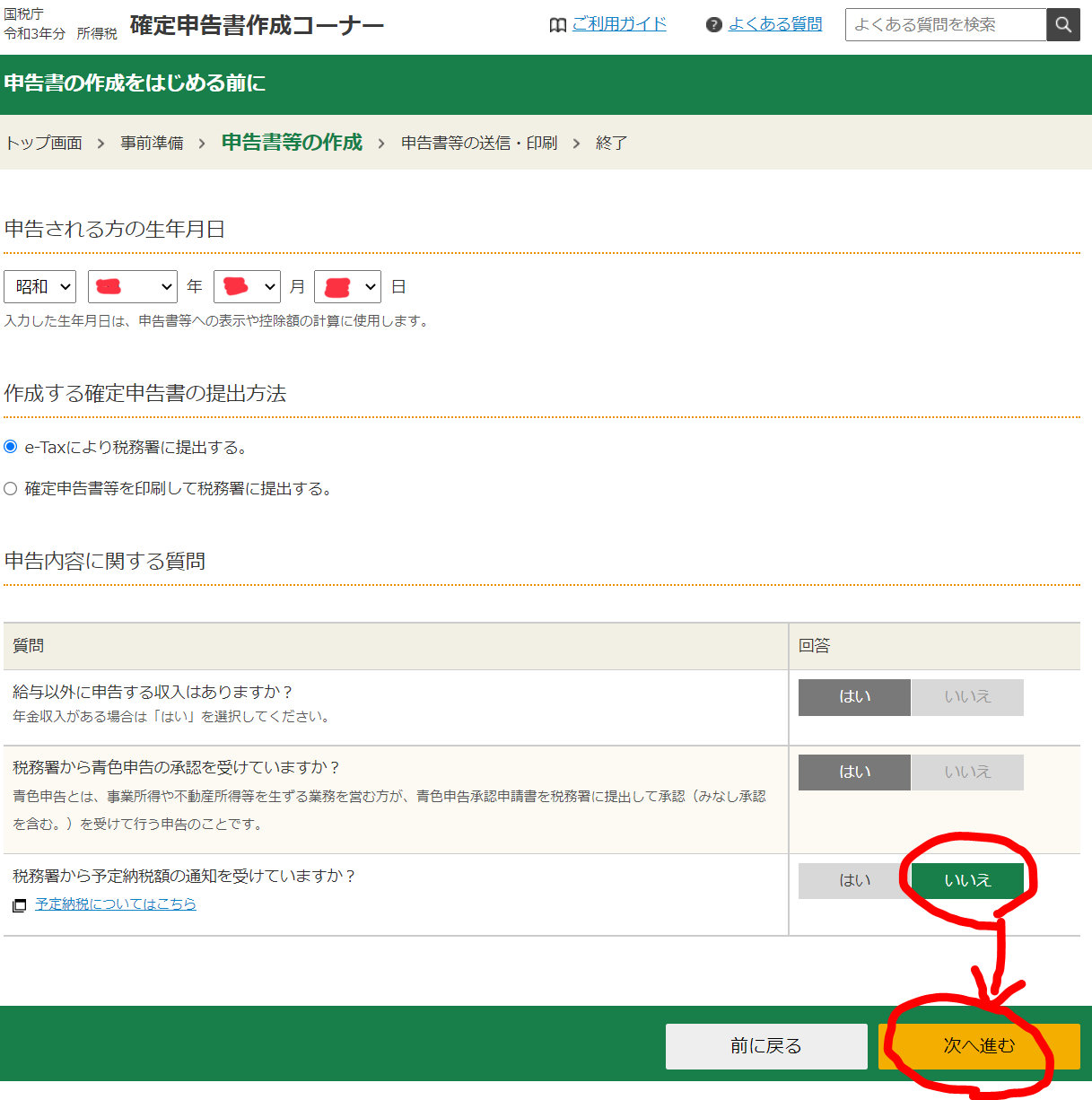

続いて画面が切り替わりますが、質問の回答を選択して「次へ進む」をクリック。

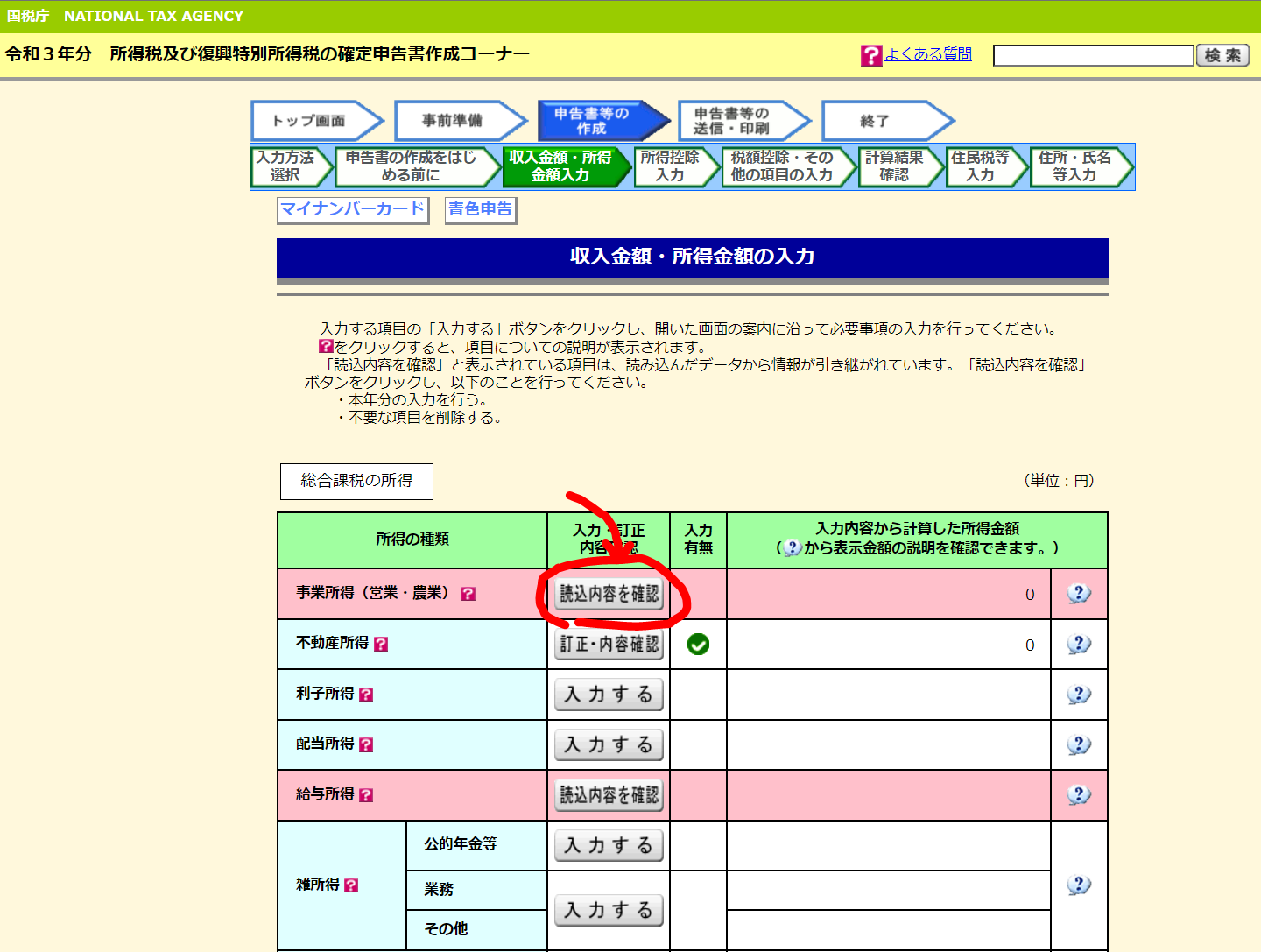

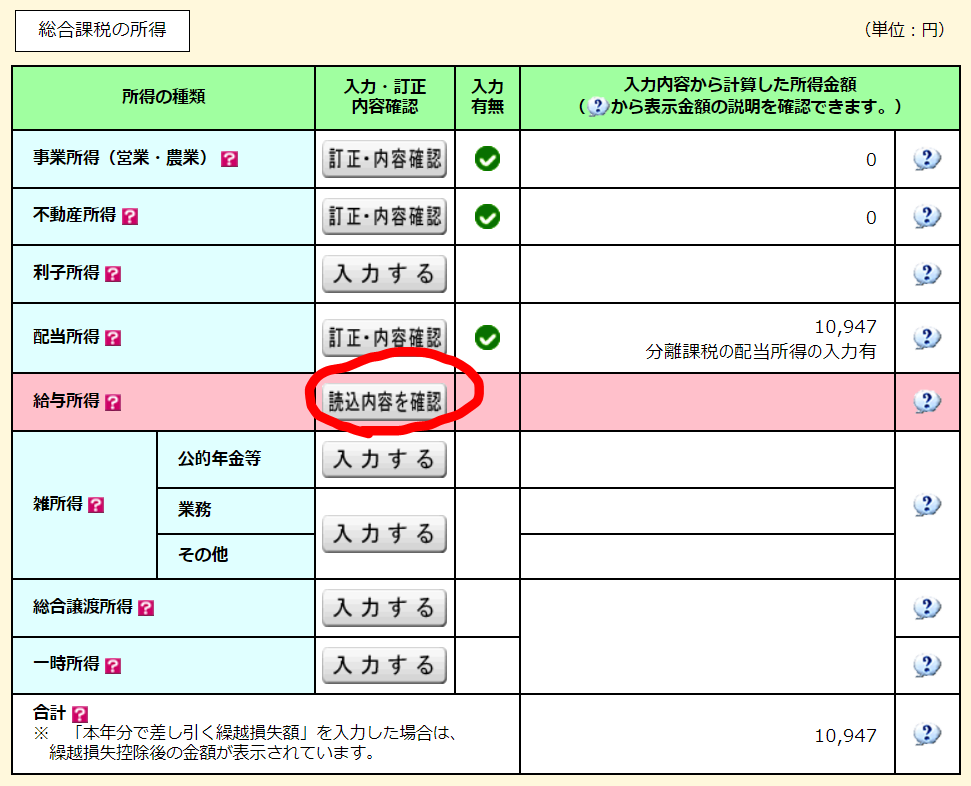

収入金額・所得金額を入力

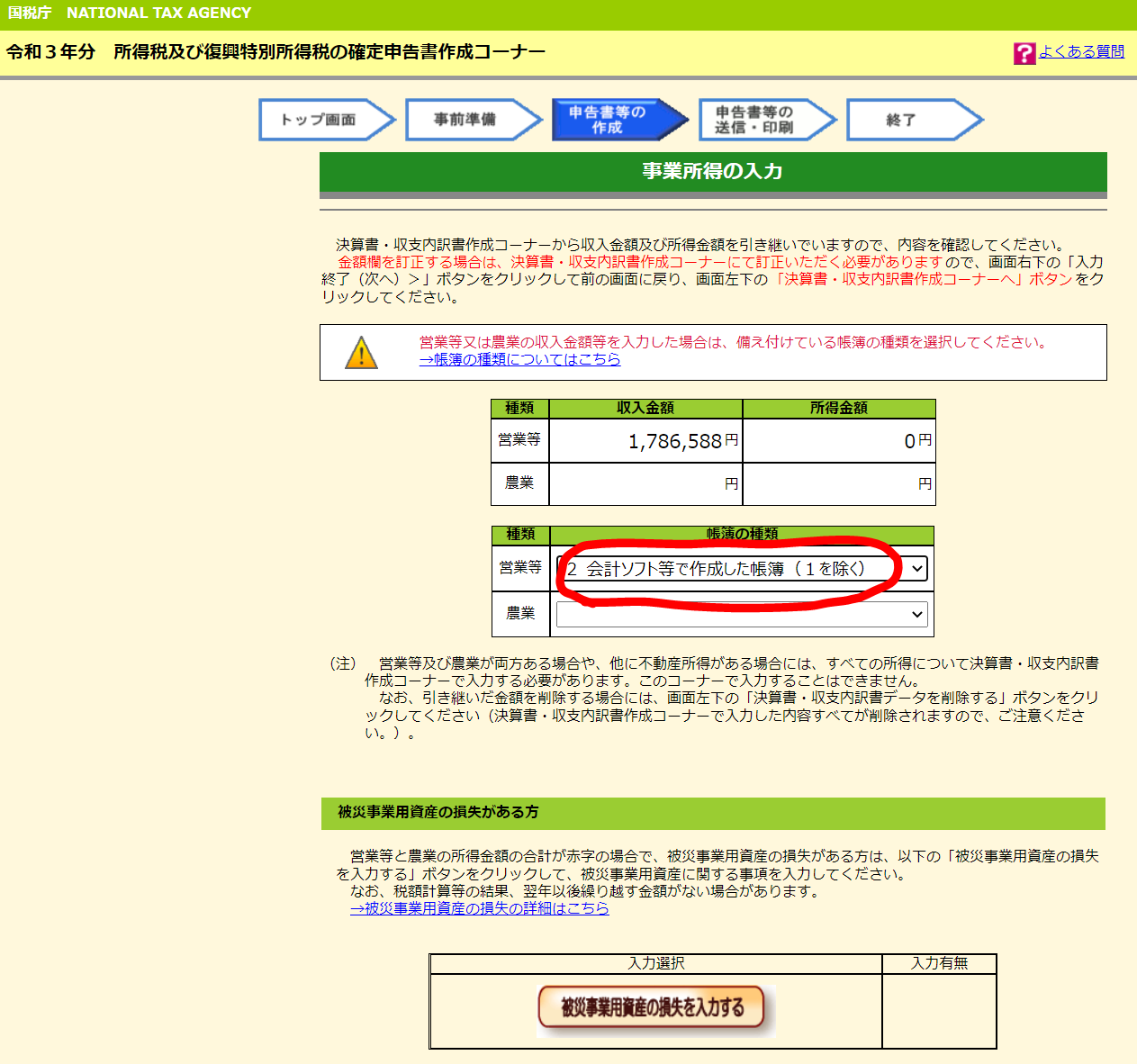

まずは事業所得の「読み込み内容を確認」をクリックします。

事業所得の入力ページで、帳簿の種類を選択します。

僕はマイツールで帳簿を作成・保管しているので、「2. 会計ソフト等で作成した帳簿(1を除く)」を選択しました。

給与所得も「読み込み内容を確認」をクリックします。

源泉徴収票の金額を入力後、「次へ進む」をクリックする。

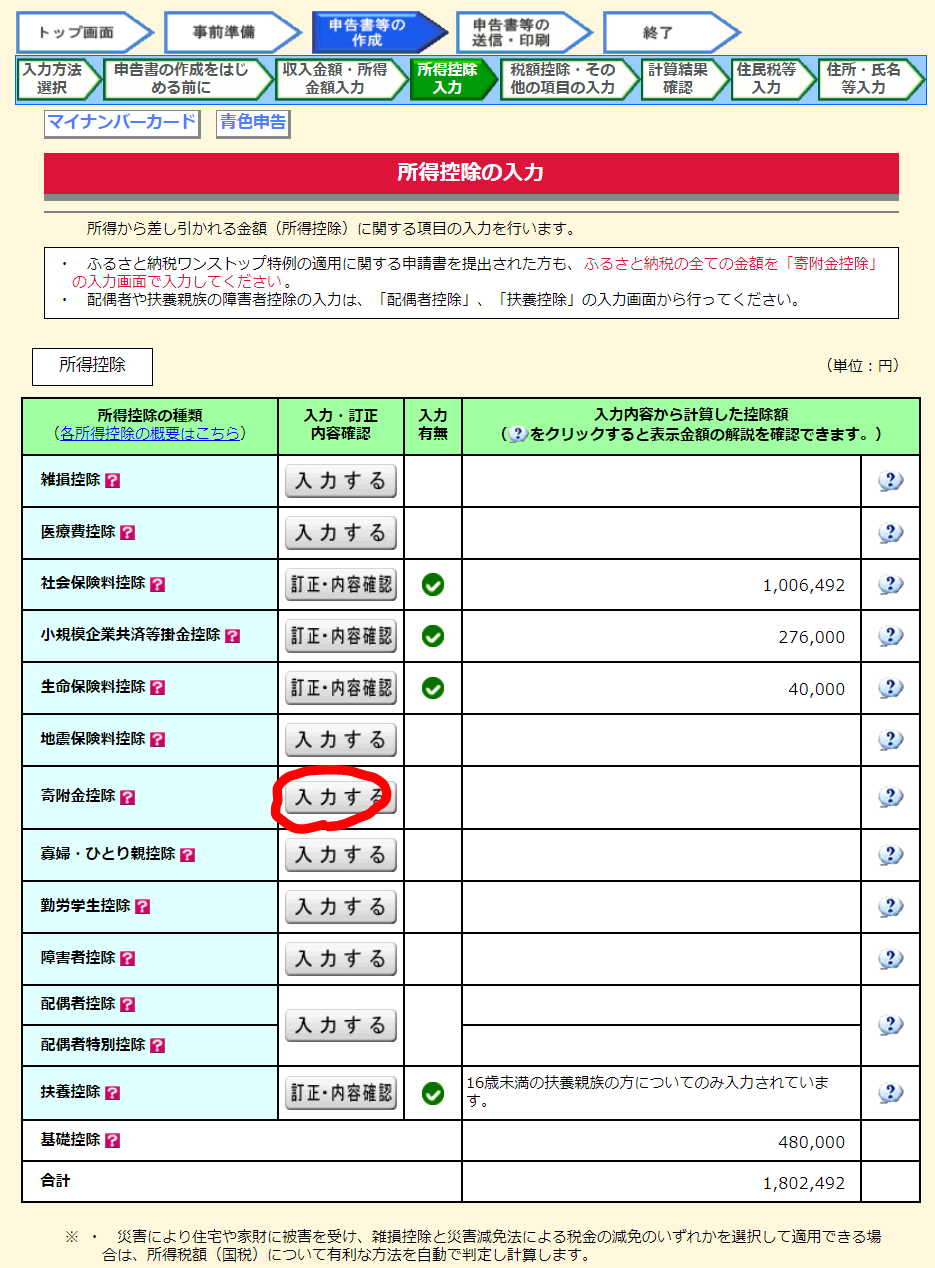

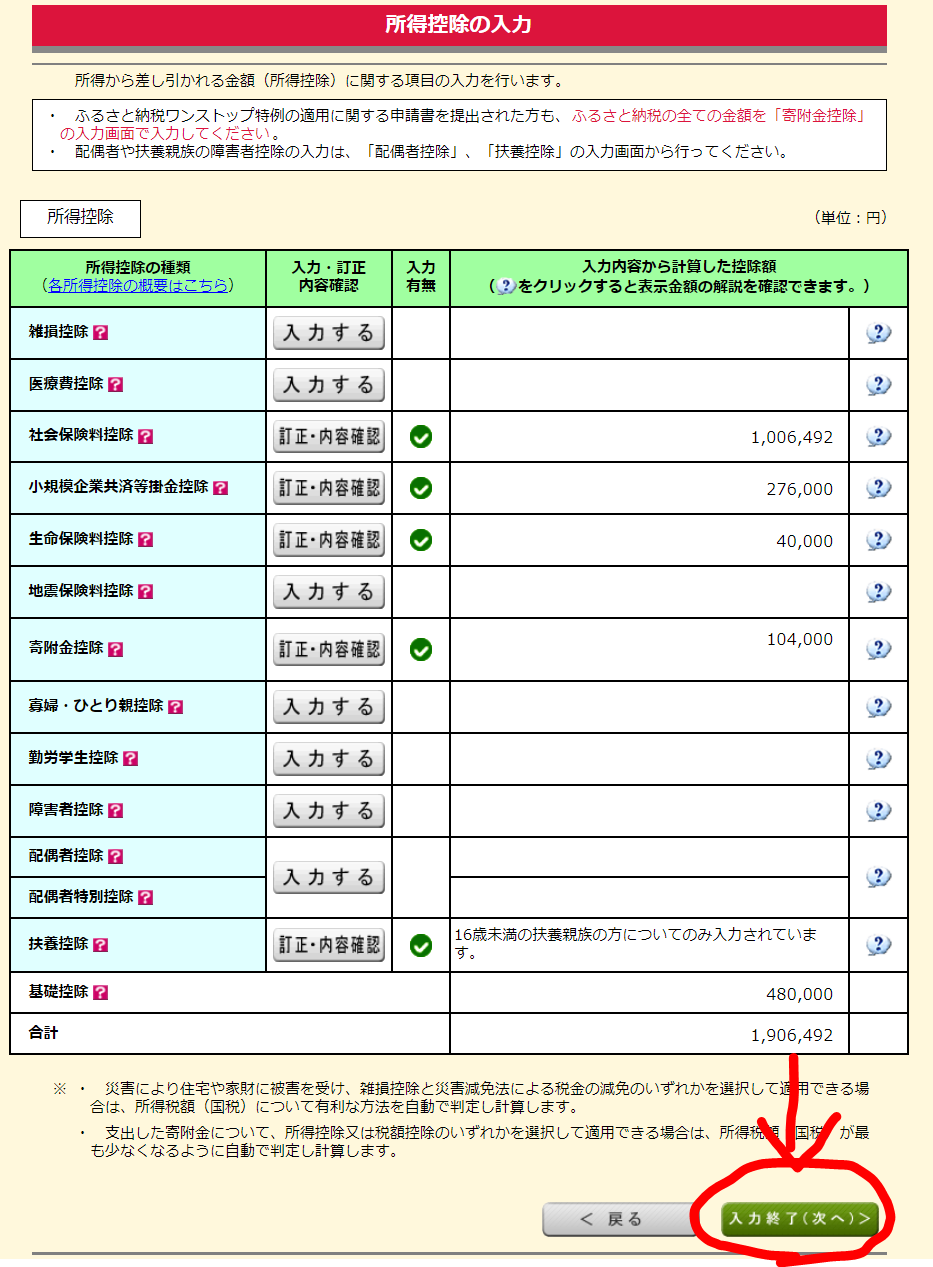

所得控除の入力

まずは、寄付金控除の「入力する」をクリックします。

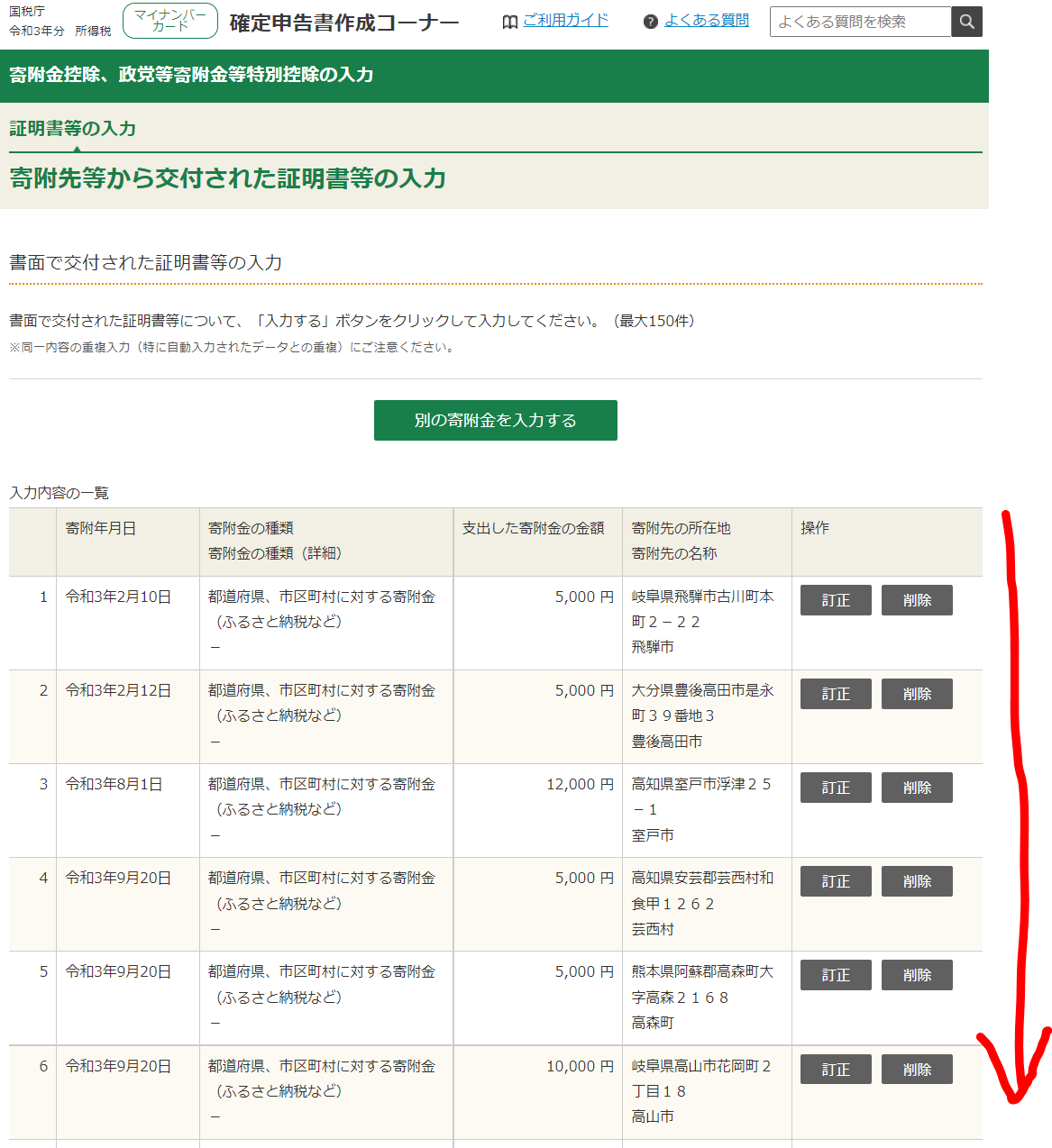

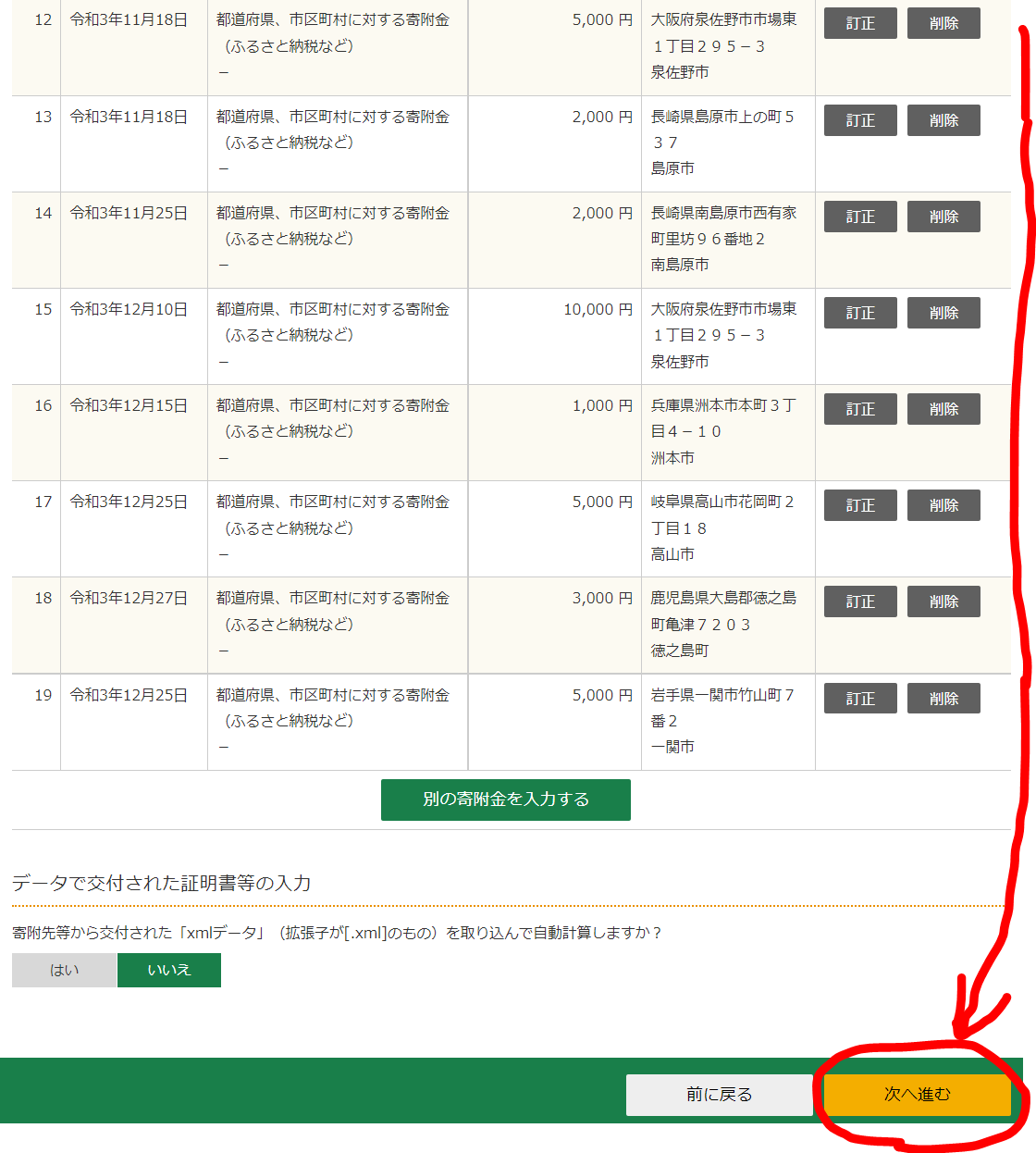

ふるさと納税の寄付金額を、寄附先ごとに入力していきます。

寄附先ごとに登録するため、寄附先数が多いと、めっちゃ大変です。。

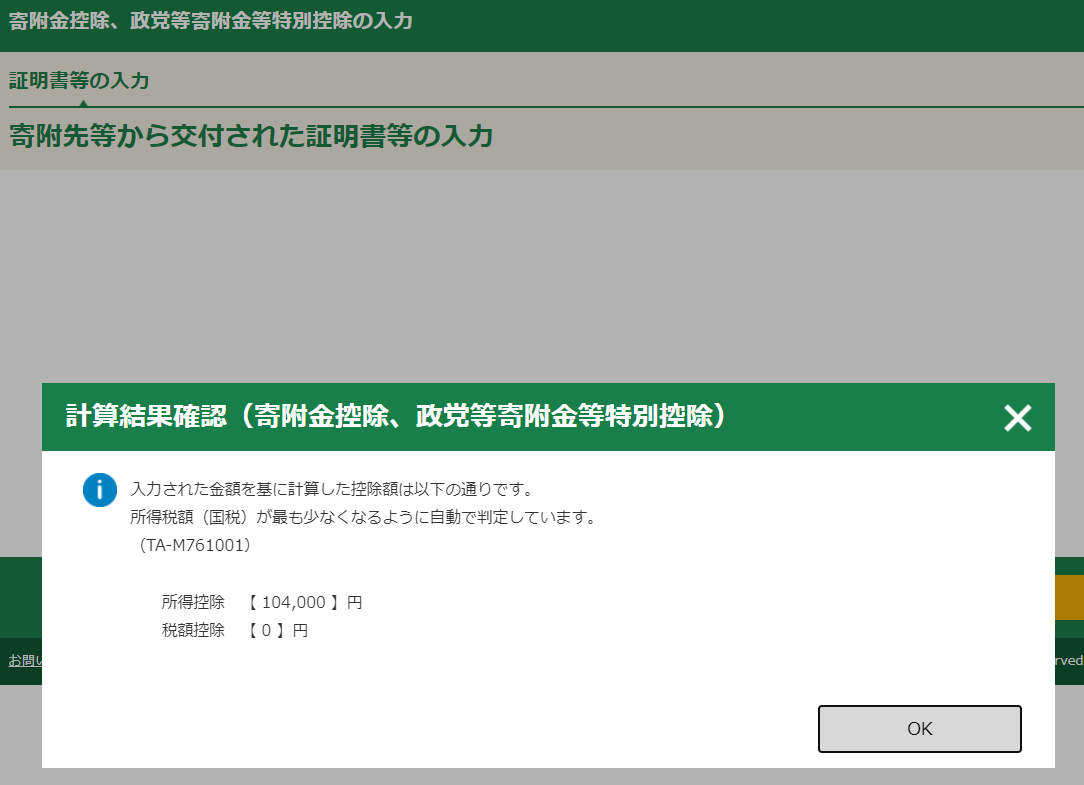

念のため、寄付金の所得控除の合計額を確認し、次に進みましょう。

以上で所得控除の入力は終了したので、「入力終了(次へ)>」をクリックします。

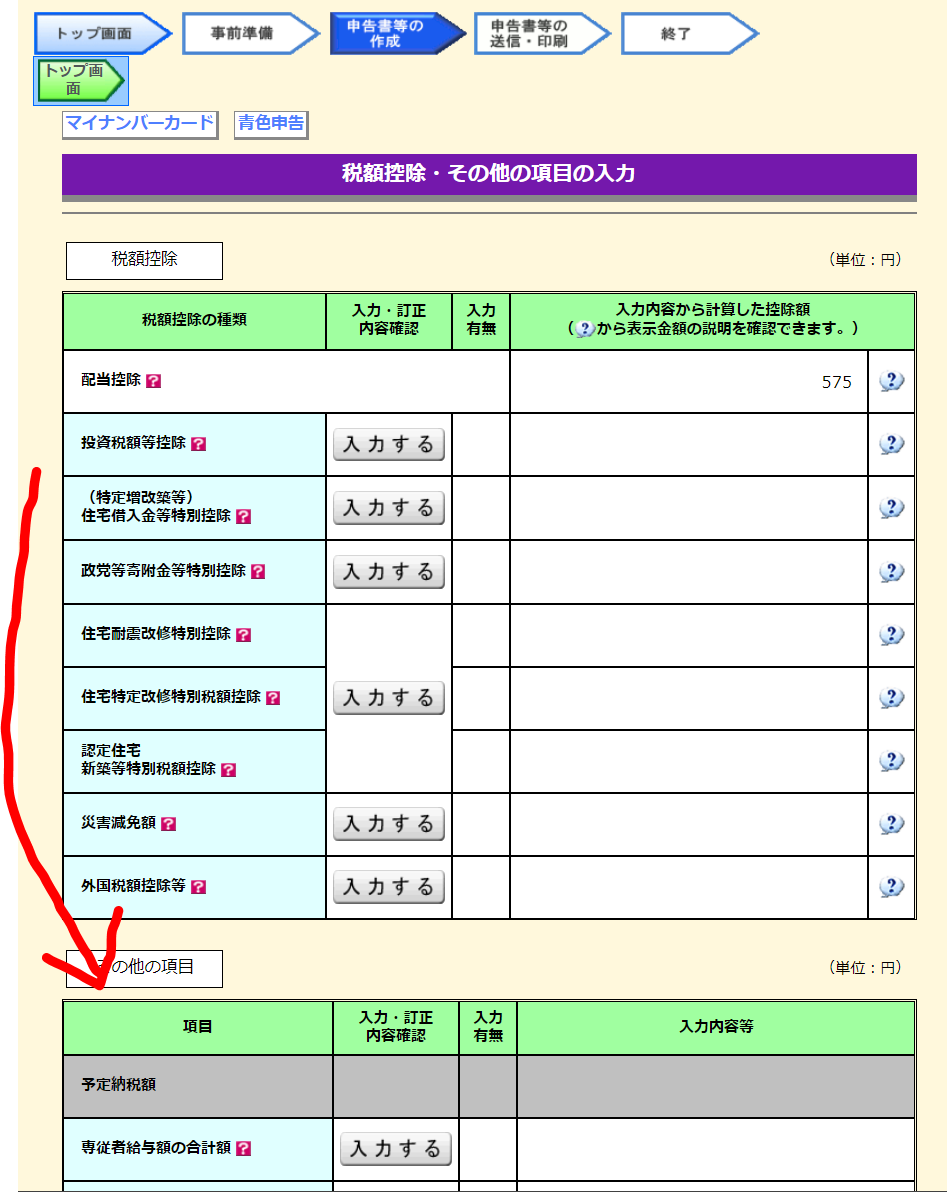

税額控除・その他の項目の入力

ページ上部からザーッと確認をしていきます。

青色申告特別控除額の金額を確認して、「入力終了(次へ)>」をクリックします。

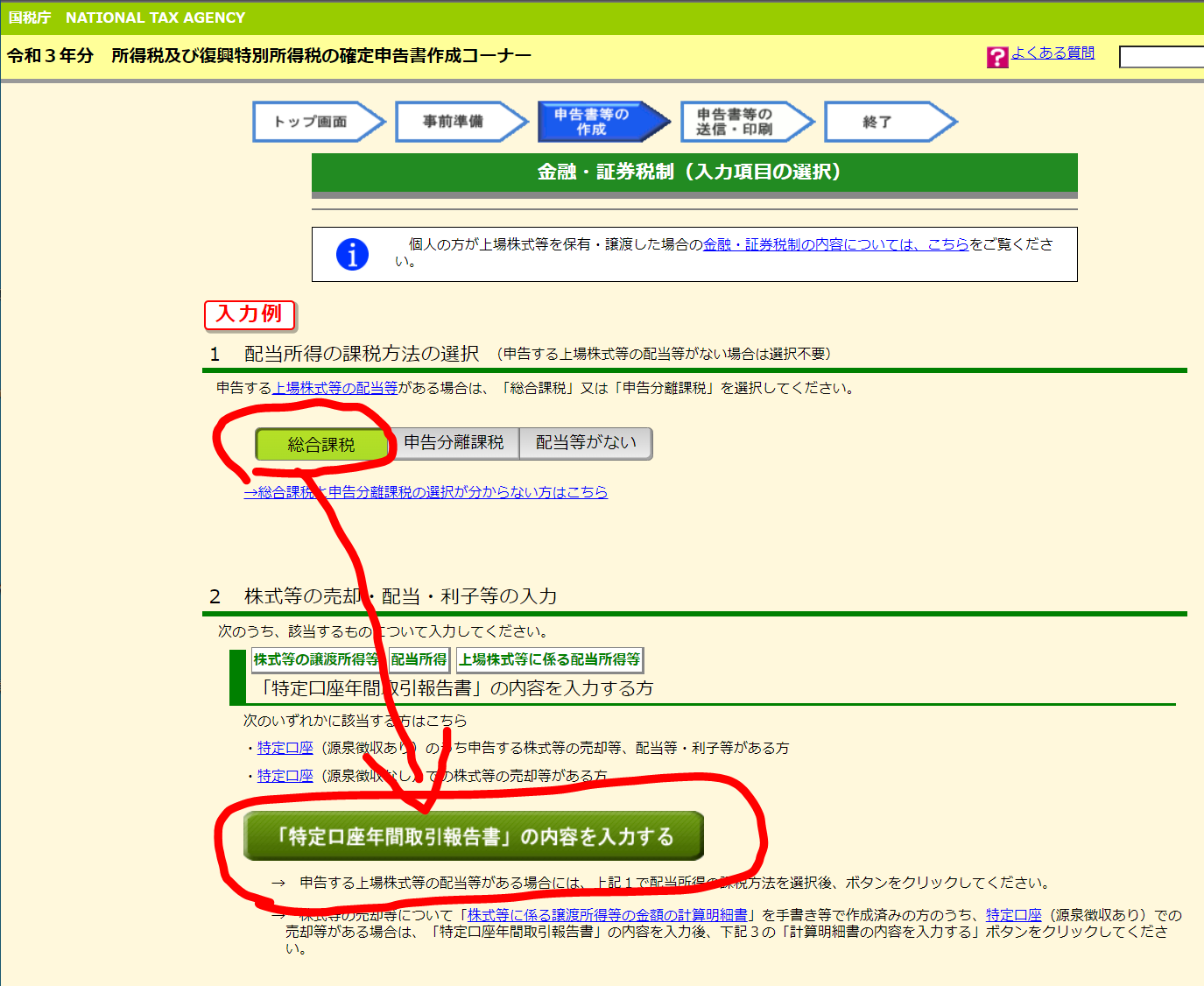

金融・証券税制

僕は、総合課税を選択しました。

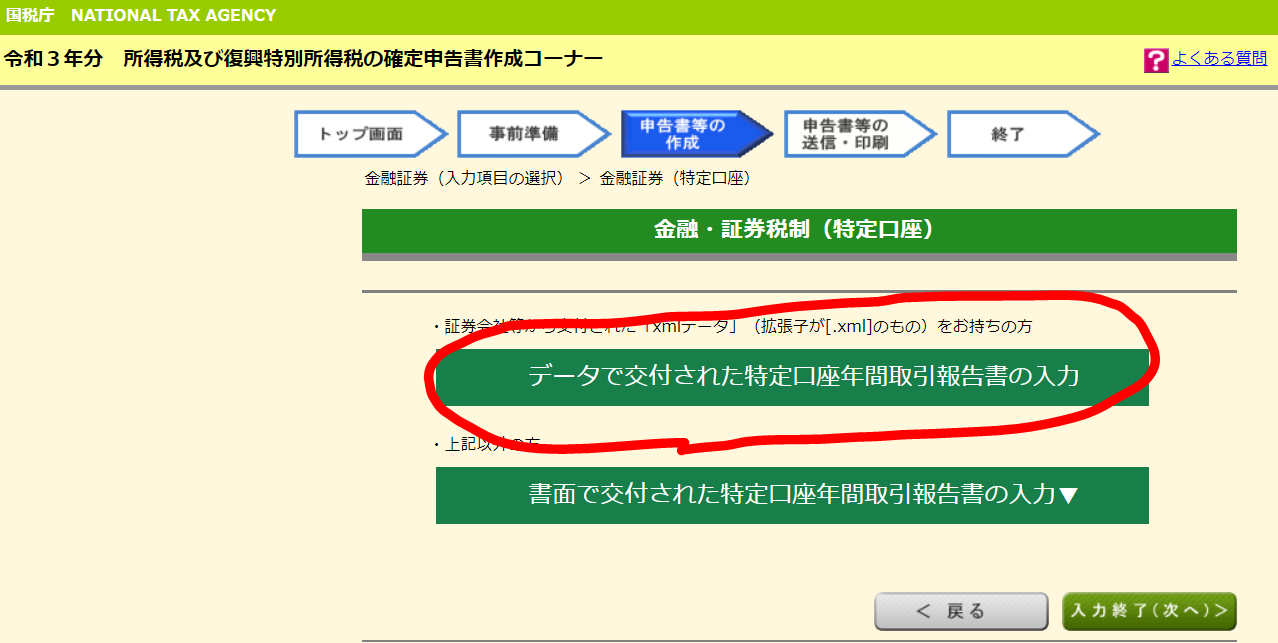

特定口座年間取引報告書データの取り込み

僕のメインの証券口座は、SBI証券です。

予め証券会社のホームページからXML形式のデータをダウンロードしておき、こちらにアップロードします。

なお、ネット証券でないところは、

特定口座年間取引報告書の発行申請 → 数日後に書面で郵送される

というアナログな方式のところもありますので、早めの申請をしておいたほうが良さそうです…!

扶養控除の入力

僕の妻は扶養控除から外れる年収を得ているため、こちらはスルー。

(子供達のデータは、前年引き継ぎで入力不要でした)

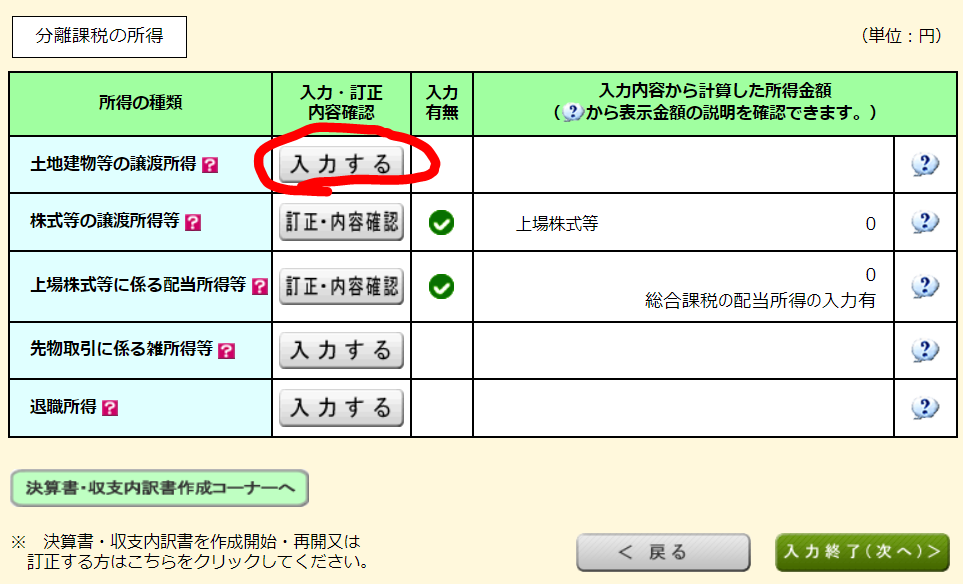

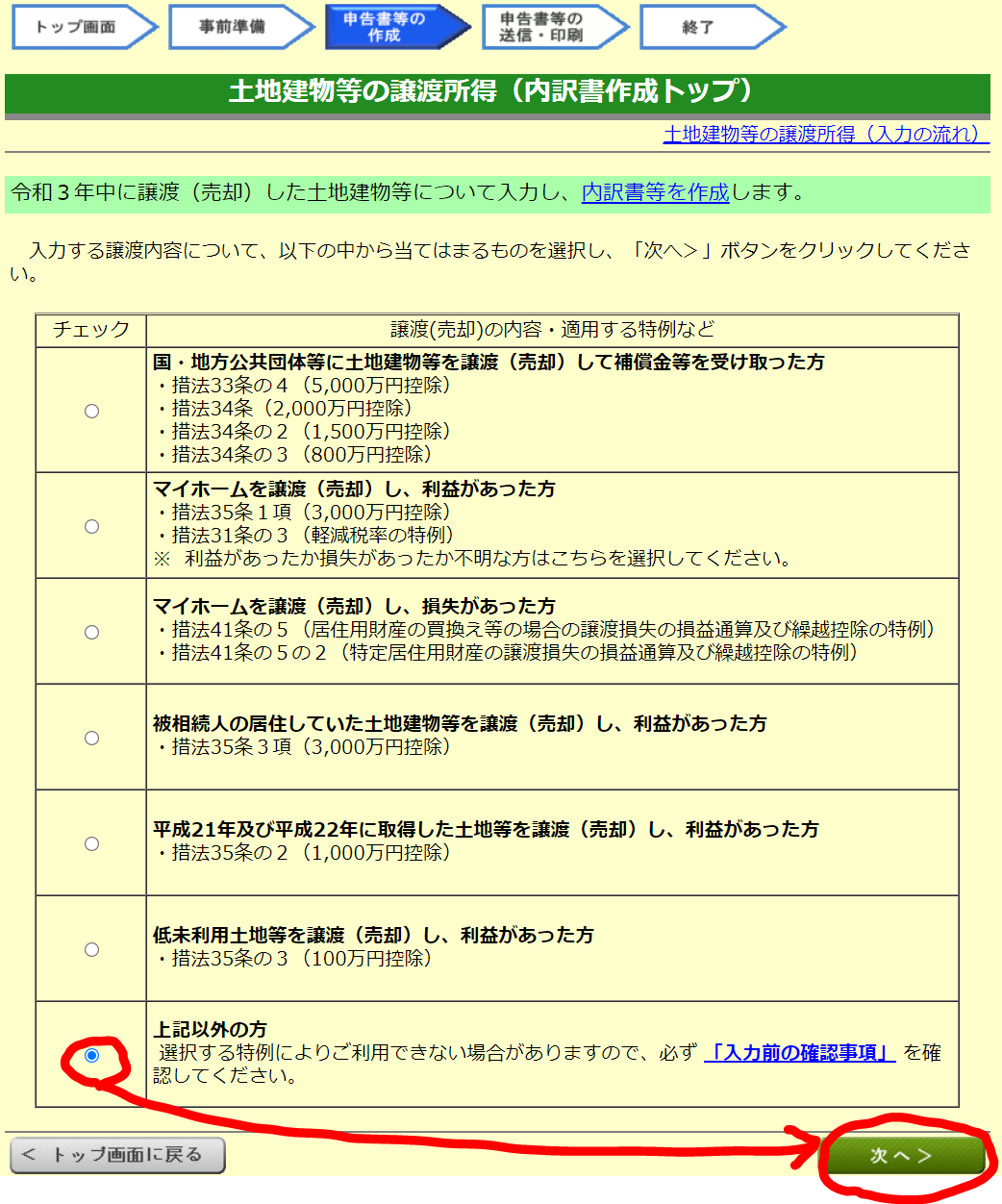

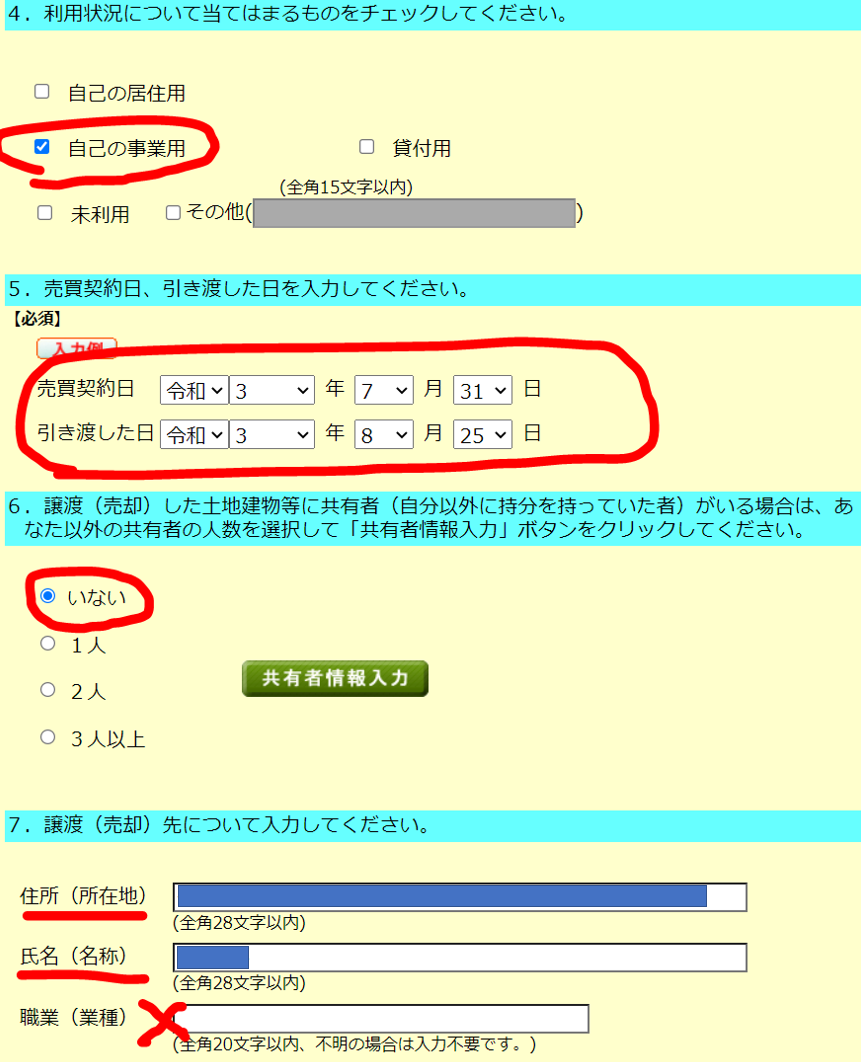

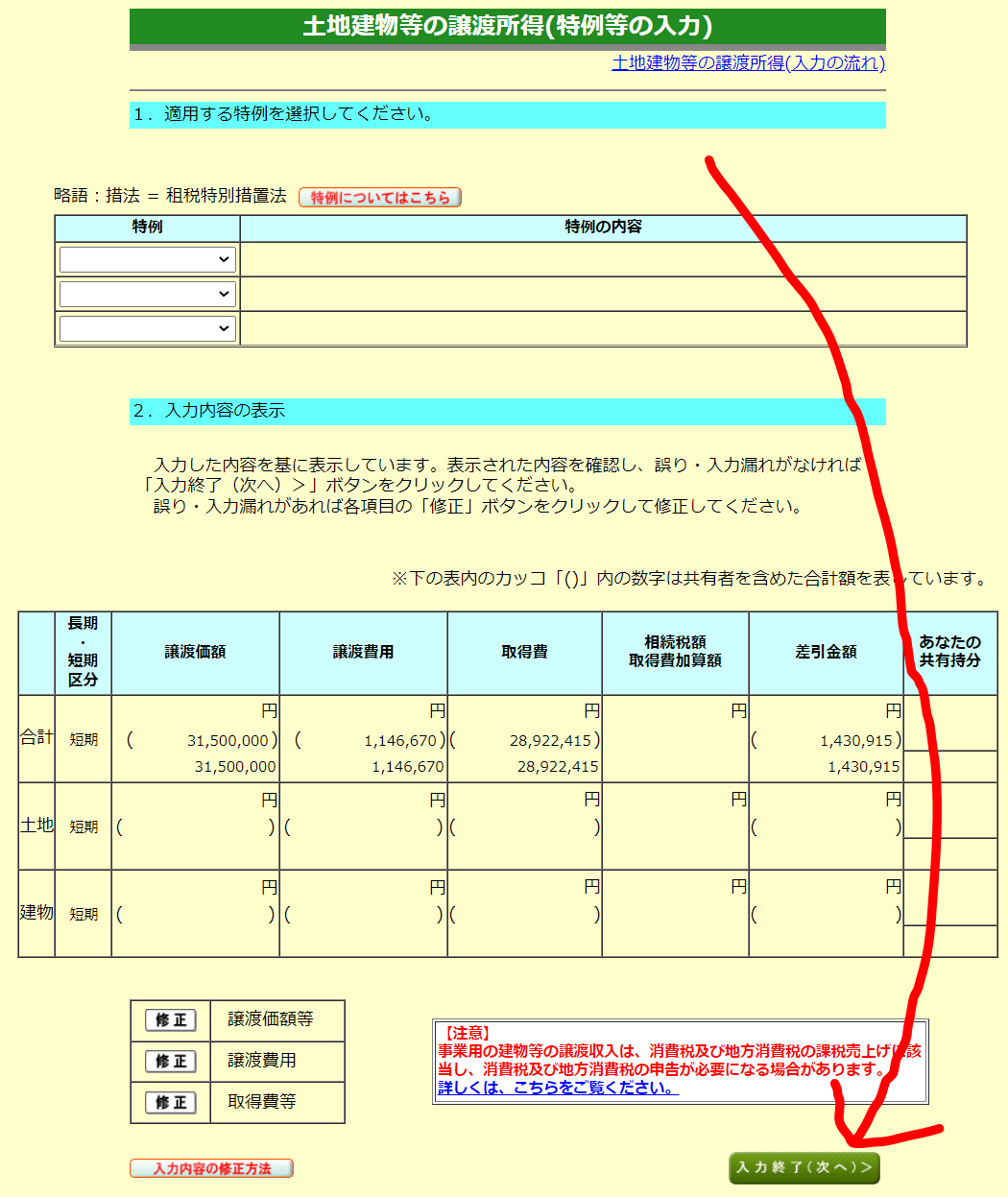

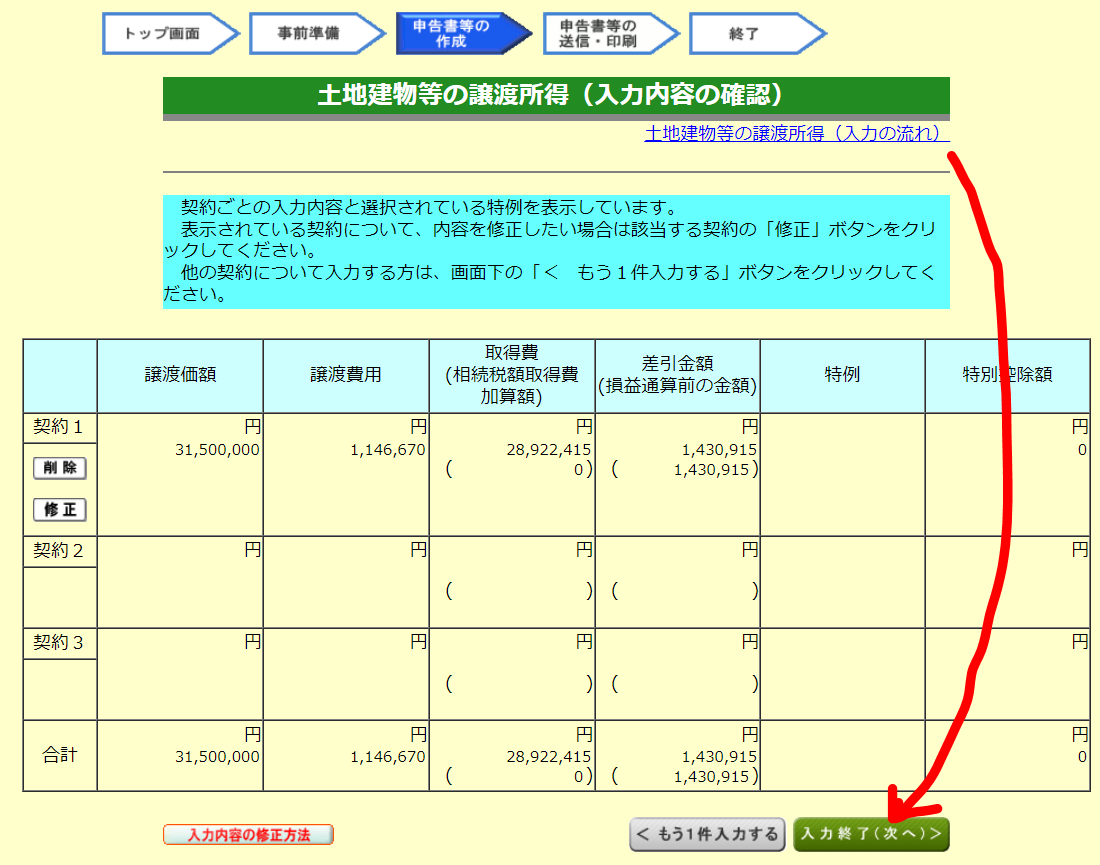

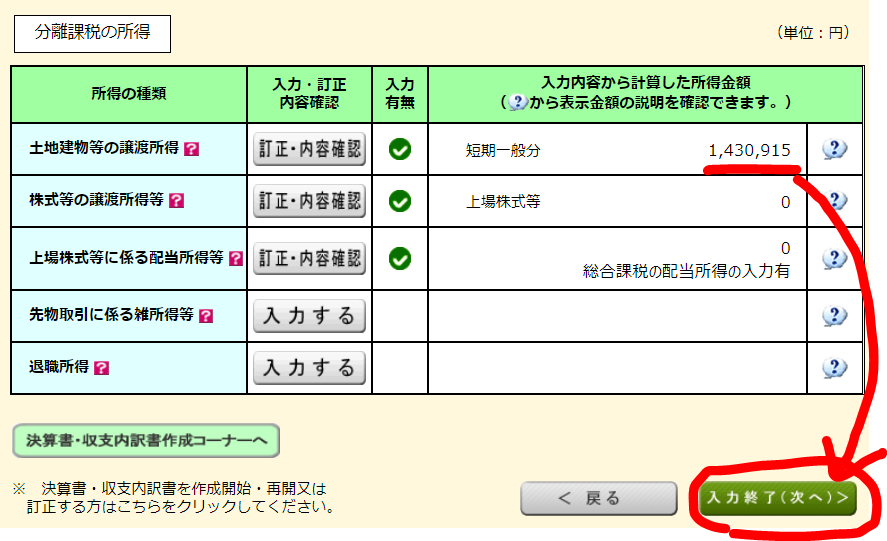

分離課税の所得

ここから、不動産売却時の譲渡所得の入力を行います!

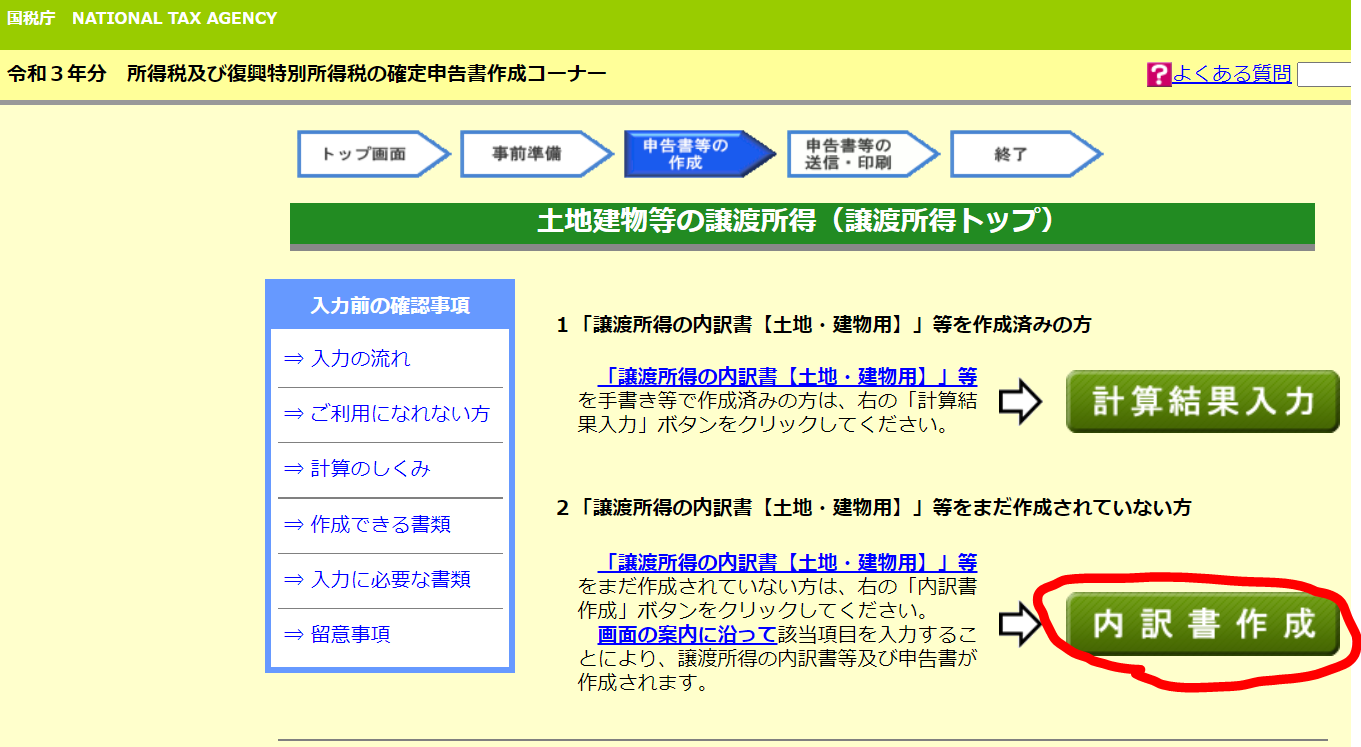

土地・建物の譲渡所得入力

「土地建物等の譲渡所得」の「入力する」をクリックします。

続いて「内訳書作成」をクリック。

僕の売却資産は、「上記以外の方」に該当しましたので、そちらを選んで次へ。

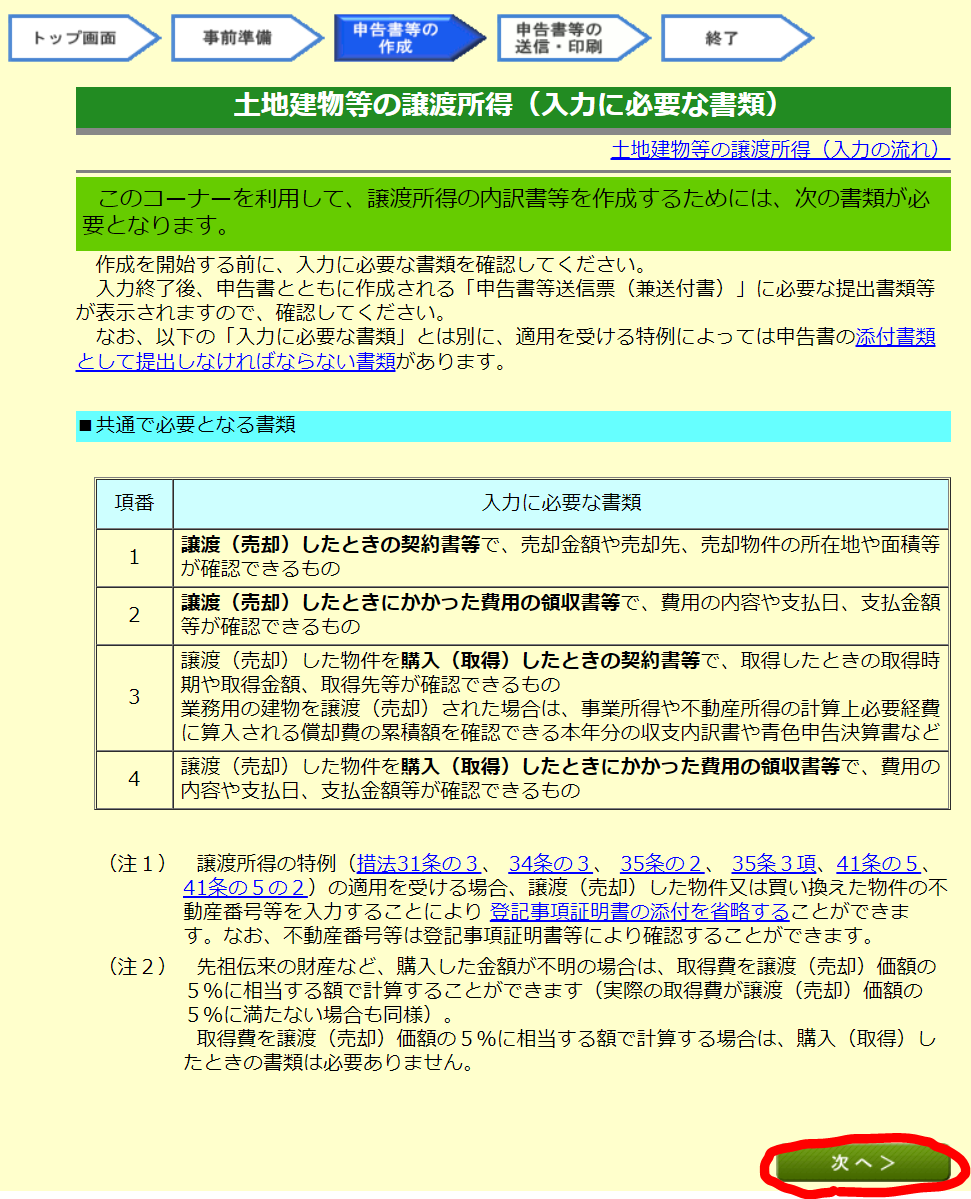

購入した時も、売却した時も、契約書などの大量の書類を受け取っておりました。。

そちらを手元に予め用意しておきます!

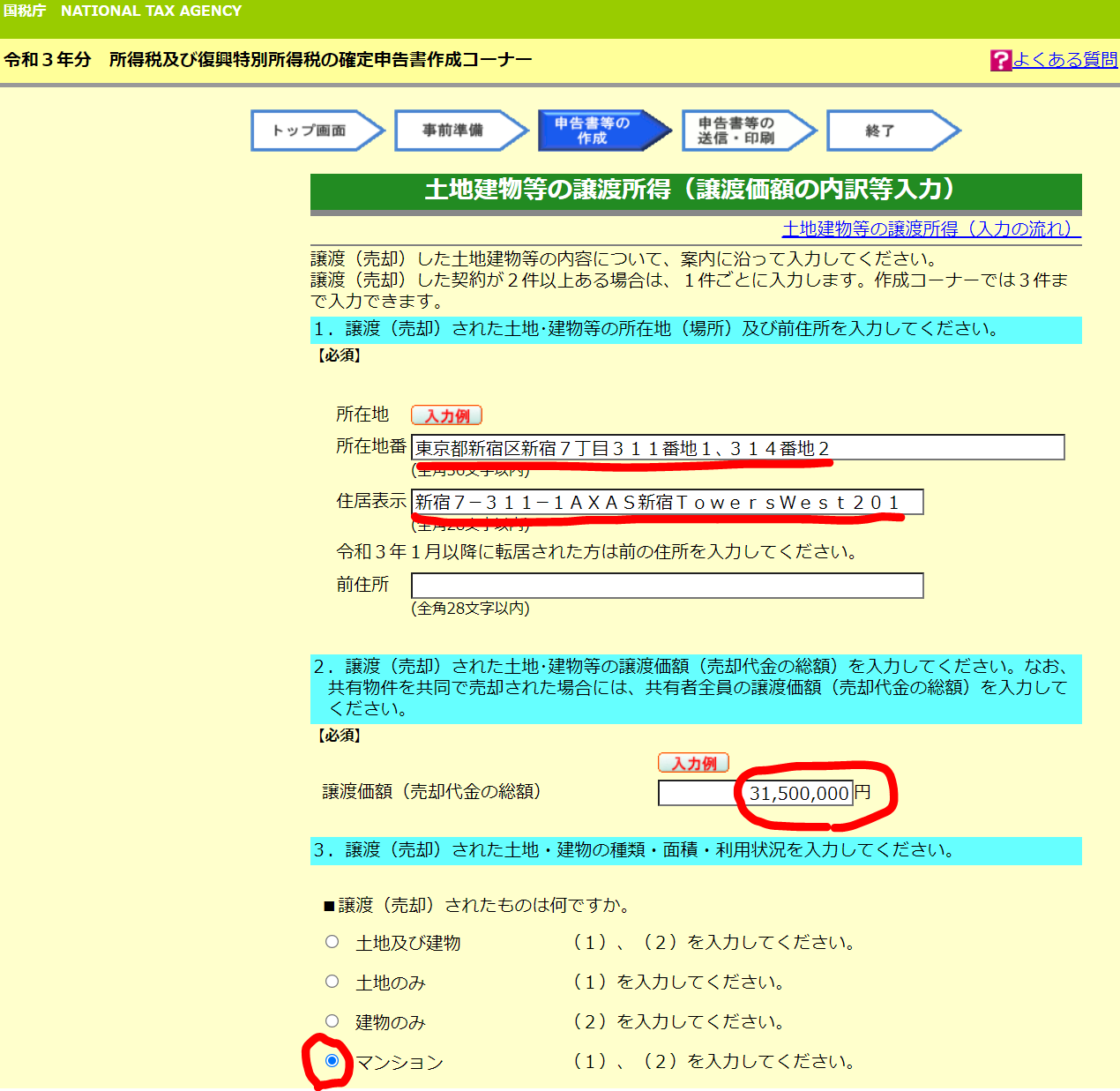

物件の情報(所在地・譲渡価額・売買契約日など)を順に入力していきます。

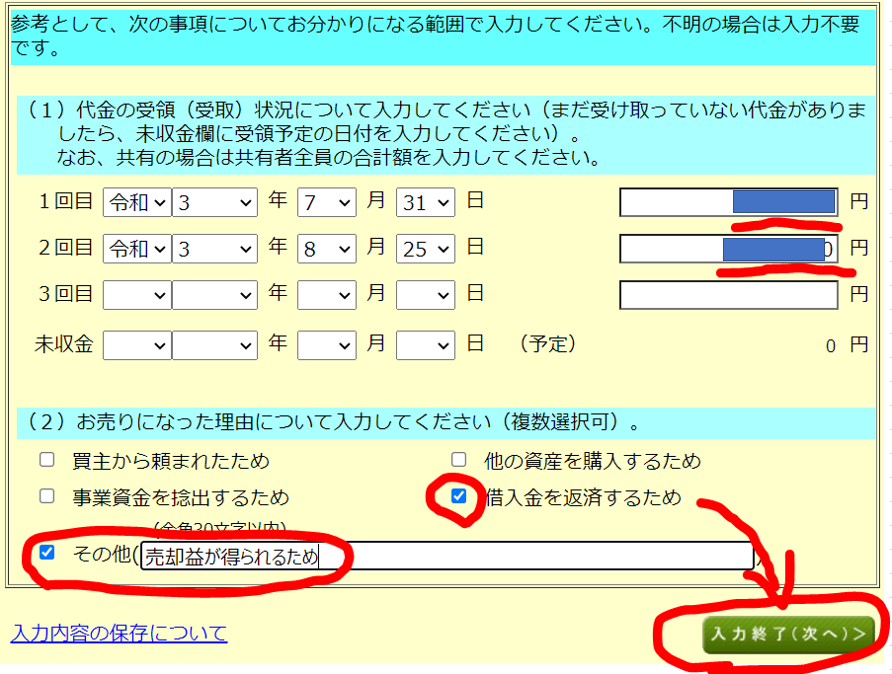

続いては譲渡費用(仲介手数料・収入印紙代など)を入力します。

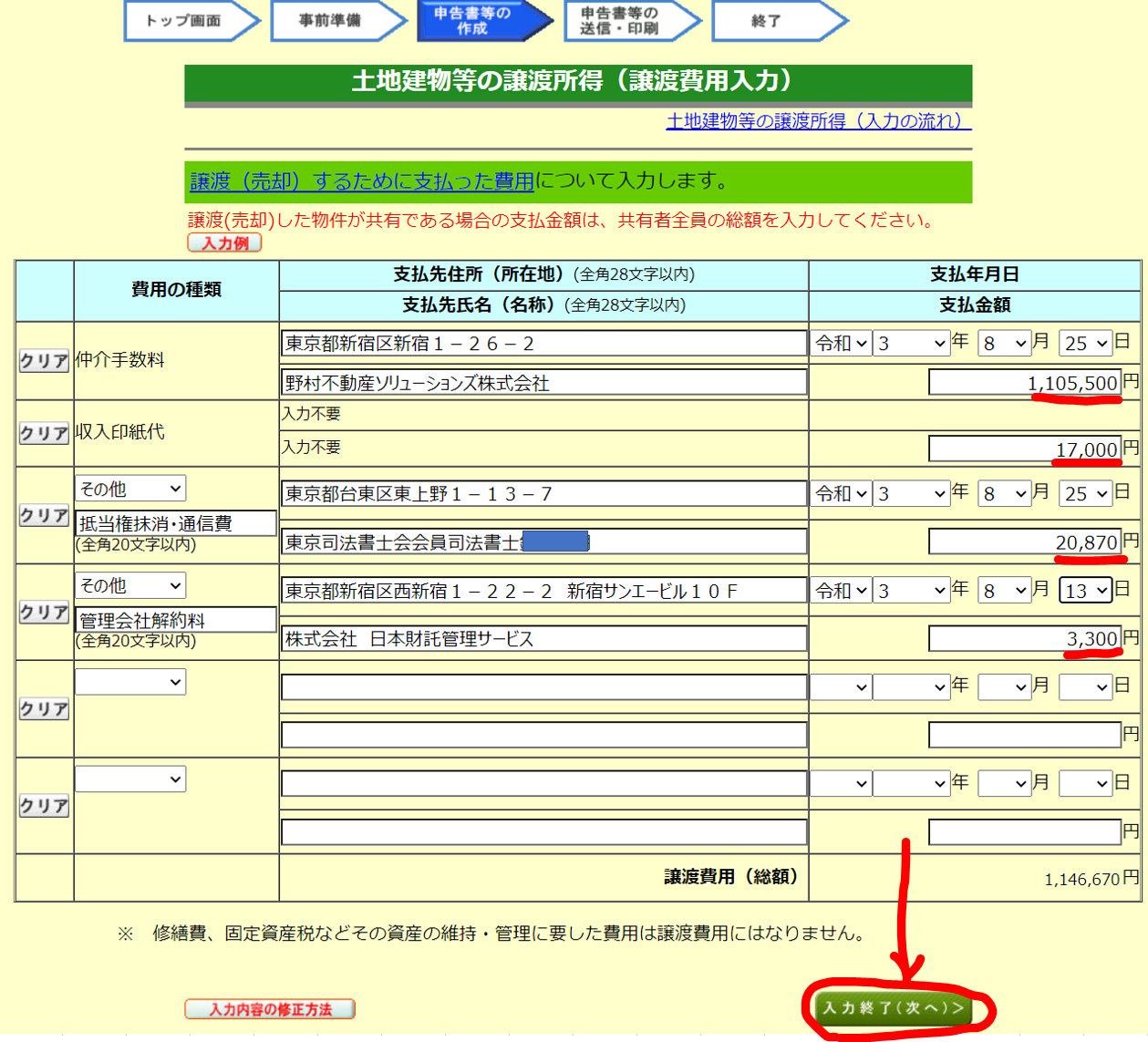

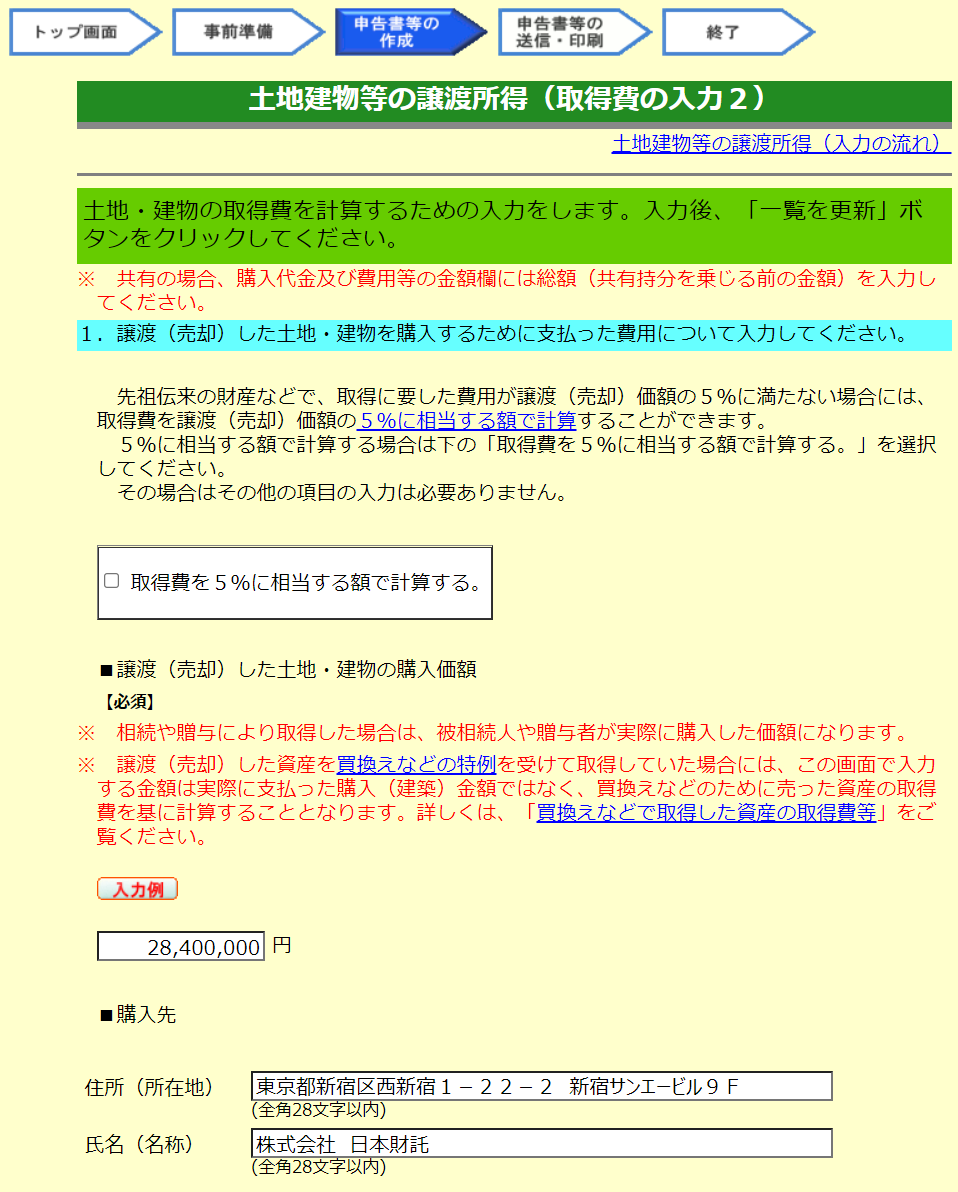

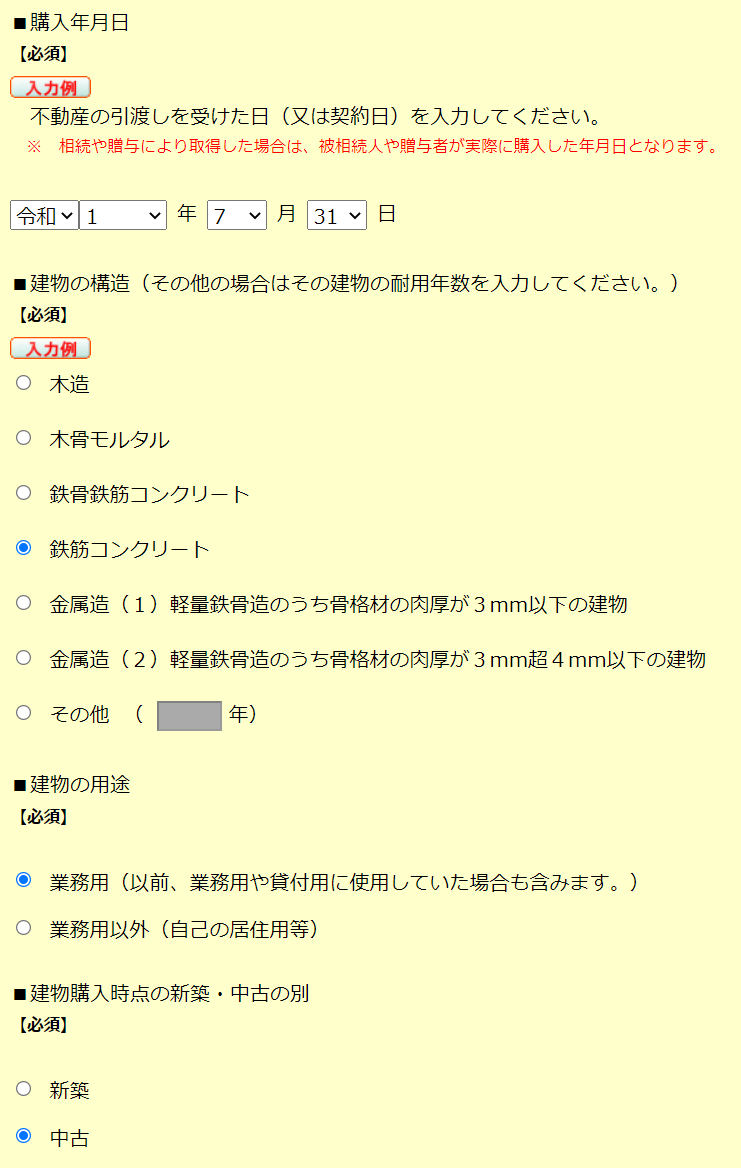

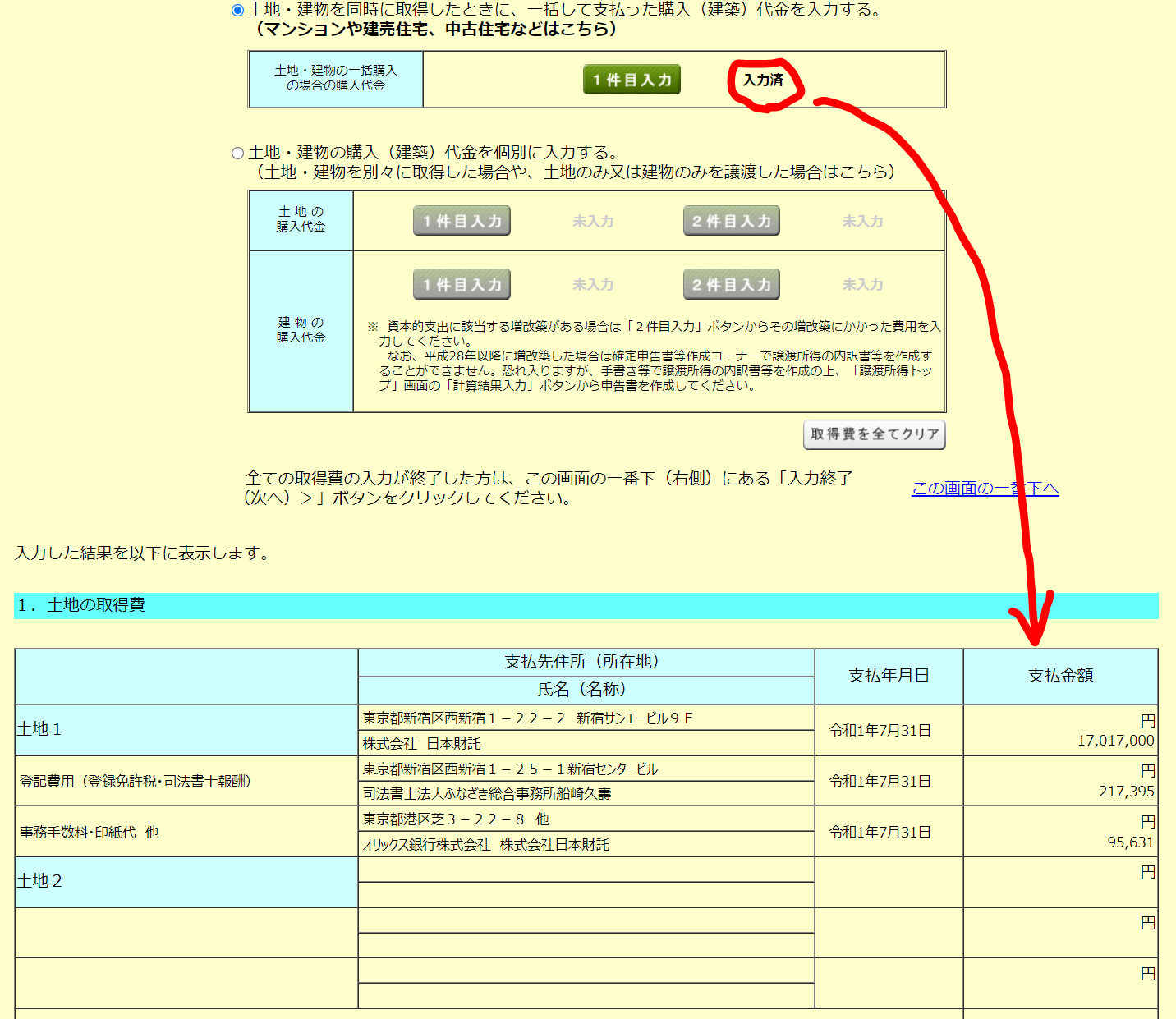

土地・建物の取得費入力

続いては、物件の取得費用を入力します。

購入した際の情報(購入価額・不動産会社・購入年月日など)を順に入力していきます。

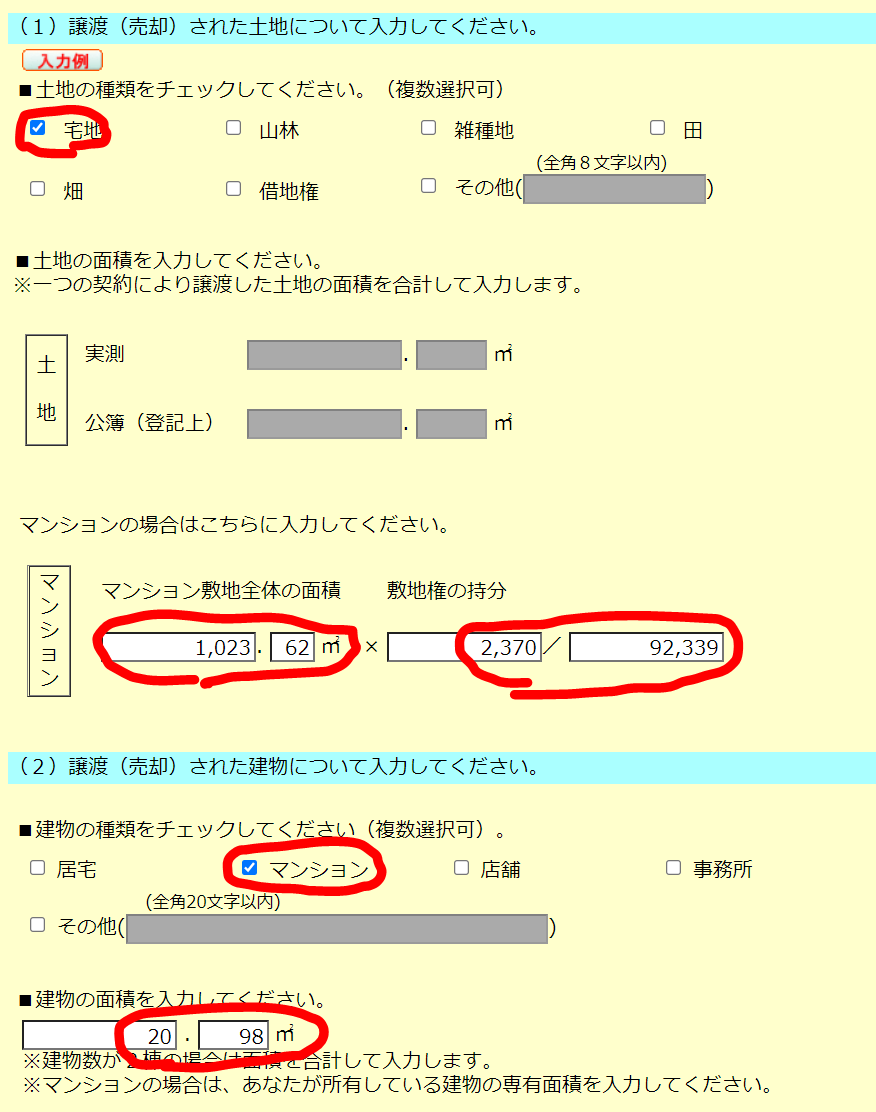

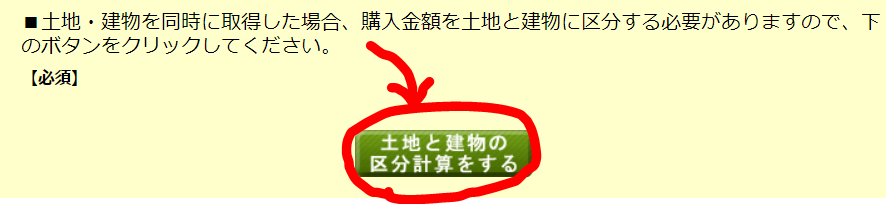

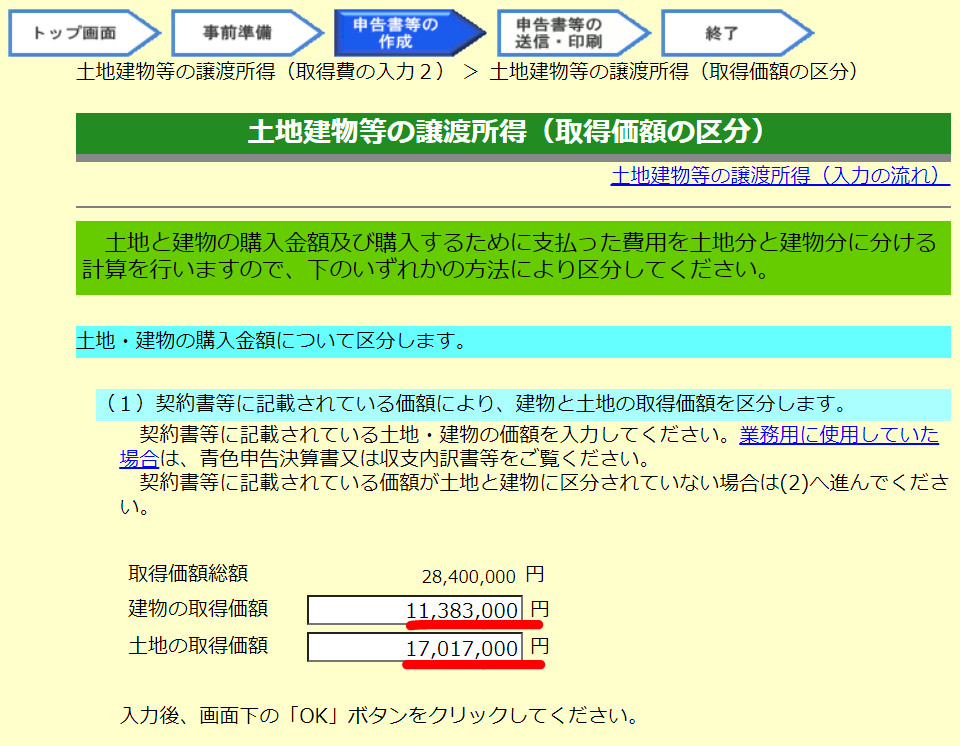

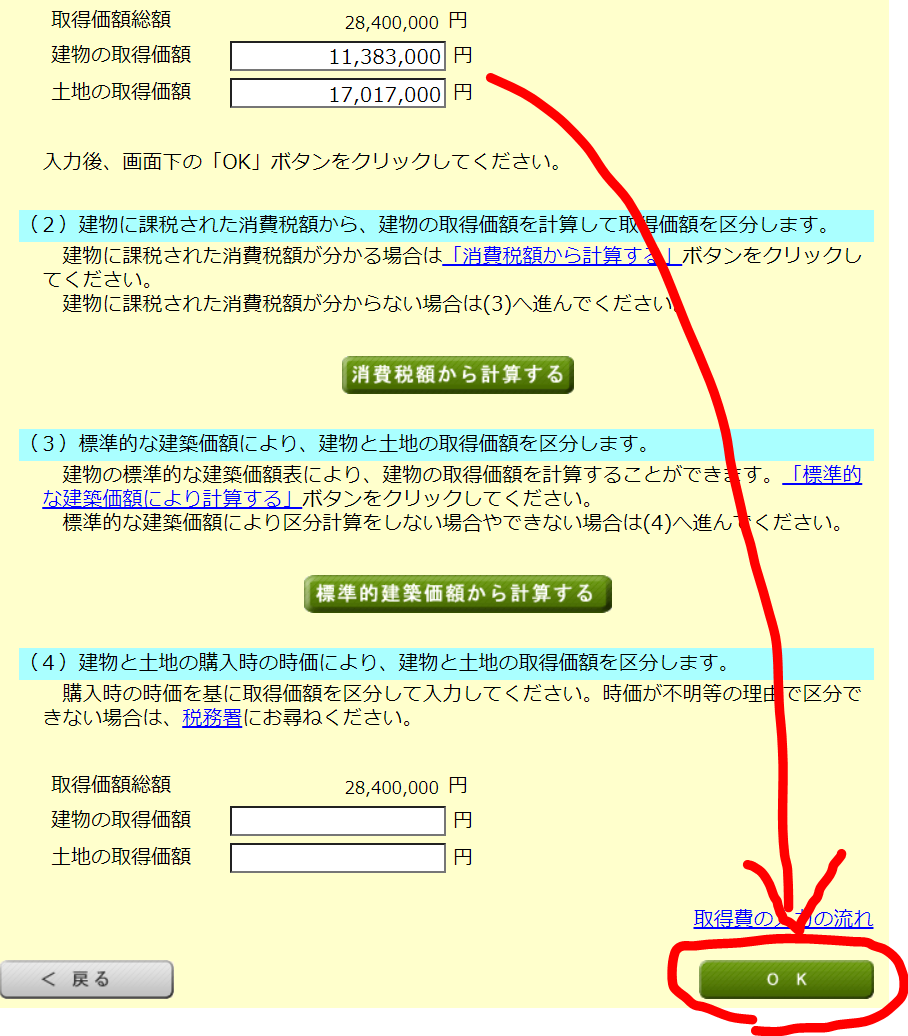

土地・建物の区分計算

僕の物件はマンションでしたが、土地・建物の同時取得に該当するため、以下の手順で入力しました。

購入時の契約書に、

- 建物の取得価額

- 土地の取得価額

が記載されておりますので、それぞれ入力します。

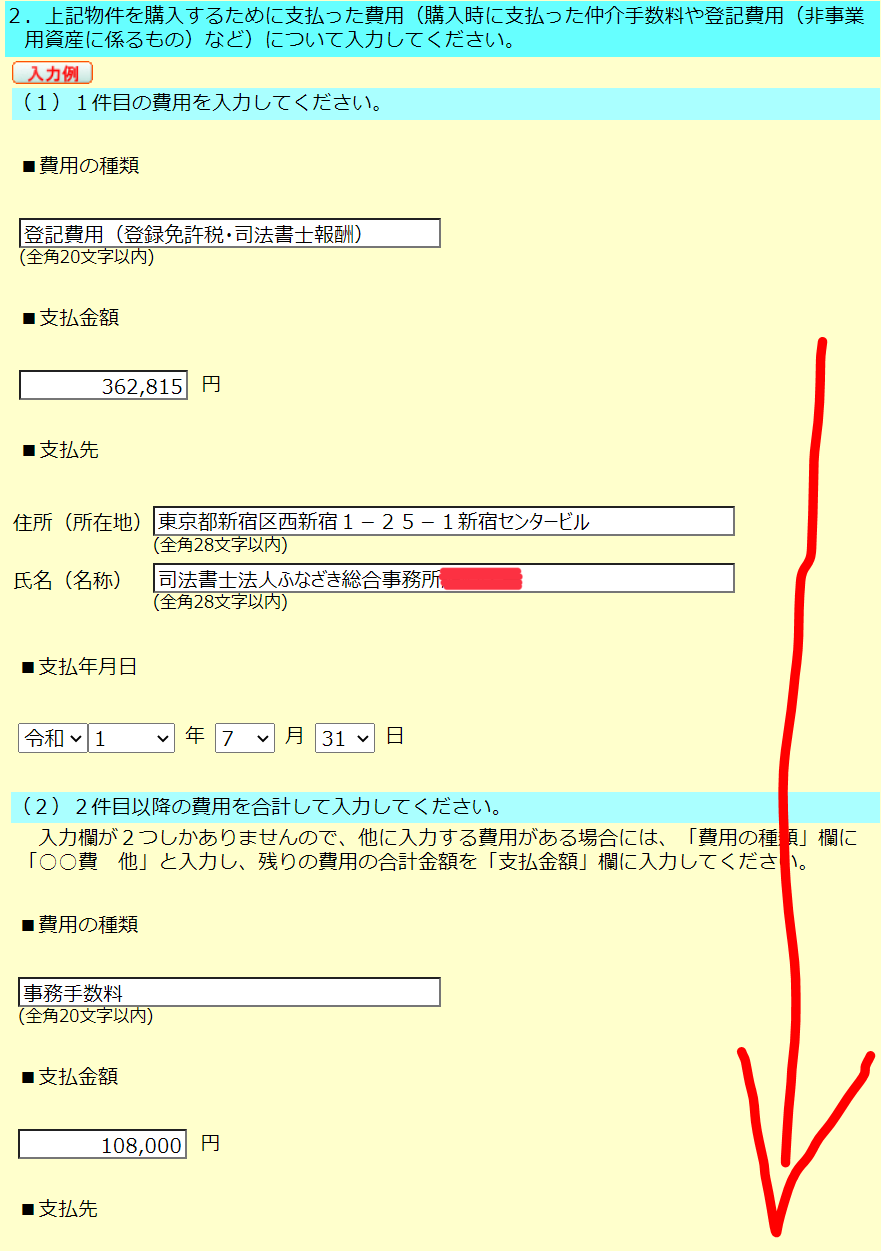

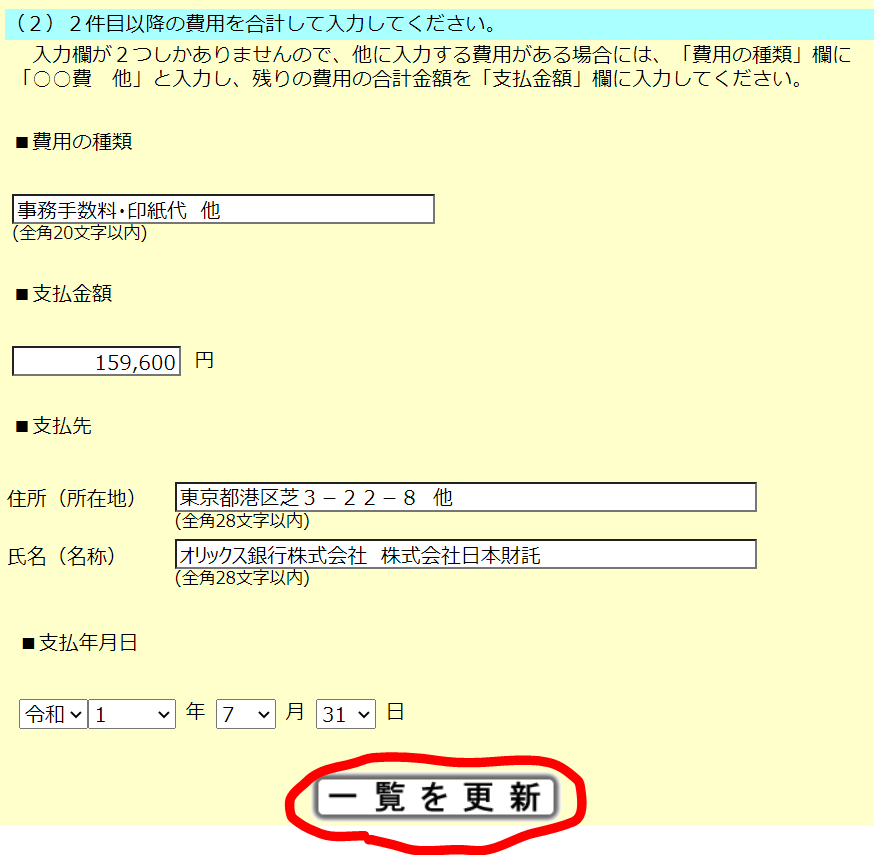

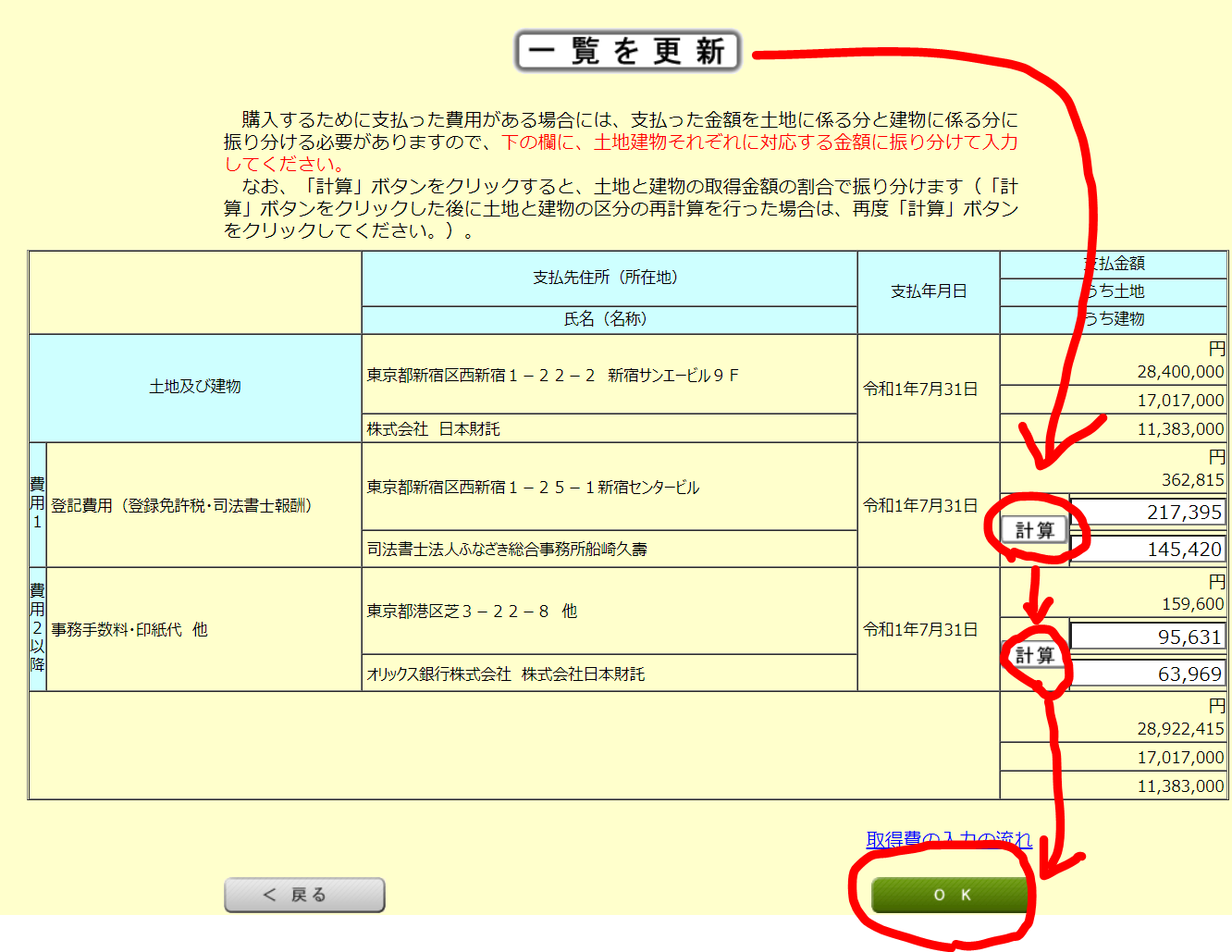

物件購入時の費用(登記費用・事務手数料など)を入力します。

「計算」ボタンをクリックすると、費用を土地と建物に按分して計算してくれますので、計算後「OK」をクリック。

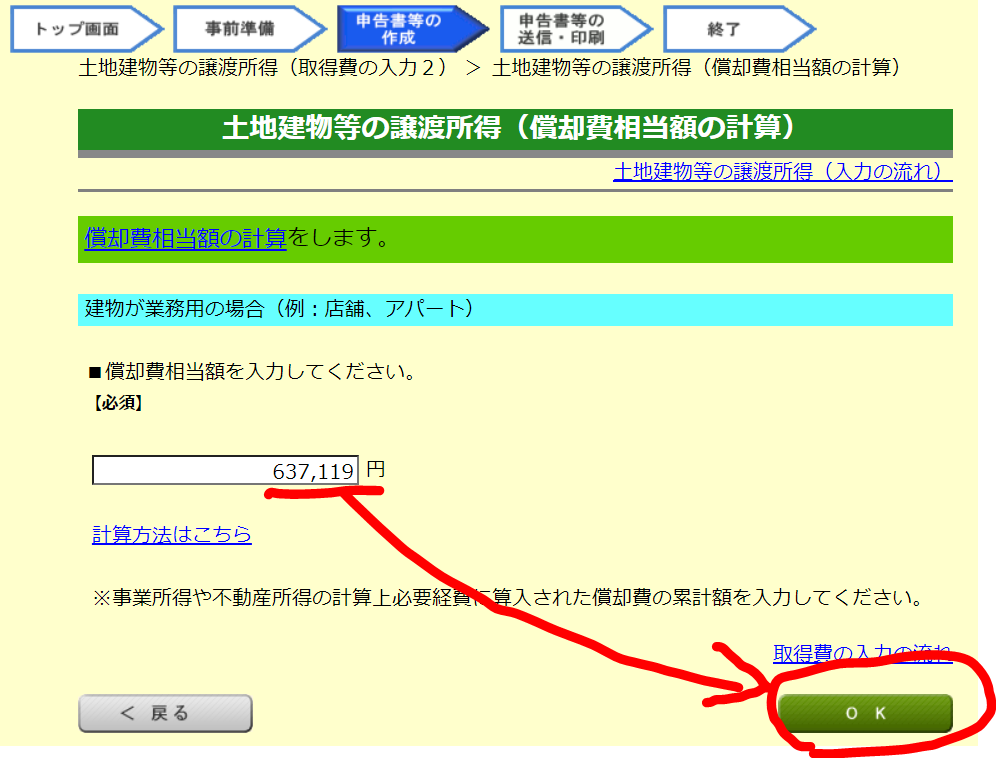

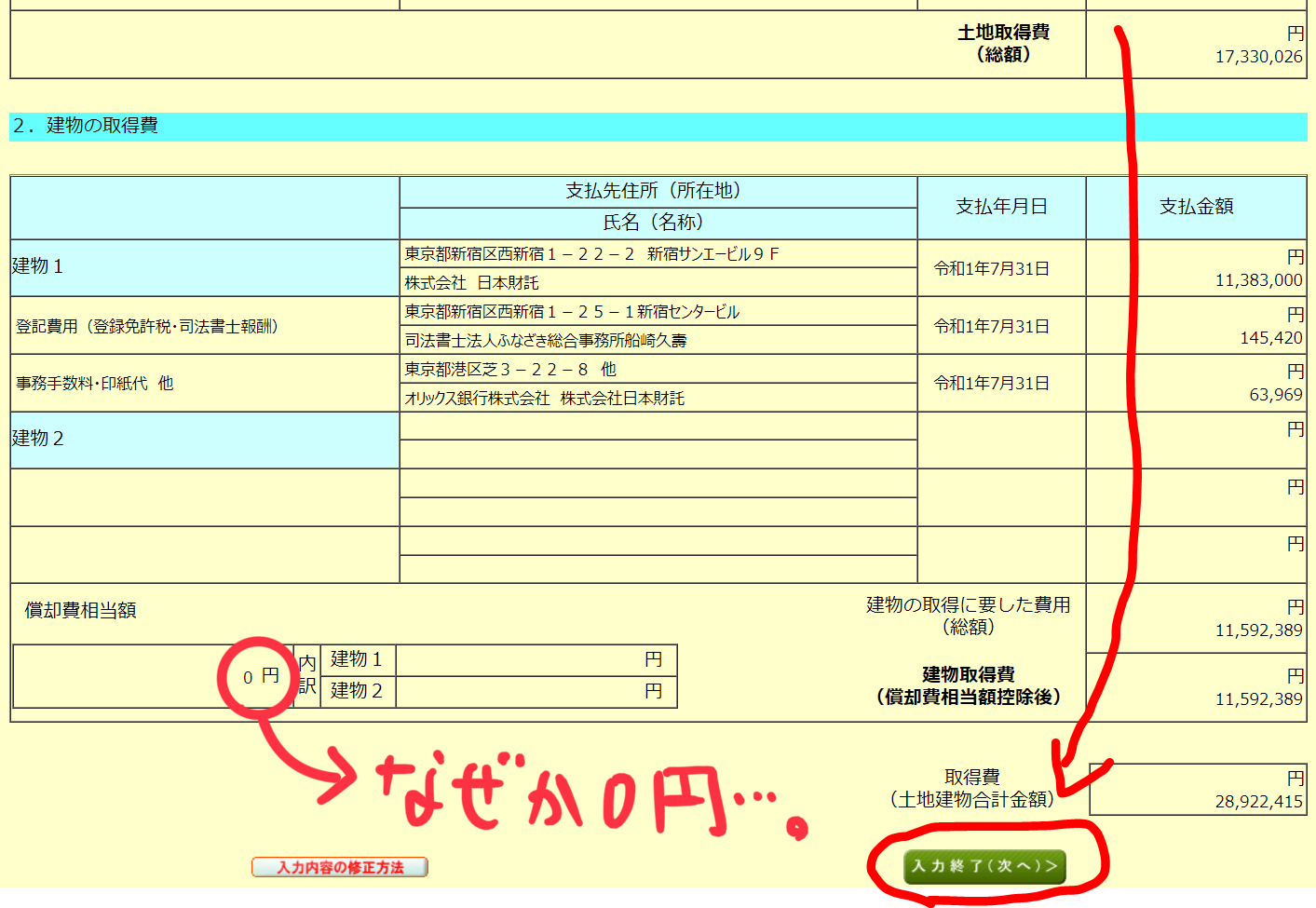

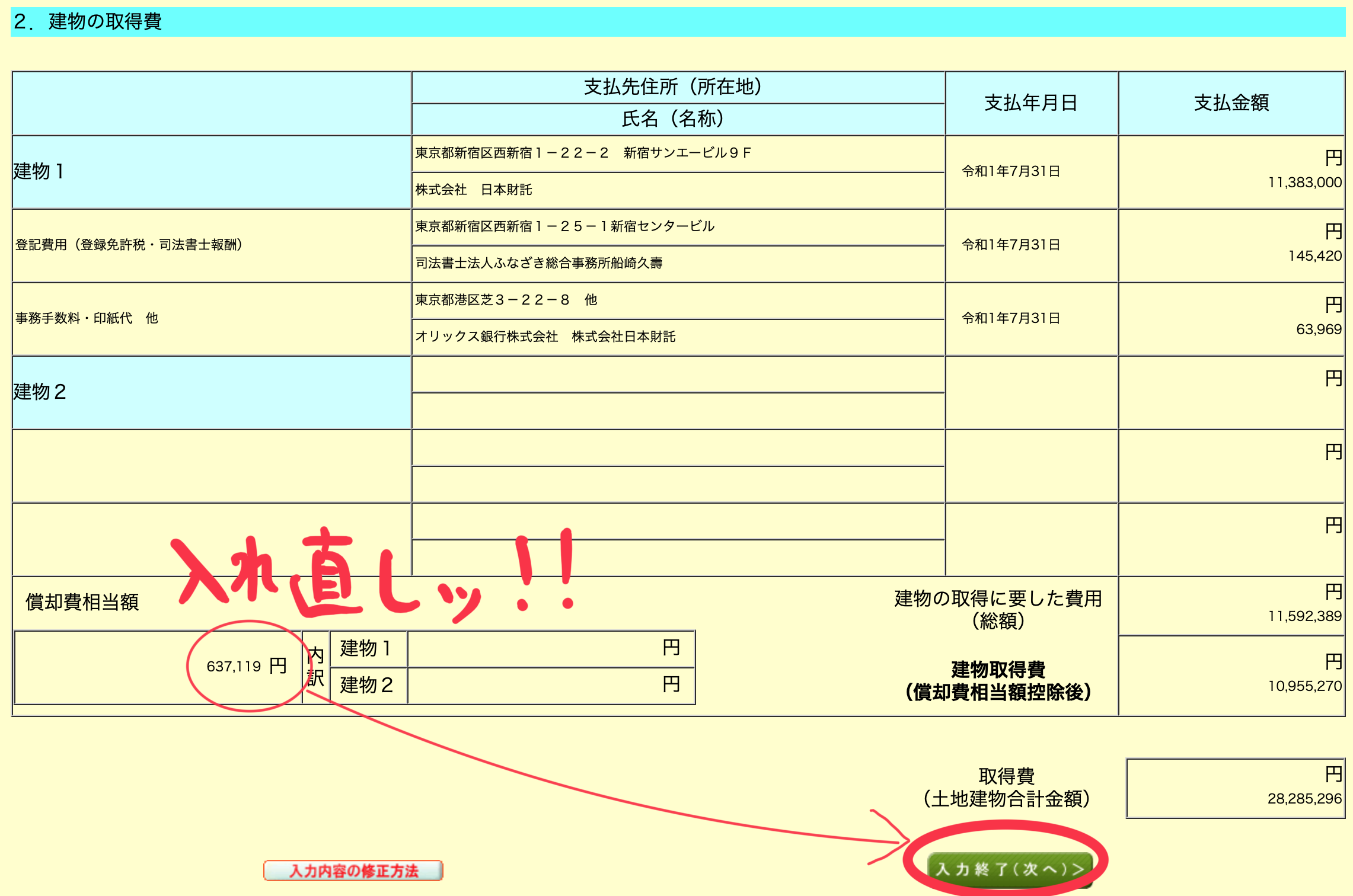

減価償却費累計額の入力

最初の入力時はコチラの入力が漏れてしまっておりました。。

購入日から売却日までの減価償却累計額を、償却費相当額として入力します。

償却費相当額を入力したはずなのに、確認ページだとなぜか

「償却費相当額:0円」

と表示されてしまいました…^^;

ページを戻って入力し直したら、ちゃんと償却費相当額が表示されました…!

何らかの理由で保存がされていなかったのかと思われます…。

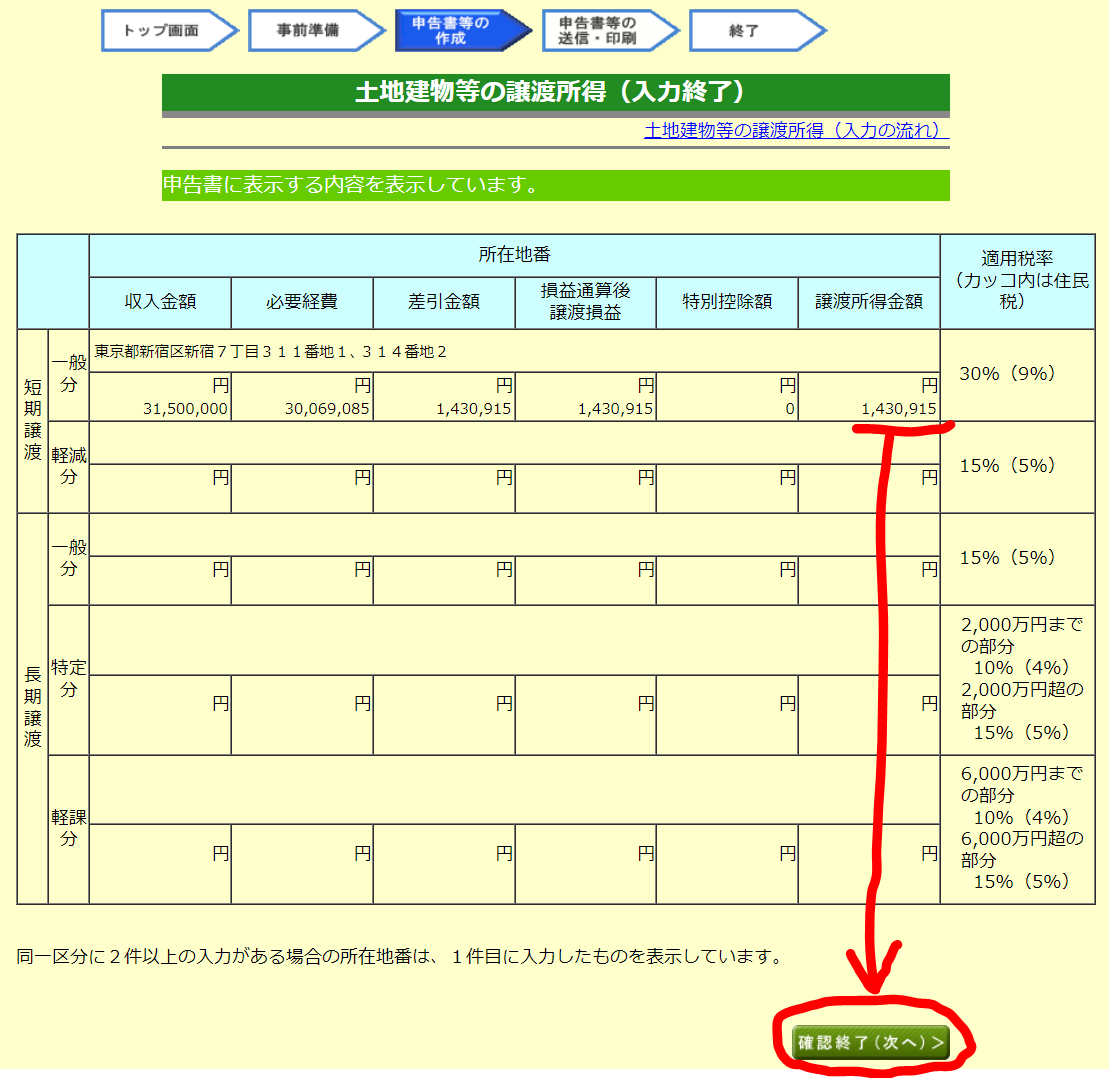

譲渡所得の確認

ここまでに入力してきた内容の確認を行います。

今回、僕の不動産は

保有期間:5年未満の短期譲渡でしたので、

所得税率は30%(住民税は9%)です。

ここまでの入力内容が誤っておらず、所得金額の確認ができたら「入力終了(次へ)>」をクリックします。

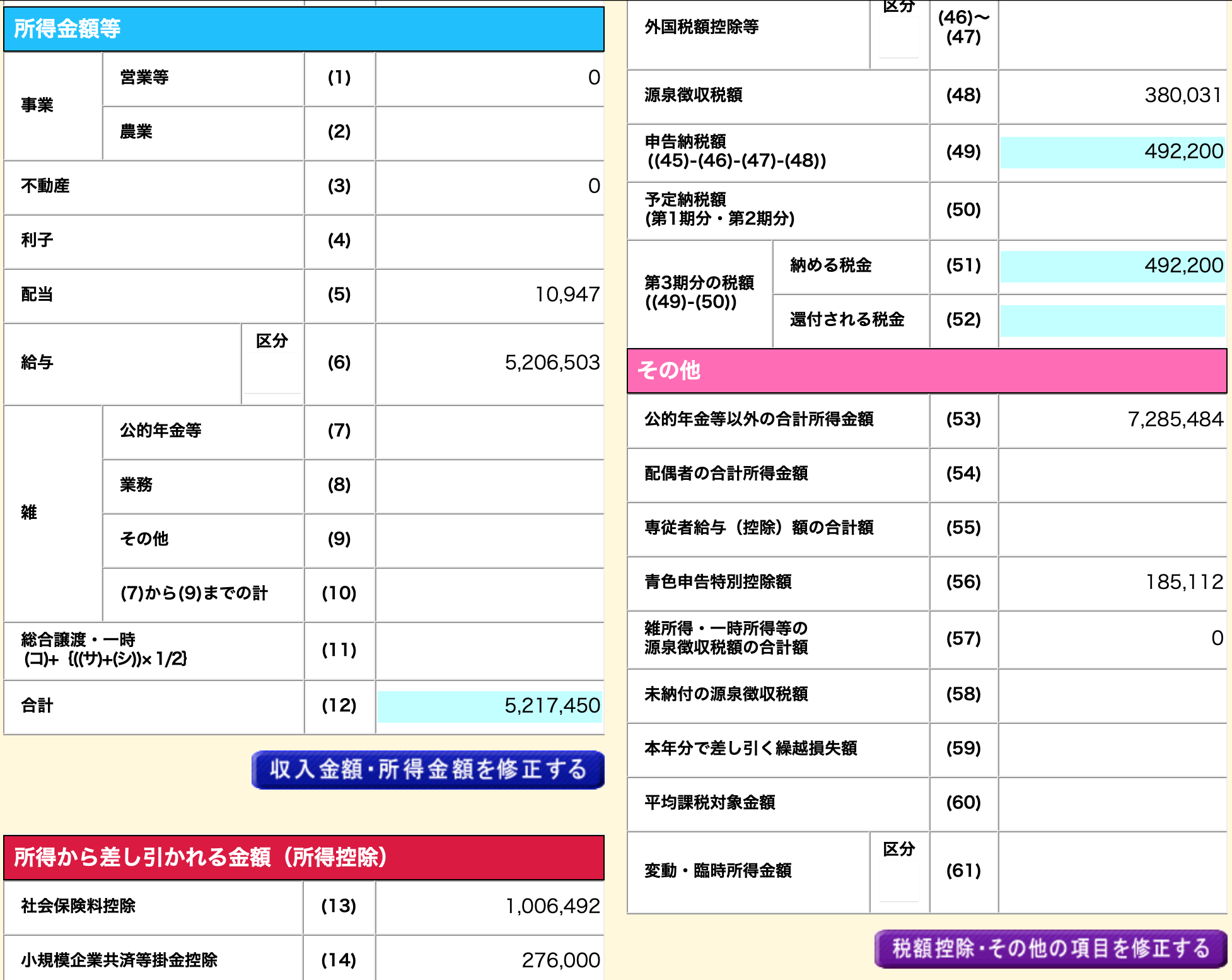

所得税で納付する金額

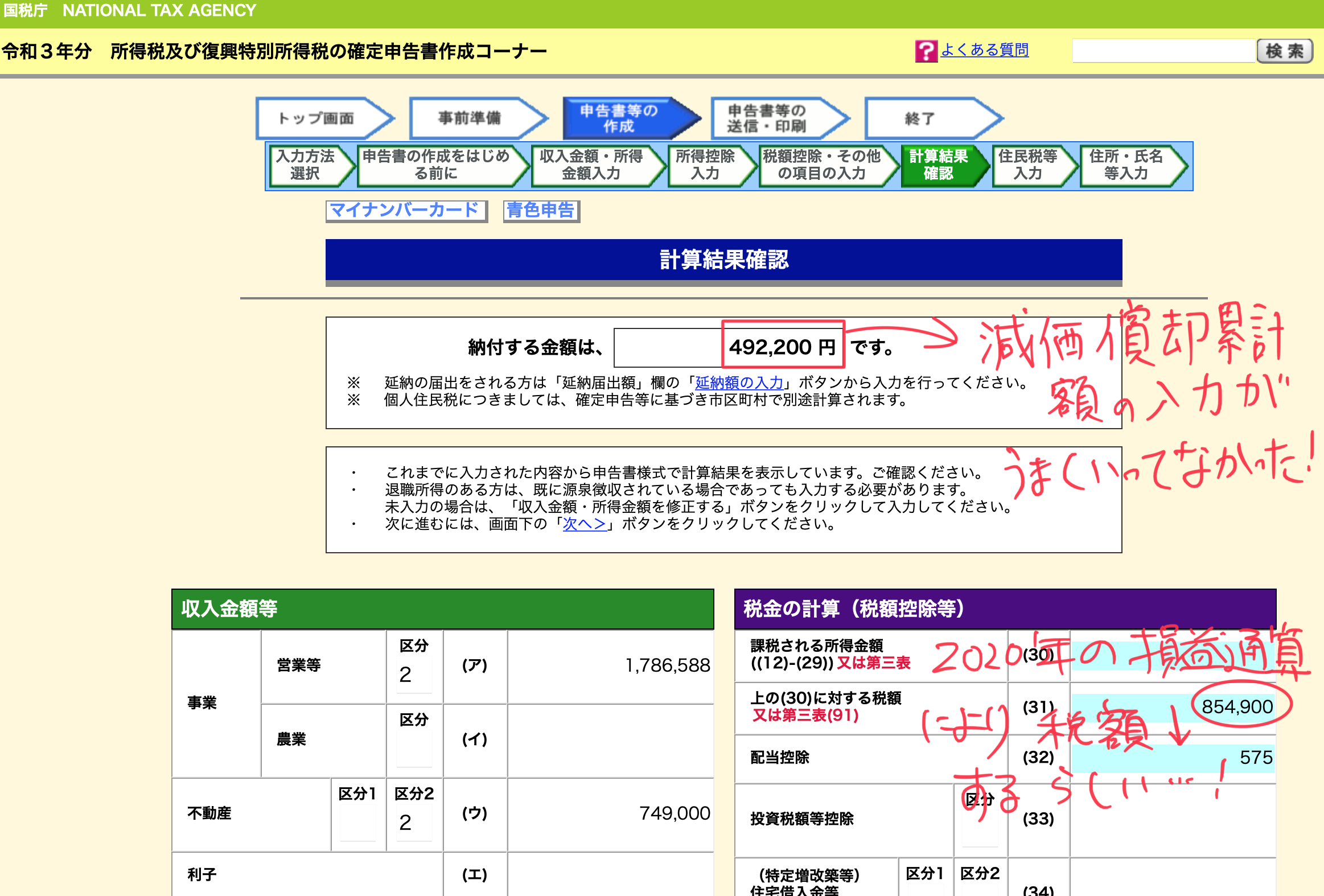

ちなみに、最初に確定申告書の内容を入れ終わった際には、

納付する税額は約30万円と表示されていました。

しかし、前述したとおり、減価償却累計額の入力がうまくいっておらず、税額が少なく表示されていた模様でした。。

また、事業(営業等)の所得が0円なのは、昨年赤字だった損益通算のためでした。

しかし、不動産所得についても損益通算され、所得が0円になるのは、嬉しい誤算…!

CF(キャッシュフロー)が、想定していたより

30万円くらい増えそうです♪

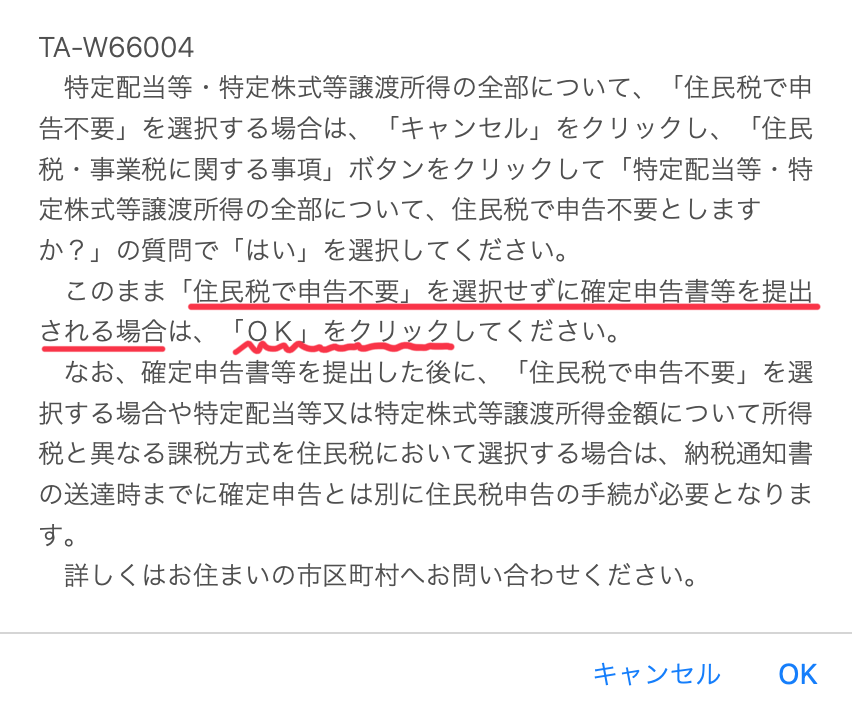

住民税で申告不要

配当・株式譲渡所得については、総合課税で進めているので、住民税で申告不要。

という認識でおります…!(合ってるかな…?)

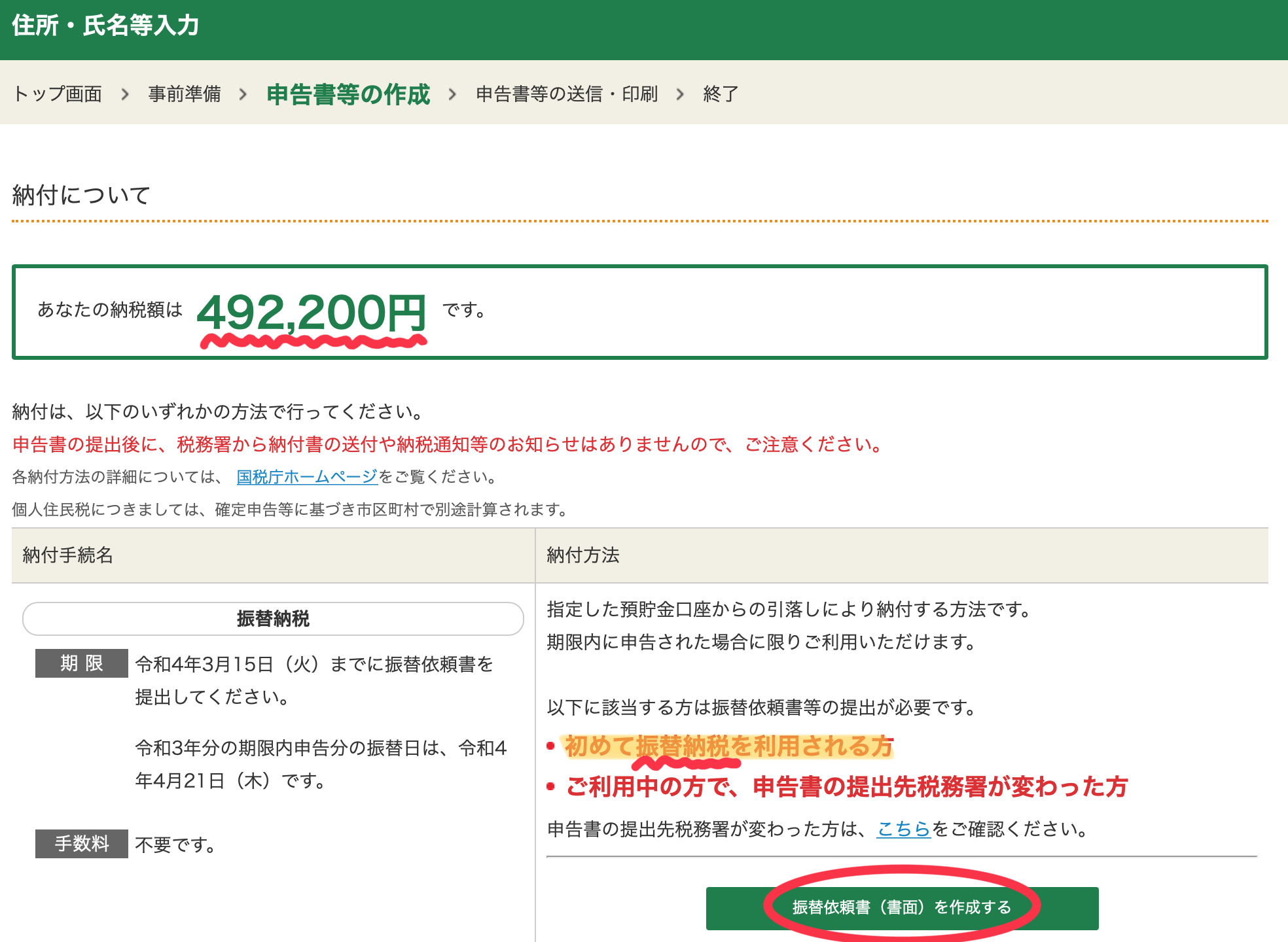

納税額と納付方法について

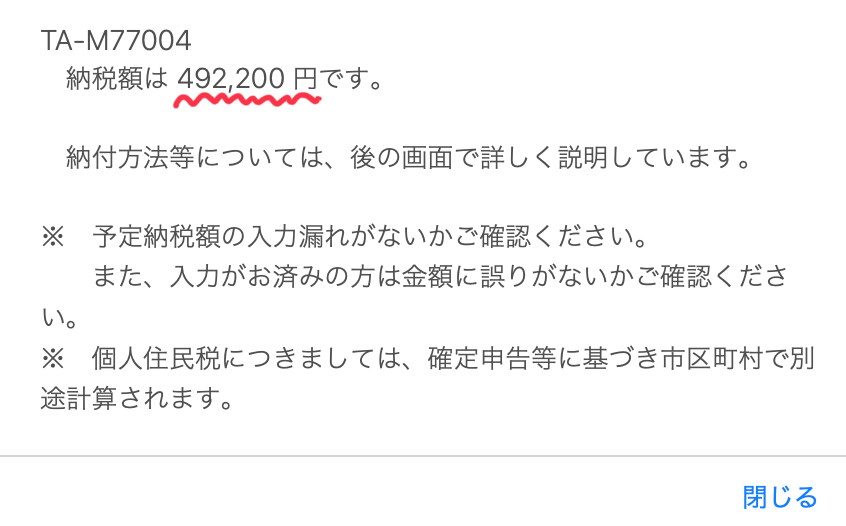

最終的な所得税の納付額・納税額は、

492,200円でした!

初の確定申告後の納税…!

お国に貢献できそうです…^^;

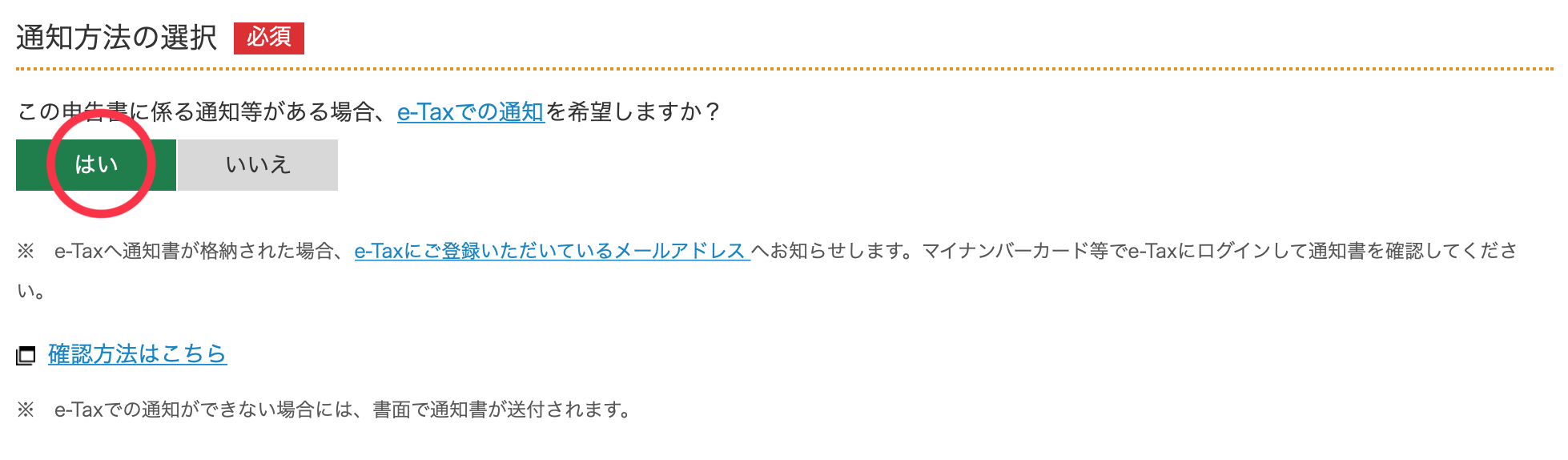

通知方法の選択

今回の申告書について、何か問題や還付金などがあった際に、通知の有無が選べます。

「はい」にしておくのが無難かな~、と個人的には思います。

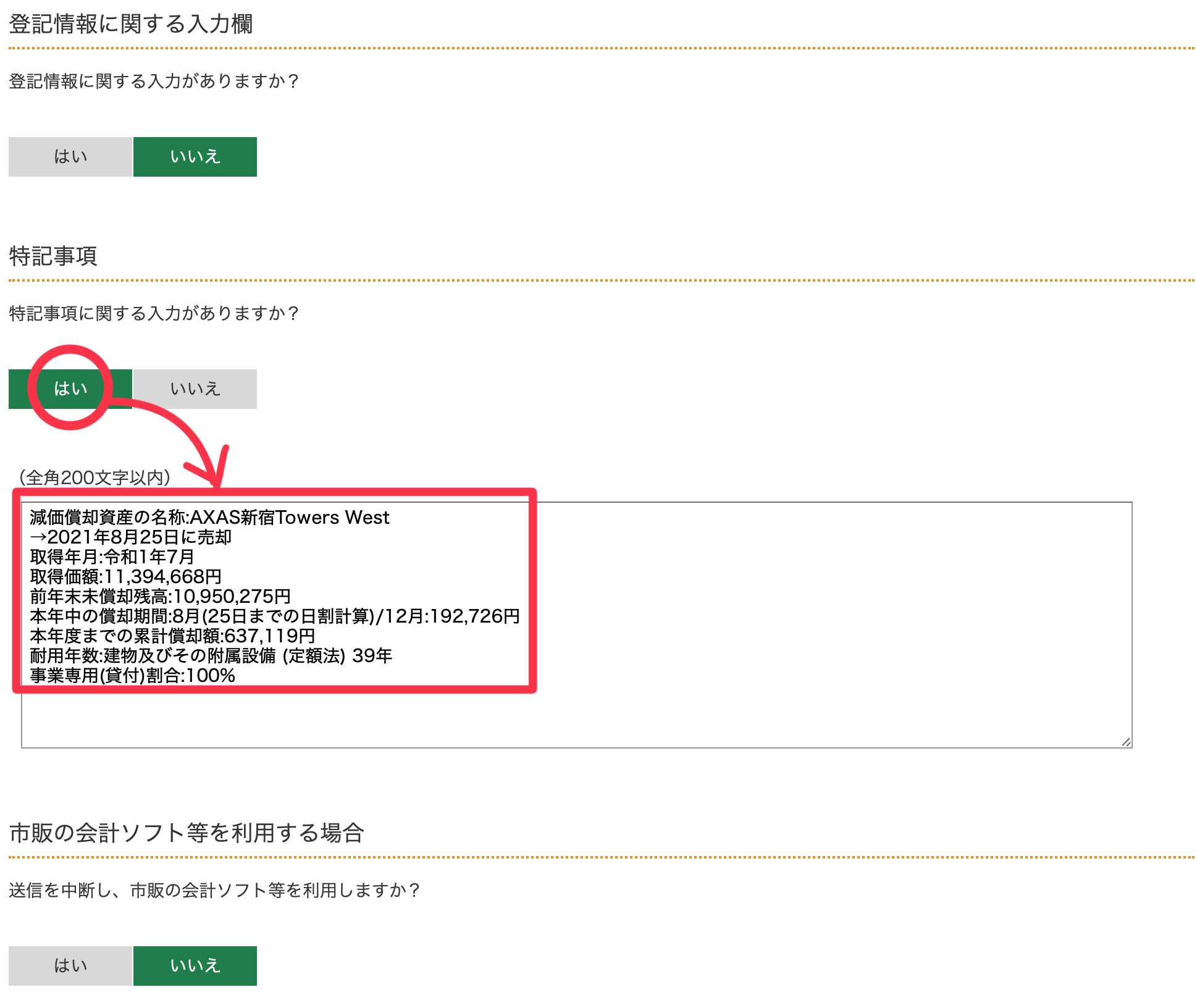

登記情報に関する入力欄・特記事項

今回、減価償却累計額が日割り計算になるため、特記事項に入力してみました。

ここがどこまで見られる項目なのかは分かりませんが、念のために。。

申告内容確認票B

第一表・第二表・第三表の申告内容確認票Bに印字される内容が表示されますので、内容をざっと確認して次へ。

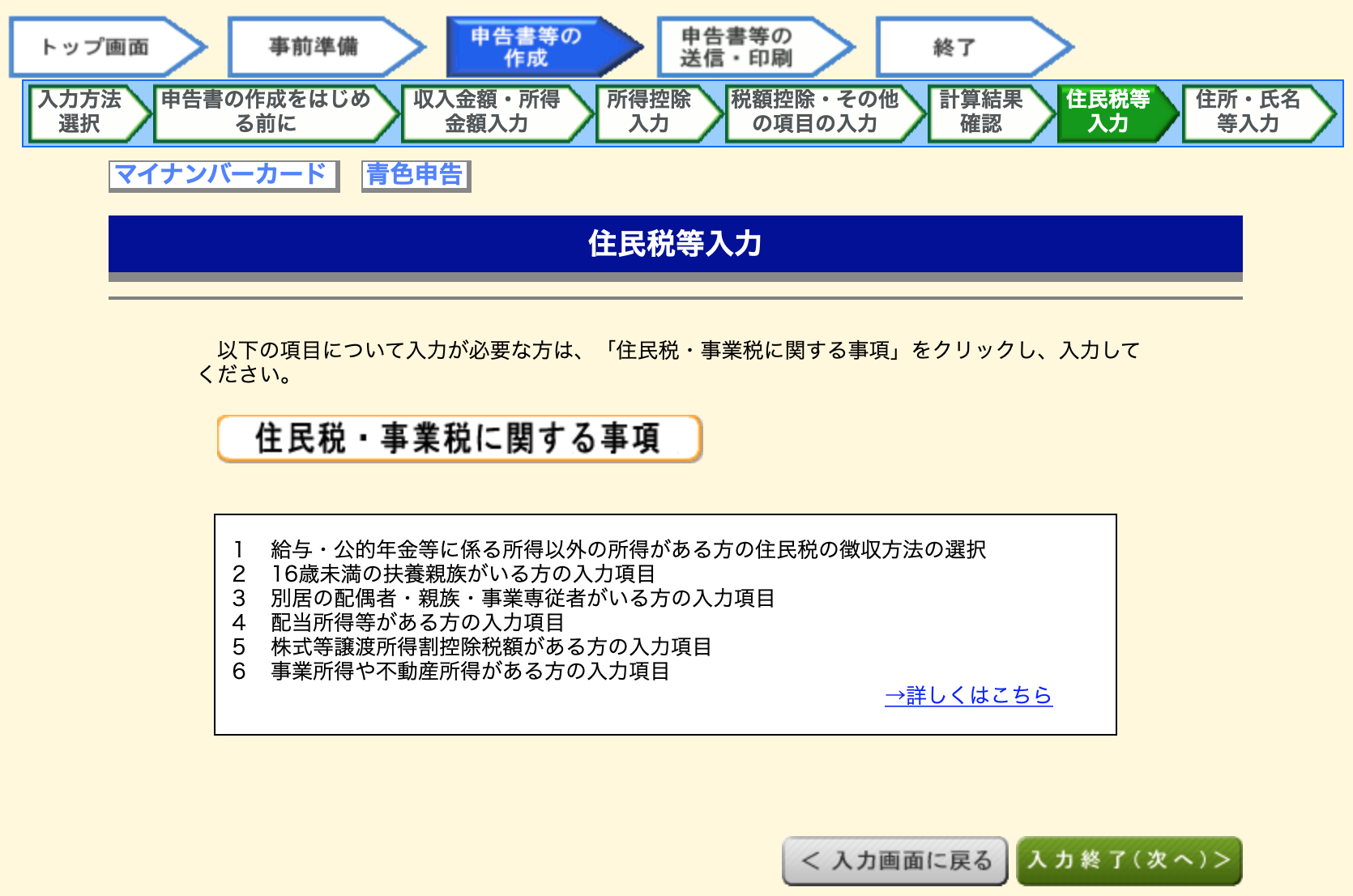

税額の最終確認 ポップアップ表示

僕の場合「住民税等入力」は不要ですので、そのままスルー。

ここまでの入力内容を、「入力データを保存する」をクリックし、念のためバックアップを取りました。

よく見ると、「添付書類の提出準備」の欄に、

減価償却費の明細書

の添付書類を準備してください。とありました。

下記に記載の通り、管轄の税務署に用紙を提出する必要がありそうですね。。

時間外収受箱っていうのが、土日でも提出できる方法なのでしょうか…?

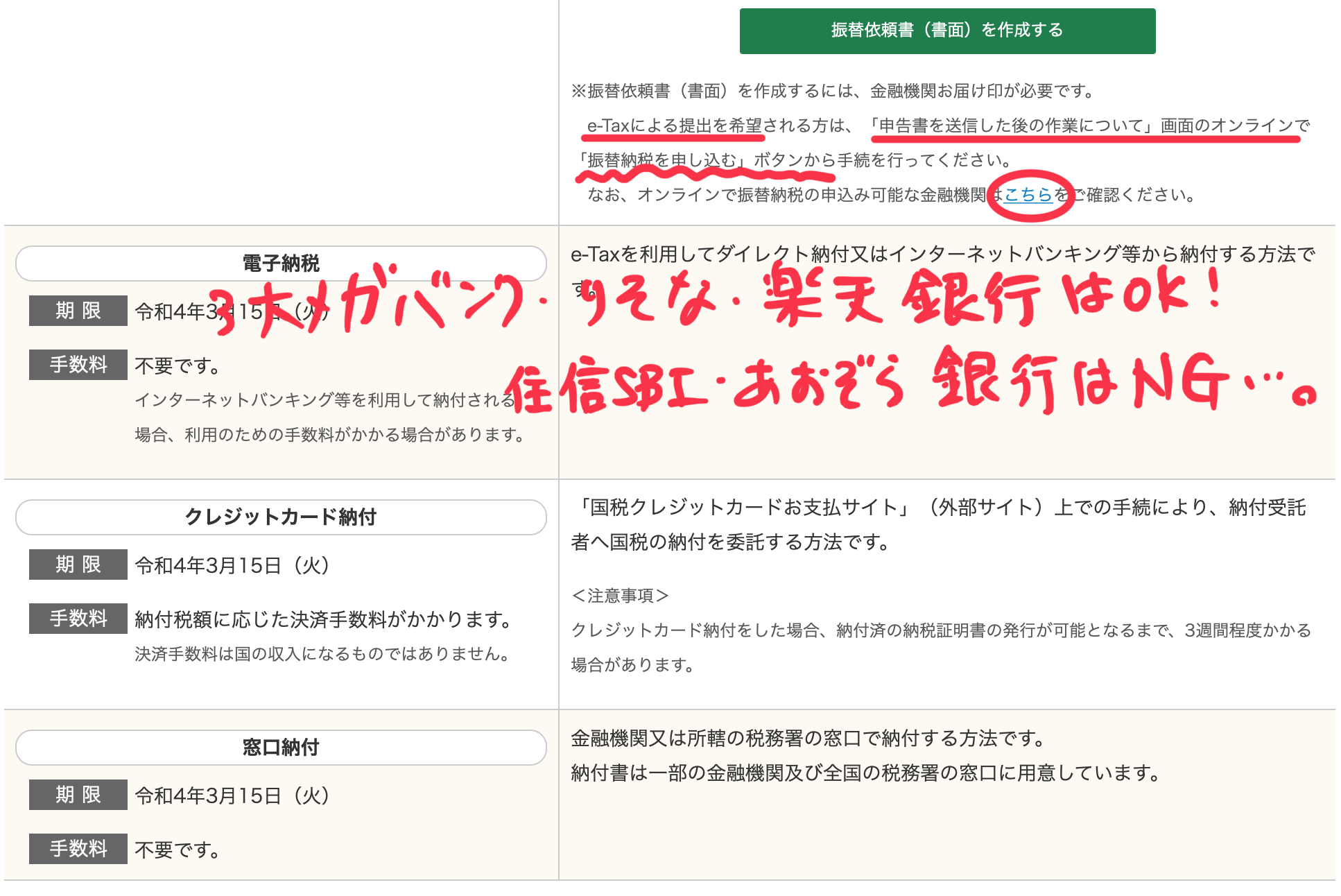

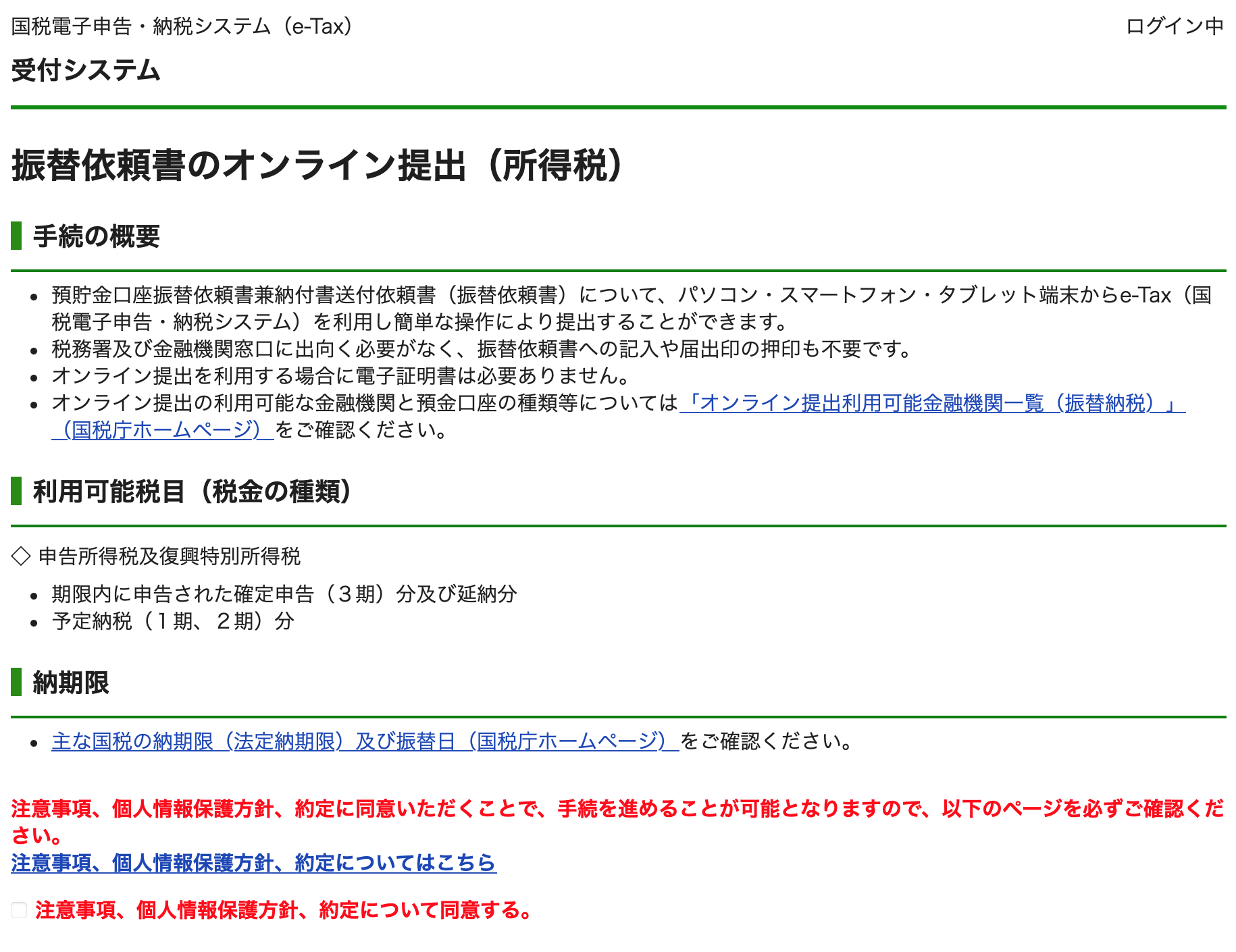

なお初めての納税は、

振替納税に限られている模様です。

振替納税の手続きが済んだら「終了する」をクリックします。

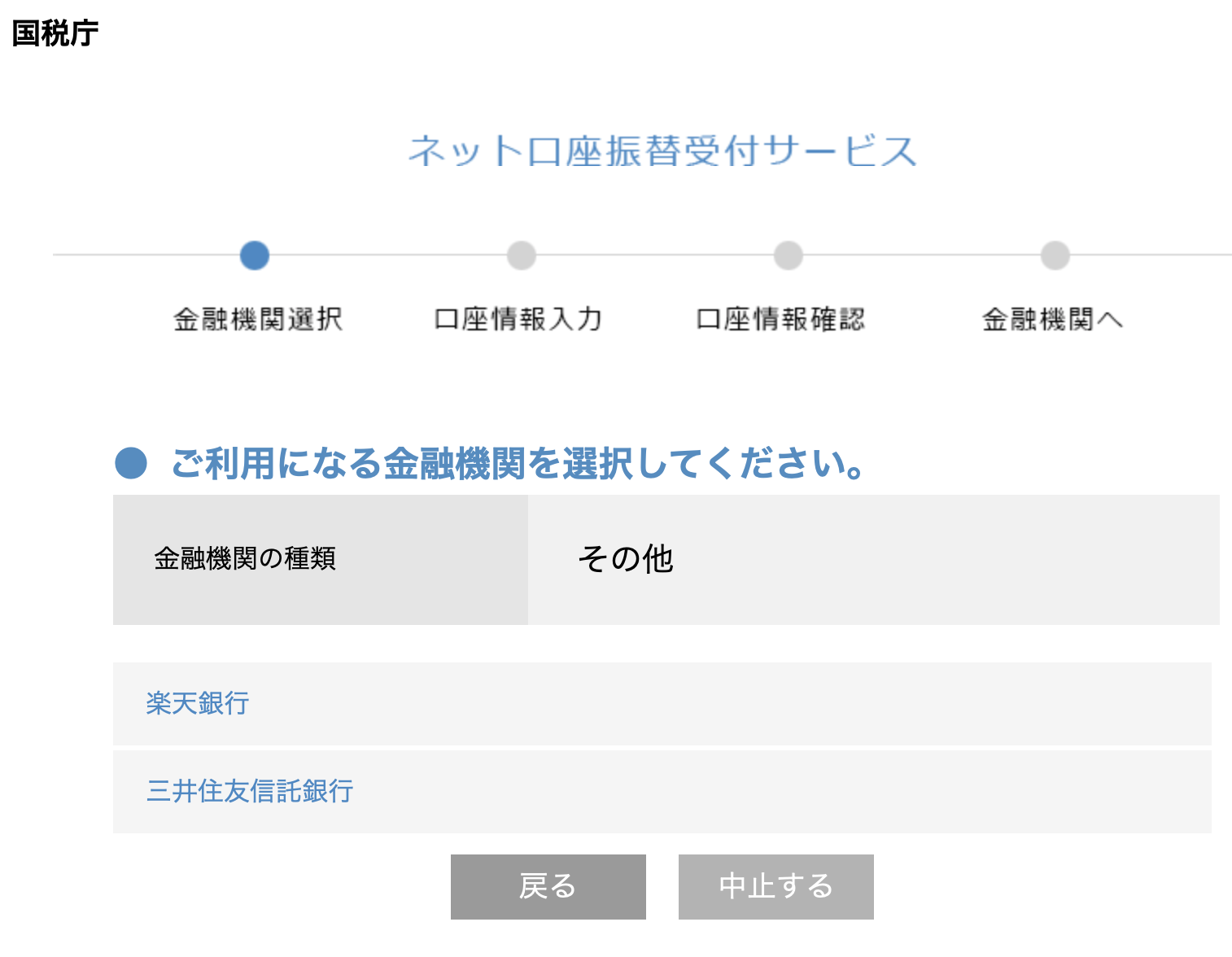

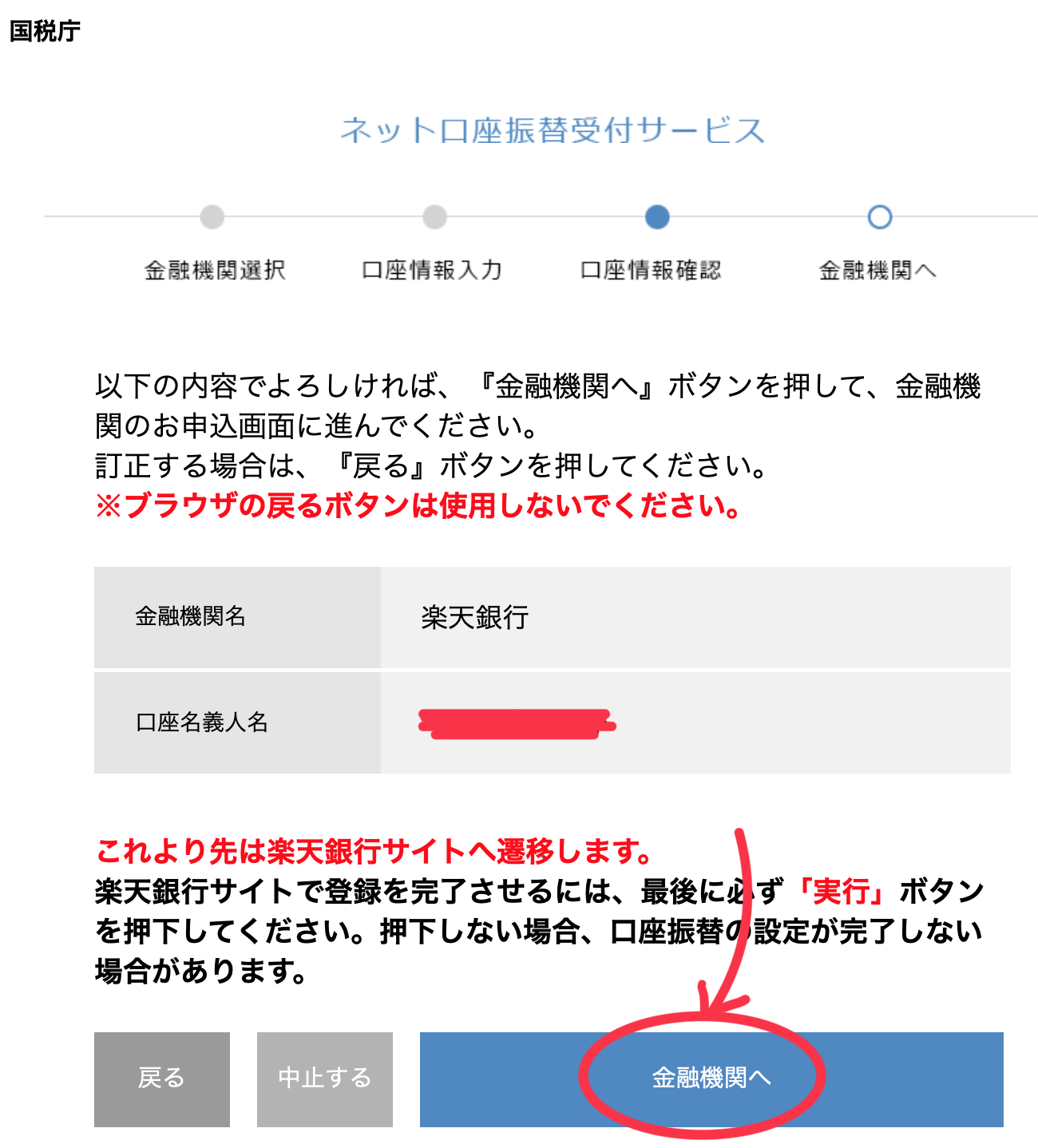

ちなみに、オンライン振替納税が可能な金融機関と、不可な金融機関がありました。

振替○

- みずほ銀行

- 三井住友銀行

- UFJ銀行

- りそな銀行

- 楽天銀行 など…

振替×:

- 住信SBIネット銀行

- あおぞら銀行

僕のメインバンクである「住信SBIネット銀行」や、不動産売却で得たキャッシュを生活防衛資金と一緒に入れていた「あおぞら銀行」は、振替対応しておりませんでした…。

しょうがないので、納税充当金を楽天銀行に移して進めます。

この手続は、順番に進めるだけで、特別なことは何もありませんでした。

これで無事に口座振替設定が完了しました…!

最終確認…

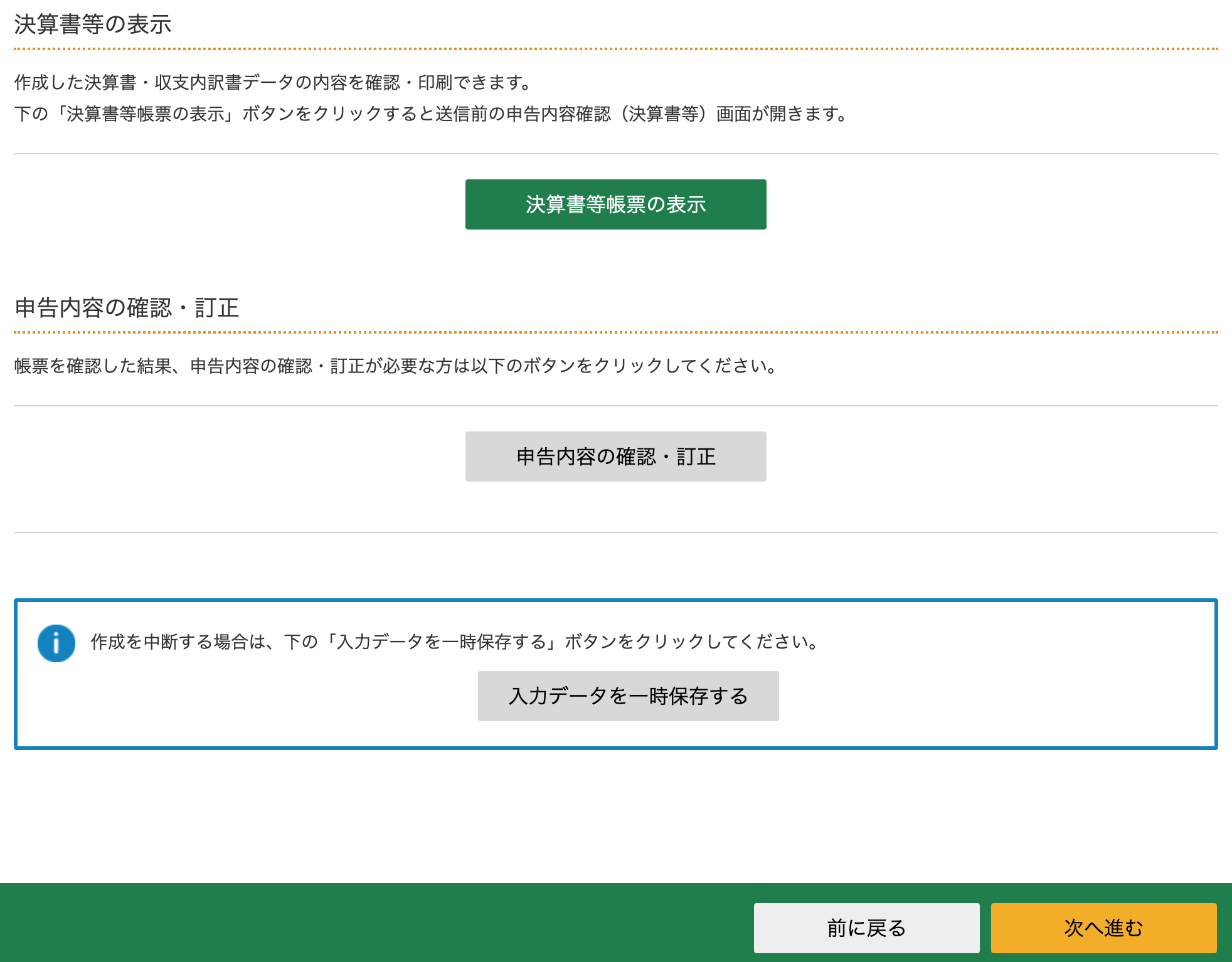

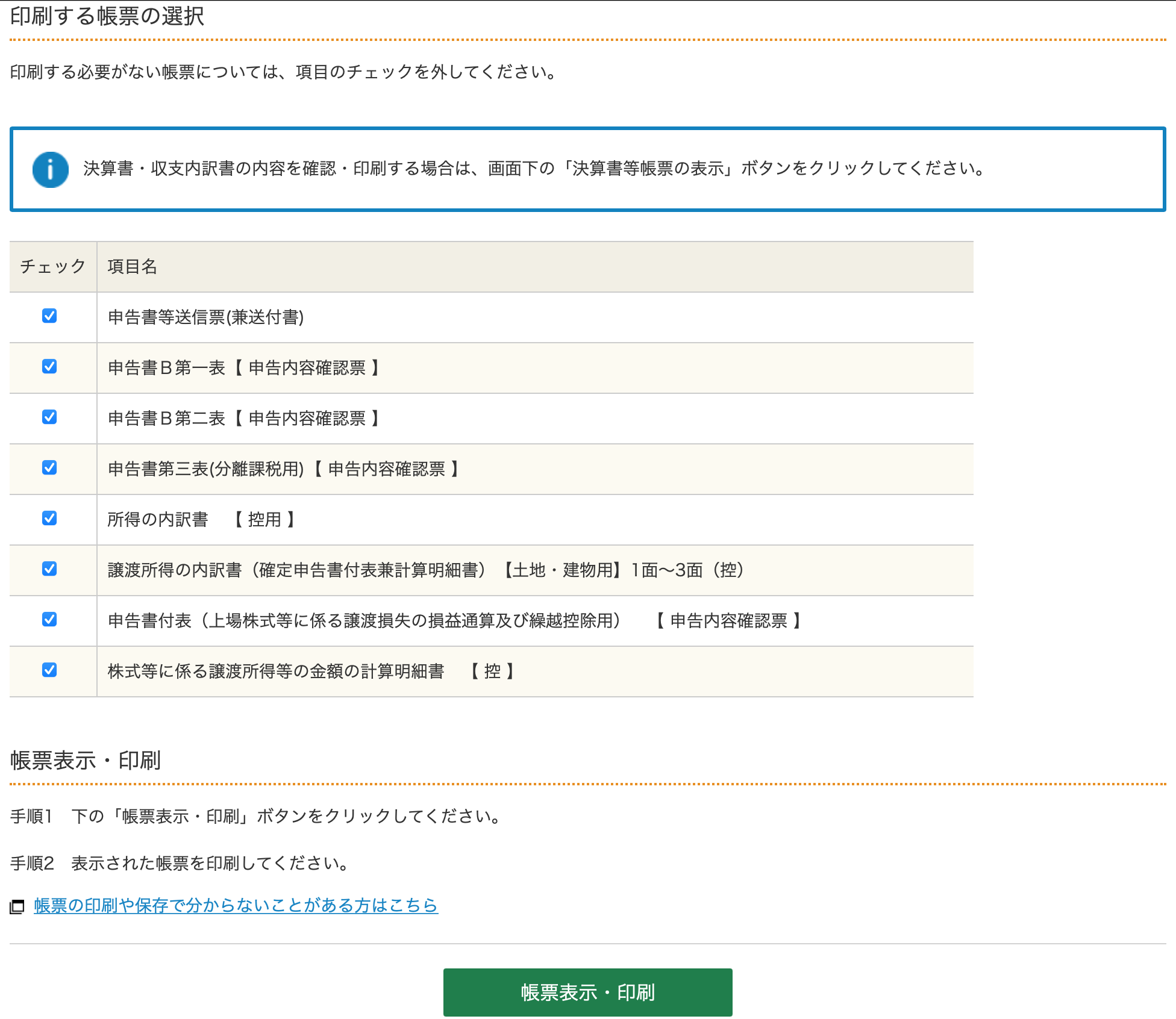

基本的にはデフォルトのチェックのまま、「帳票表示・印刷」をクリックする。

「決算書等帳票の表示」をクリックして、内容を確認後、「次へ進む」をクリックします。

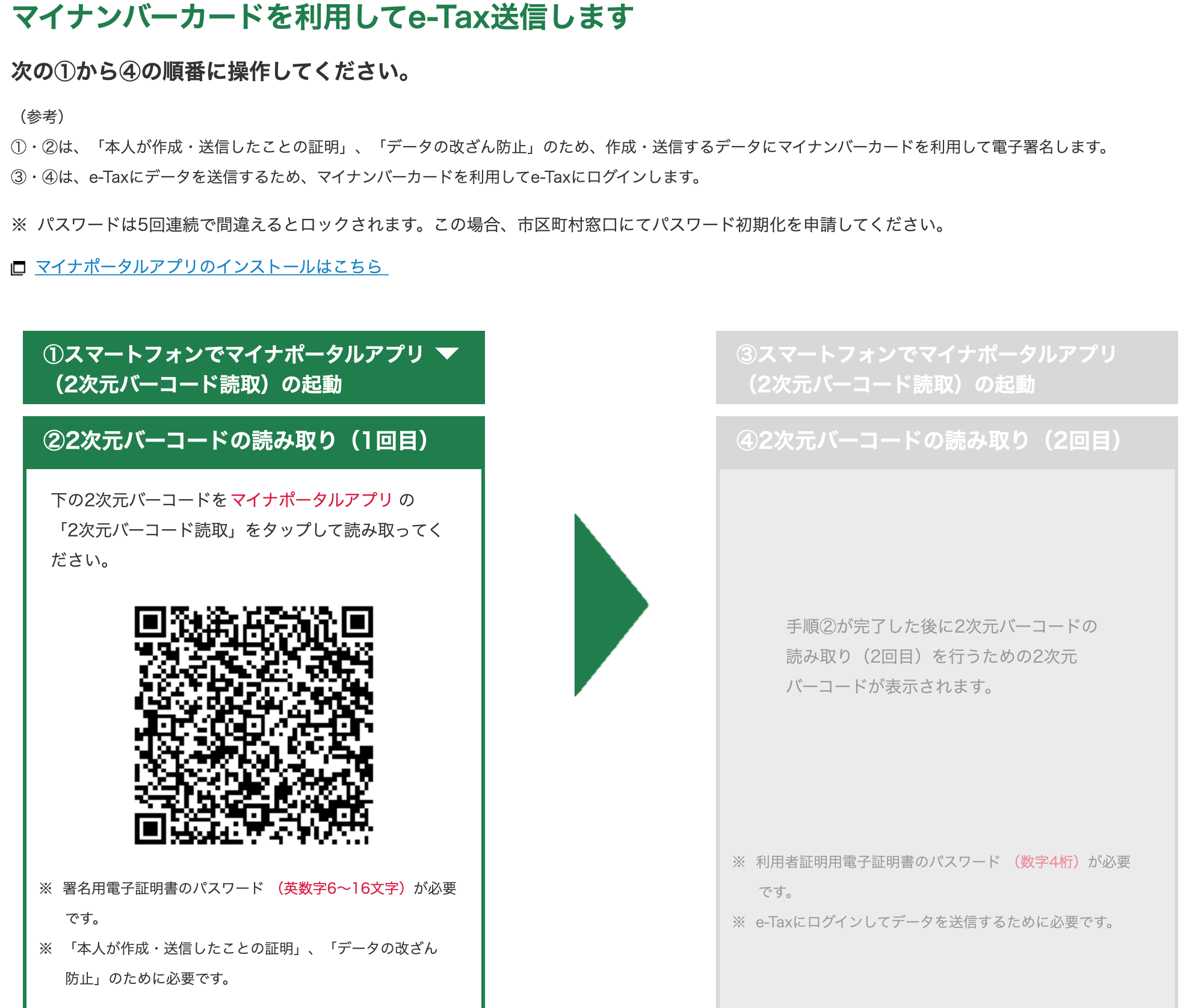

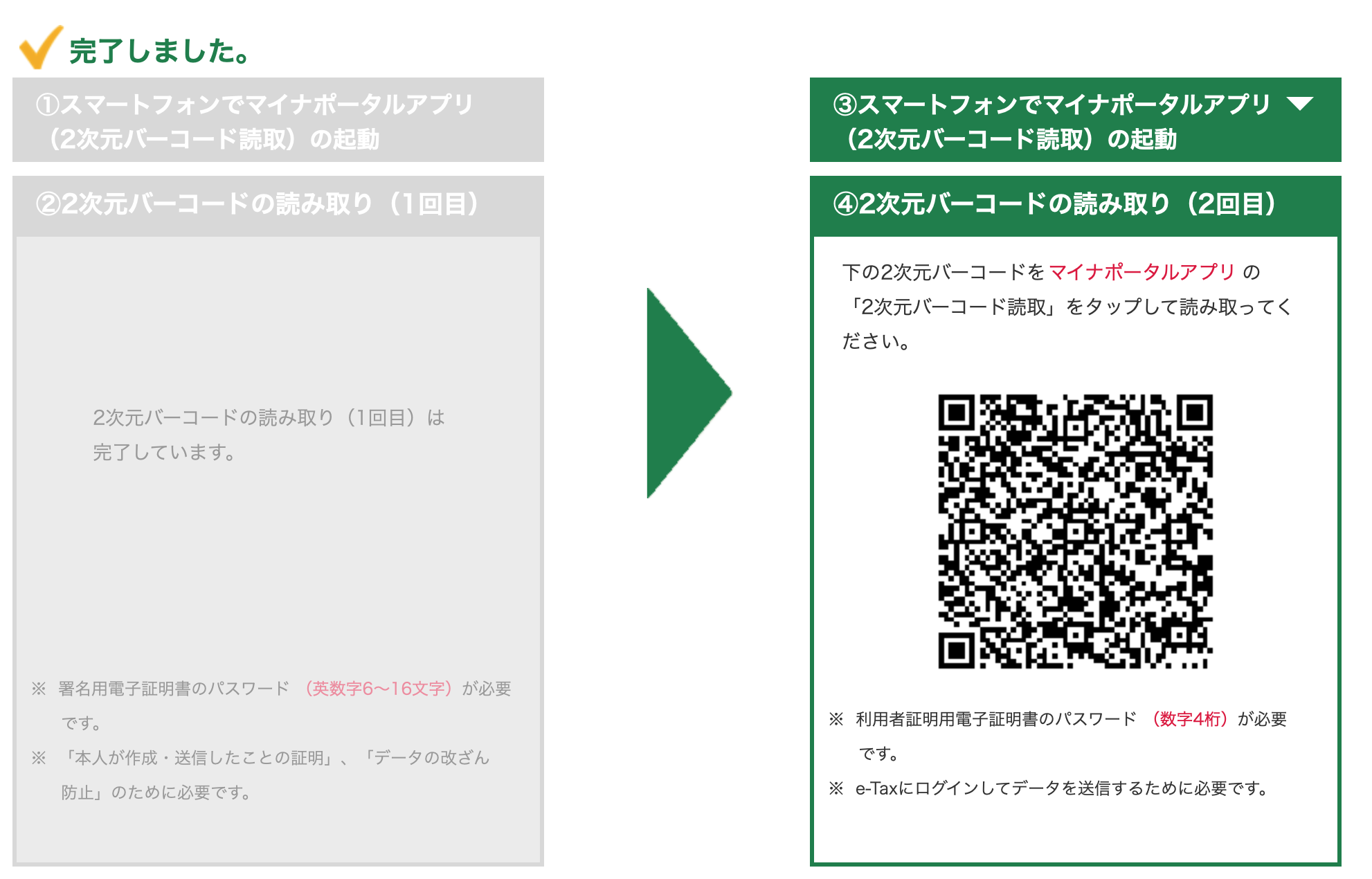

最終的にマイナポータルアプリで、QRコードを2回スキャンします。

ようやく確定申告書のデータが完成しましたので、「送信する」をクリックする。

ようやく終了…!

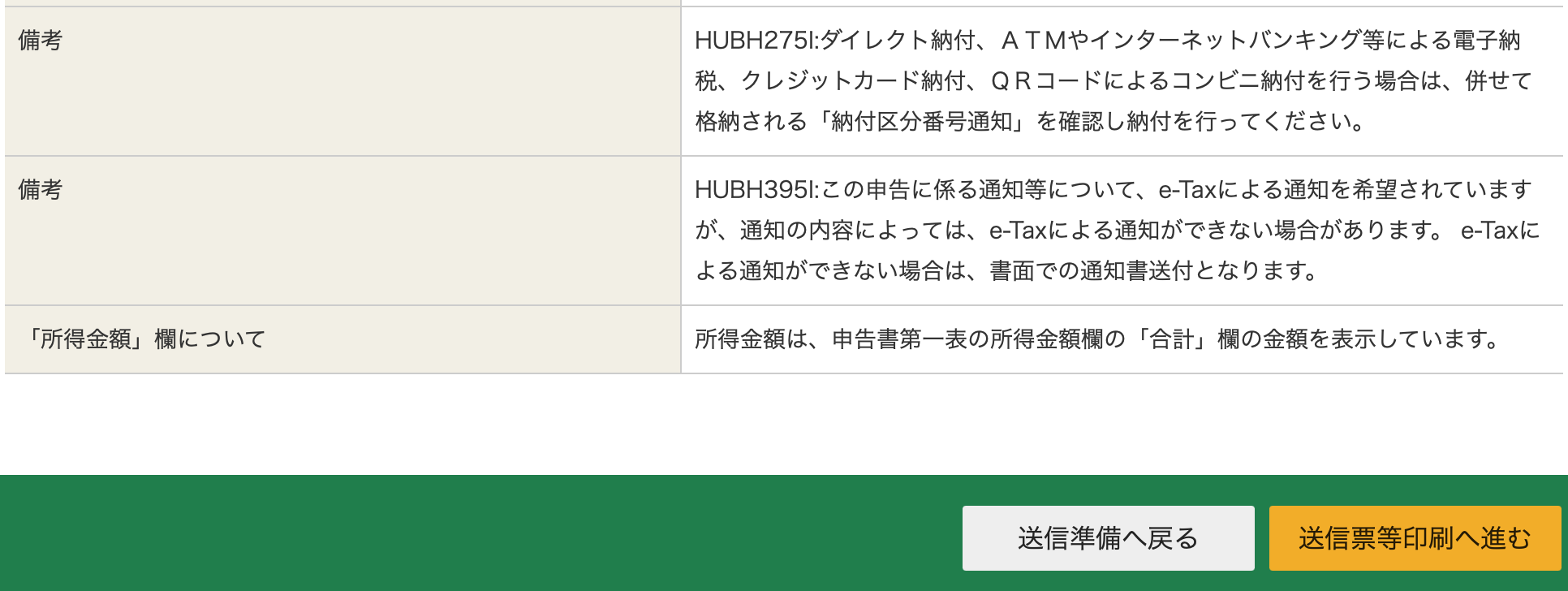

送信結果の内容が表示されました。。

ようやく終了です…。

改めて「印刷する帳票の選択」で、「帳票表示・印刷」をクリックして、最終的な帳票のデータをダウンロードしておきます。

ここまできて最後の注意…!

必ず「入力データを保存する」で、「r3syotoku_kessan.data」をダウンロードして保管しましょう!

このデータを保存しておけば、

翌年の確定申告の手間がかなり削減できます!

逆に言うと、データを保存しなければ、また同じ大変さを味わわないといけなくなります…(泣)

ココまでくれば、あとはページの案内に沿ってすすめるだけで、無事に確定申告は完了します!

お疲れさまでした…僕。。!

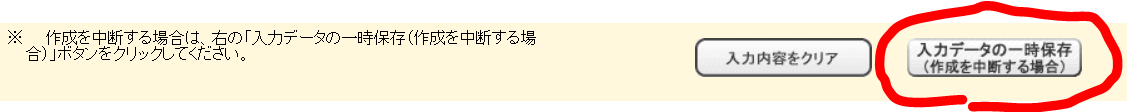

入力データの一時保存

ちなみに、確定申告はけっこう長丁場の作業になることが多いです。

そのため、最後のデータ保存以外にも、途中で随時データの一時保存を行っておくと安心です♪

「入力データの一時保存」をクリックします。

「入力中のデータをダウンロードする」をクリックし、「r3syotoku_kessan.data」をダウンロードして保管しておきましょう!

- ブラウザを間違って消してしまった

- PCの電源が突如落ちてしまった

などの際に、一時保存したところから再開ができます!!

なお、再開できる場所は「確定申告作成コーナー」にあります。

MoneyForwardが超便利!

以前から使用している「MoneyForward(マネーフォワード)」ですが、今回の確定申告でも大いに役立ちました!

PCでもスマホでも利用でき、妻の確定申告も含め、我が家では夫婦で活用しております。

まとめ

…というワケで、超!長い記事になってしまいましたが、妻の初めての確定申告の記録でした。

来年は妻も2度目の確定申告になるため、僕の記録も記事にして、夫婦揃って来年はスムーズにできるよう準備したいと思います!

人生というRPG…!

マネーリテラシー高めて経験値を貯めて、

「お金にまつわる5つの力」のレベルを上げて、

共に成長して楽しんでいきましょ~♪

それでは、今後も自由(FIRE)への道を歩んでいきます!

ヒーリングッバ〜イ((´^ω^))

▼こんな副業はじめました!▼

もしご興味ある方がいらっしゃいましたら、

コメントやメールでお気軽にお問い合わせください♪

Zoom・リアル対面、どちらでも応対させていただきます~m(__)m

編集後記:あとがき…

今日は倫理法人会モーニングセミナーの日でした。

先週に引き続き、セミナーの最後の締めを担当しております。

今日も気合を入れて取り組んだのですが、その後3名の諸先輩方から、

「ケニーは顔が堅くて怖い!最後だけでもいいから笑顔がいいと思うよ!」

とご指摘をいただきました。

3人からも言われるなんて、よほどだったんでしょうね…^^;

来週は笑顔を意識して取り組みたいと思いますッ!!

※備忘録※

>「添付書類の提出準備」の欄に、減価償却費の明細書の添付書類を準備してください。とありました。

>管轄の税務署に用紙を提出する必要がありそうですね。。

>時間外収受箱っていうのが、土日でも提出できる方法なのでしょうか…?

上記の件ですが、以下の記事に後日談を書いておきました。

減価償却費の別紙明細を提出

https://fire-movement.blog/final-tax-return/fire_220329/