こんばんは。

いつもブログを読んでいただき、ありがとうございます!m(_ _)m

今日は朝からストレッチをして、身体が軽い気がしているケニーです。

昨晩の雪で妻との散歩は断念したため、ストレッチを10分間行ってみました。

Youtubeはこんな時にも便利ですよね!

「10分間 ストレッチ」で検索するといろんな方が動画を配信されていました。

妻に適当な動画を選んでもらい、ホットカーペットの上でぬくぬくやってみましたが、まぁ身体が硬い…。

運動不足を改めて痛感するとともに、明日からもしっかり早朝運動を行おうと思いました…!

そんな今日は、ブログ投稿1000本ノックの169本目。

楽天経済圏に詳しいらるふさんが配信されていた、楽天証券の改悪+SBI証券の神対応についての動画をご紹介します!

楽天証券の改悪撤回をマジで祈ってるらるふです。

このままじゃ本当に危ないです。

楽天証券の大多数のユーザーが離れてしまうっていうのはもちろんそうなんです。

けどこのまま行くと、もしかしたら楽天経済圏全体に及ぶ大ピンチにつながりかねない。

そんなことを本気で考えさせられるほどヤバイいうことに今はなっているんです。

らるふさんの冒頭のご挨拶から、何やらヤバそうな内容の動画。ということがヒシヒシと伝わってきますが。。

ということで、今日は改悪する楽天証券と神対応のSBI証券、この両社の動向を動画の内容を元にチェックしていきます。

そしてそれを受けて「楽天証券 VS SBI証券」の結局どっちがいいのか?をらるふさんの徹底的シミュレーションを元に解説します!

最後にその結果を元に「楽天証券ユーザーはこれからどうしていくべきなのか…?」その具体的な方法3選を書きたいと思います。

この記事の目次

楽天証券の「超!」改悪について

まずは改悪する楽天証券と神対応見せたSBI証券、ライバル描写の明暗がキレイにくっきりと分かれました。

まずは前者の楽天証券について、繰り返しになりますが…「超!」改悪します。。

どんな改悪かと言いますと「楽天証券の投資信託保有額に応じたポイント還元サービス」これがほぼ完全に撤廃されてしまいます。

現在2022年3月31日までは次の2つのうちいずれかが適用されています。

①投資信託資産形成ポイント

これは、投資信託の残高に応じて、一定ポイントの還元を毎月受けることができるというサービスです。

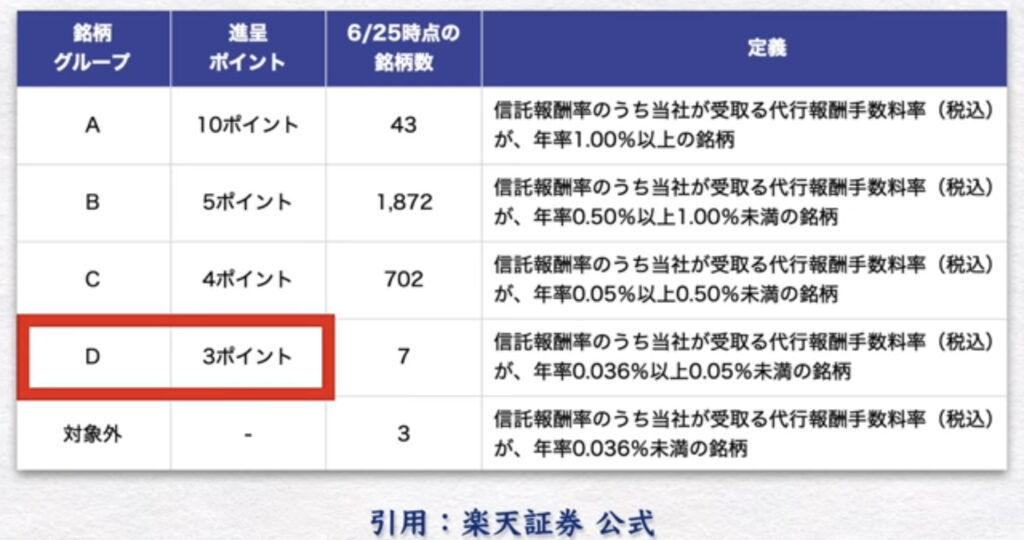

②ハッピープログラム

これは保有する投資信託10万円ごとに、その保有する投資信託の種類に応じて、楽天ポイントが毎月還元されるというサービスです。

ですが、2022年4月1日からこの2つのサービス、なんとどちらも撤廃されてしまうんです。

前回の本ブログでも記事にしてご紹介した動画の際には、撤廃されるのは一つ目の「投資信託資産京成ポイントだけ」ということでした。

しかし実際には「両方とも撤廃される」が正しかった模様です。

誤った情報を記事にしてしまい、大変申し訳ありませんでした。

…と同時に「マジかよ…!」という、失望の念が沸き起こってきております。。

そしてサービス撤廃に代わり新たに生まれるサービス。それがコチラ!

※画像は動画より引用(これ移行の画像も同様)

月末時点の残高が初めて歩いてい金額に達した場合、その到達金額に応じてみられたポイントが1回だけもらえるという仕組みです。

しかし、見ていただくと分かる通り、このポイント還元がイマイチ。。

しかも、既存ユーザーにとってさらにひどい仕打ちなのですが。。

例えば「2022年3月31日時点で元々100万円分投資信託を保有している」という状態で2022年4月1日を迎える場合…。

その場合は「初めて100万円に到達した場合にもらえるはずの100ポイント」は、なんともらうことができないんです。。

楽天証券の既存ユーザーの中には、大きく失望したという方もたくさんいらっしゃると思います…。

というのも「eMAXIS Slim 米国株式(S&P500)」を投資信託などで運用している。っていう方もたくさんいらっしゃると思います。

この商品は、こちらの通り銘柄グループDに属しています。

そのため、従来はこの商品を10万円分保有しているだけで、月に3ポイント、年間では36ポイントをもらうことができていました。

もしこれを

- 100万円分保有で、毎年360ポイント

- 1,000万円保有で、毎年3,600ポイント

- 5,000万円保有で、毎年18,000ポイント

これを保有するだけで何もせずに、毎年これまでずーっとポイントをもらうことができていました。

けど「これはもうあげません!おしまいです」という感じで、いきなりすぎる打ち切り宣告でした。。

楽天証券の既存ユーザーが怒ってしまうっていうのも、無理もない話だと思います。

SBI証券の神対応について

では、楽天証券のそんな動向をみた一方、SBI証券はどうしたかといいますと、「今だ!今やるしかない!」と言わんばかりに、神がかり的な新サービスを発表しました。

それが「投信お引っ越しプログラム」というサービスです。

これは、他社の証券会社から投資信託をSBI証券に移管する際に、他社の証券会社で発生する手数料を、SBI証券が代わりに負担してくれるというサービスです。

これまでも、たまに期間限定キャンペーンということで実施はされていたようです。

しかし、なんとこのサービスが2022年1月から、常に適用になることが発表されました。

ちなみにですが、楽天証券が大改悪を発表したのは、2021年12月27日でした。

そしてSBI証券がこの投信移管プログラム無料キャンペーンを発表したのは、なんと2021年12月28日ということで、楽天証券改悪の発表日からまさかの翌日の話だったんです。

SBI証券の仕事の速さたるや、さすが孫正義さんがスカウトまでした”北尾会長”のお膝元の組織なだけありますね…。

※北尾会長と孫正義さんの関係性は、Wikipediaに書かれていました(以下、一部抜粋)

1995年 野村證券がソフトバンクの株式公開を担当したことが縁でソフトバンク株式会社の孫正義に出会い、スカウトされる。ソフトバンク株式会社常務取締役[13]。

1999年 ソフトバンク・インベストメント株式会社(現・SBIホールディングス株式会社)代表取締役社長CEO[10]。

ソフトバンク・インベストメント株式会社(現・SBIホールディングス株式会社)はソフトバンク株式会社の子会社である

ソフトバンク・ファイナンス(のちのソフトバンク・エーエム、現在はソフトバンクテレコム株式会社)の子会社だった。

2006年8月2日、ソフトバンク・エーエム株式会社が保有するSBIホールディングス株を全株ゴールドマンサックス証券に売却。

このことにより、資本的には完全にソフトバンクとの関係はなくなったことになる。

北尾はTV番組で「堀江貴文と孫正義の違い」を尋ねられた際に

「人々のために役立つことをしようという意識を常に孫さんは持っている。その結果として儲かっているだけ。」と評している。

また孫も「定期的にメシを共にする約束で資本関係の解消に応じた」と冗談交じりに語っている

まさに神対応という風に言うことができると思います。

「SBI証券は楽天証券のユーザーを本気で取りに来ている」そういった意図を感じる発表でした。

また少し話はさかのぼりますが、楽天証券の投資信託保有に対する還元率の改悪。

実はこは2021年だけで、2度目のことでした。

実は2021年6月にも改悪をしていました。

例えばで言うと、先ほども出た「eMAXIS Slim 米国株式(S&P500)」をを保有していれば、それまでは10万円ごとに毎月8ポイントが還元されていました。

ですが、それが10万円ごとに毎月3ポイント還元と改悪をしてしまったという内容でした。

そして今回の改悪です。

10万円あたり毎月8ポイント

↓

毎月3ポイントに下がる

↓

ポイント還元はほぼゼロ…

ここ半年くらいでこんなことになってしまっていたんです。

楽天証券の利用者の心理としては「楽天経済圏の一つである楽天証券はやっぱりダメか…」という感じで、大きな不安を感じざるを得ない改悪内容です。

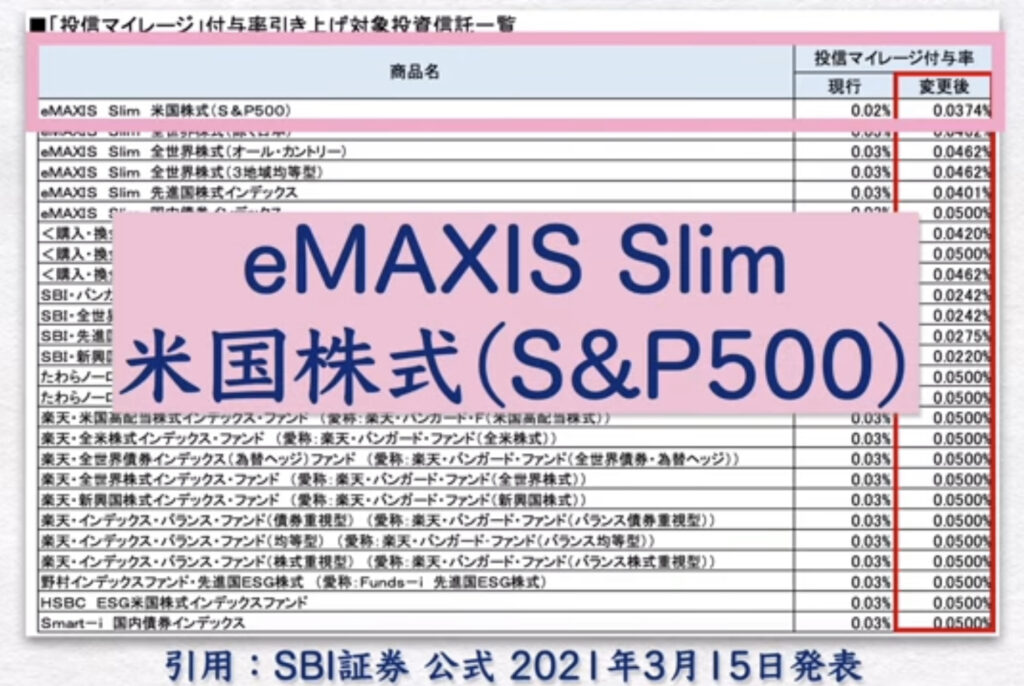

しかし一方のSBI証券では、2021年3月15日に投信保有への還元率を一度上げているという改良があるんです。

その内容がこちらです。

この中には、いわゆる超優良のインデックスファンドもたくさん含まれています。

例えば「eMAXIS Slim 米国株式(S&P500)」では、元は0.02%だったものが、約0.04%へと約2倍にそのポイント還元率が引き上げられました!

ということで…、改悪を繰り返して下がり続けてしまっている楽天証券と、一度上げた後もしっかりと安定しているSBI証券。

利用者にとって、

- どっちの方が心証がいいか?

- 安心して投資ができるか?

っていうのはもはや明白ですよね。。

そしてそれに加えて投信引越しプログラムの無料期間の恒久化です。

改悪する楽天証券と神対応を見せるSBI証券、この両者の明暗がはっきりと大きく分かれてしまった。

というふうに言うことができるんじゃあないでしょうか…?

徹底比較シミュレーション

先ほどお伝えした通り改悪し続ける楽天証券と、楽天証券に不満を持った層を本気で取りに来ているSBI証券。

この両社が楽天証券の改悪が適用される2022年4月1日以降、どっちがどれくらい獲得ポイントでお得なのか?

これを見ていきたいと思います。

このシミュレーションを詳細にしてくださった、らるふさんにはとても感謝です。

と言いますのも、僕は過去記事で書きましたとおり、SBI証券・楽天証券両方で投資信託を運用しているからです。

そのため、とても注目の結果なので、詳細をご紹介させていただきます。

- 今現在いくら保有しているのか?

- 毎月いくら積み立てる人なのか?

という条件によって、

- 楽天証券に残しておくべきなのか?

- SBI証券に移管するべきなのか?

という結果が変わるとのことでした。

以下の5パターンでシミュレーションをされておりました。

- 保有額問わず+積立額は0

- 保有1,000万円+月10万円積立

- 保有300万円+月3.3万円積立

- 保有投信は0円+月5万円積立

- 保有投信は0円+月1万円積立

ただし、そのシミュレーションの前提条件として、以下の4つがあります。

- 投資先は「eMAXIS Slim 米国株式(S&P500)」であること

- 低めに見積もって年利5%でこれからずっと複利運用していく

- 獲得ポイントも全て再投資に回していく

- 楽天証券・SBI証券ともに現時点で発表されている仕様がこれからも継続していく

それでは、1つずつ解説します。

保有額問わず+積立額は0

まずは、保有額が大きい少ない問わず、既に投資信託を保有しているけど、これからの積立額はゼロというパターンです。

言うまでもないかもしれませんが、楽天証券の強みは楽天カード積立による楽天ポイント1%還元です。

そのため、これから積み立てをしないというようであれば、そのメリットは一切ありません。

なのでSBI証券の圧勝です。

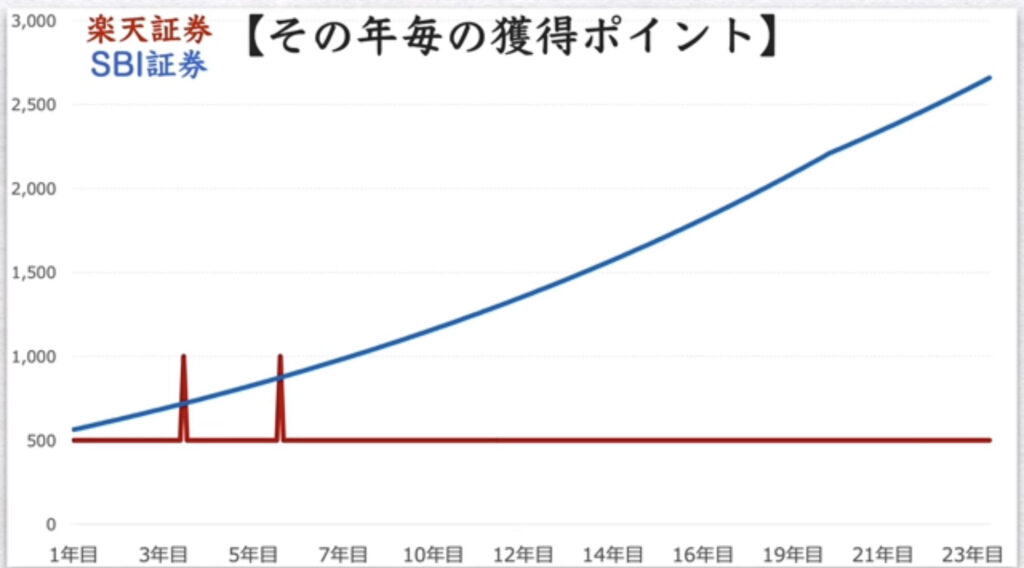

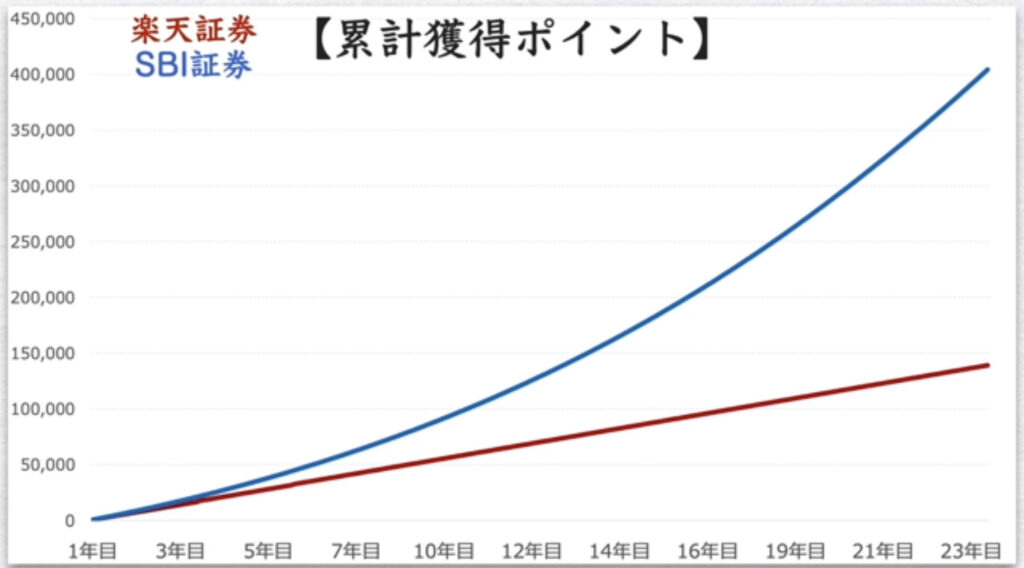

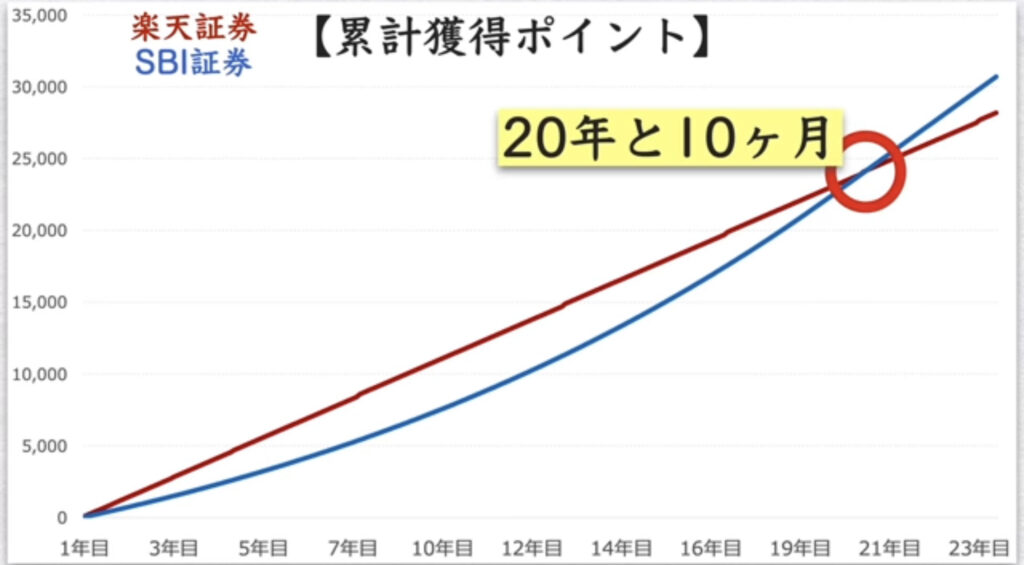

例えば、保有額が1,000万円の場合、その年ごとの獲得ポイントを表したグラフがこちらです。

赤いグラフが楽天証券、青いグラフがSBI証券を表しています。

SBI証券は複利の効果も相まって、毎年付与ポイントが少しずつ増えているということがわかります。

一方の楽天証券は、クレカ積立投資をしないということで、毎年の獲得ポイントはゼロポイントです。

しかし、一部だけグラフが跳ね上がっている箇所があります。

これは複利の効果によって、長い時間をかけて楽天証券で保有している1,000万円も、徐々に資産を増やしていきます。

その結果、こちら初めて1,500万円と2,000万円に到達するタイミングで、取得できた500ポイントということです。

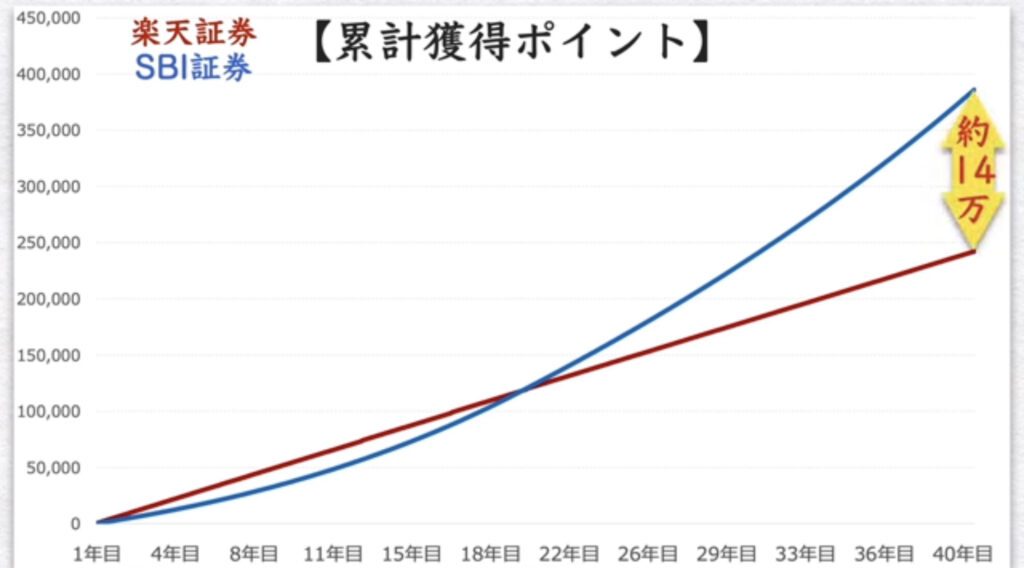

その結果、累計の獲得ポイントとしてはこんな感じのグラフになります。

一切追加投資はせずその1,000万円を楽天証券に置いておくのか、SBI証券に置いておくのか。

そこで正しい選択をすることができるだけで、何と23年目にはこちら!

その差額が約16万円にも膨れ上がっているんです。これはヤバイですよね…。

勝負にすらなっていないというのが結論です。

保有1,000万円+月10万円積立

現在保有する投資信託が1,000万円あって、且つこれからもずっと毎月10万円分積立投資をしていくという形です。

その年ごとの獲得ポイントはこちらです。

SBI証券では先程と同様で、複利の効果によって獲得できるポイントが毎年大きくなっているということがわかります。

一方の楽天証券では、先程と同様で2本のみ跳ねているのが、1500万円・2000万円にそれぞれ初めて到達したことによるポイントのプレゼントです。

それ以外に関しては毎月10万円積み立てるうち、5万円分をクレジットカードで投資することができます。

そのため、毎月500ポイント獲得することができているという状況ですが、こちらをご覧ください。

この場合、もともと1,000万円分も持っているということもあって、シミュレーションの初年度からSBI証券の方が、獲得ポイントが大きいということがわかります。

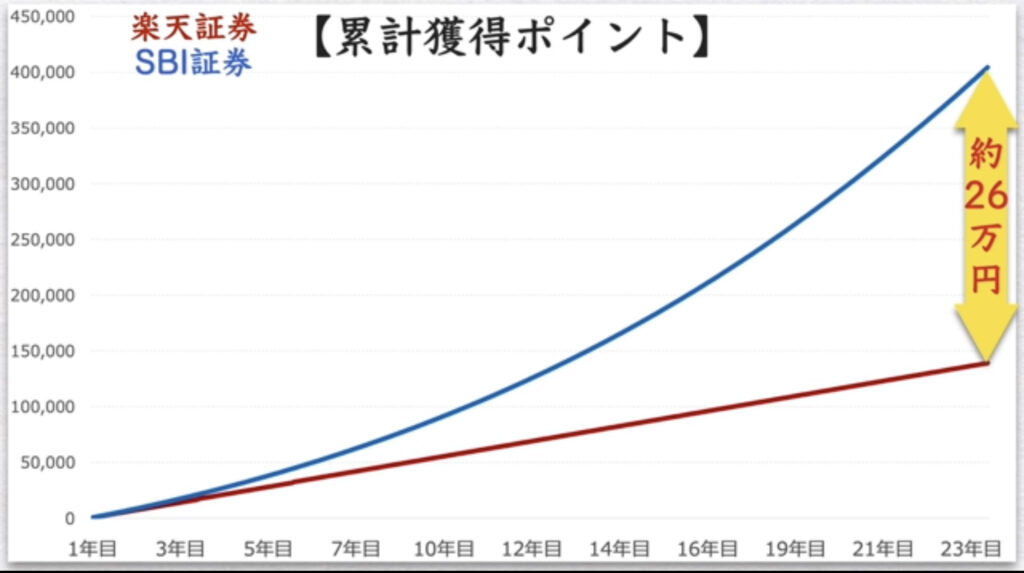

ということで、累計獲得ポイントのグラフはこちらです。

こんな感じでSBI証券にぐんぐん差をつけられてしまって、楽天証券は一度もSBI証券に勝つ瞬間がありません。。

そして23年後には、なんとその差額は約26万円まで大きく広がってしまうことが分かりました。

ということで、今回も全く勝負にはなりませんでした。。。

保有300万円+月3.3万円積立

次は、300万円分投資信託を保有していて、これからも毎月ずっと33,333円分つみたてNISA枠でクレジットカード積立をしていく形です。

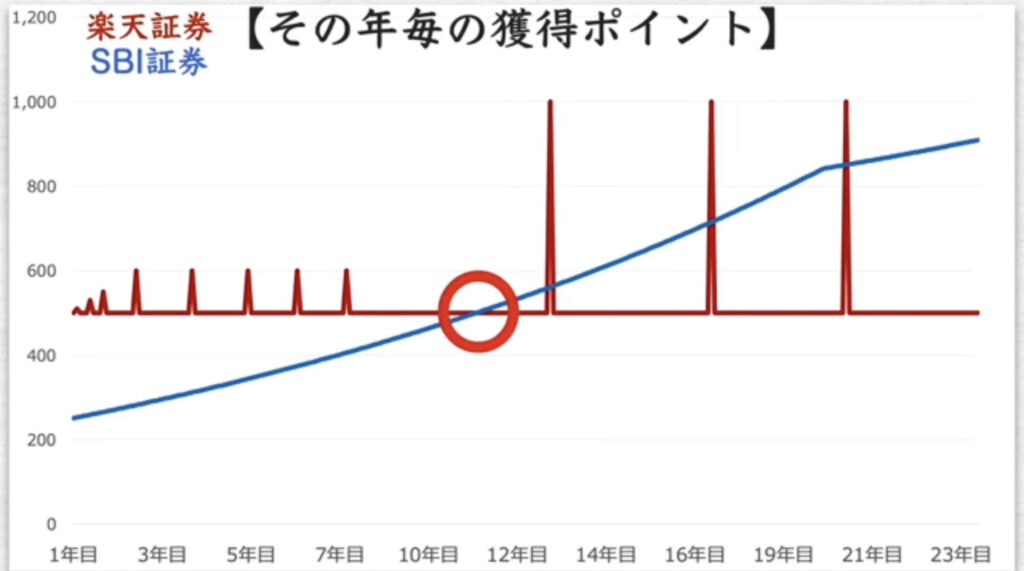

その場合の各年ごとの獲得ポイントはこちらです。

楽天証券のグラフの最初数年間に跳ねているというグラフは、それぞれ資産が400万円・500万円を初めて到達したことによる100ポイント分のプレゼントです。

しかし、その後4〜5年目のタイミングで、SBI証券に毎年の獲得ポイントが抜かれてしまいます。

また、1000万円初めて突破したタイミング、同様に1500万円・2000万円突破のタイミングでは、500ポイントのプレゼントももらえているので、今回こそ累計獲得ポイントではいい勝負ができるのかと期待されます。

その結果はこちらです。

最初こそ本当に若干ではありますが楽天証券が勝っています。

しかし、投資開始してから8年と10ヶ月目に、SBI証券に抜かれてしまいます。。

抜かれた後は、複利の効果も相まってその差はどんどんと大きくなっています。

そして23年目には、約6万円もSBI証券が上回っているということが分かります。

ここまで、3パターンでシミュレーションしてきました。

300万円でも、1000万円でも、ある程度もともとまとまった資産があるという方に関しては、毎月の投資額に関係なくSBI証券の方が圧倒的に強いということが分かりました。

ではここからは、

- これまでは投資したことがない

- 現在は投資信託を保有していない

- 心機一転これから毎月積立投資をしていく

という場合の2パターンを見ていきます。

保有投信は0円+月5万円積立

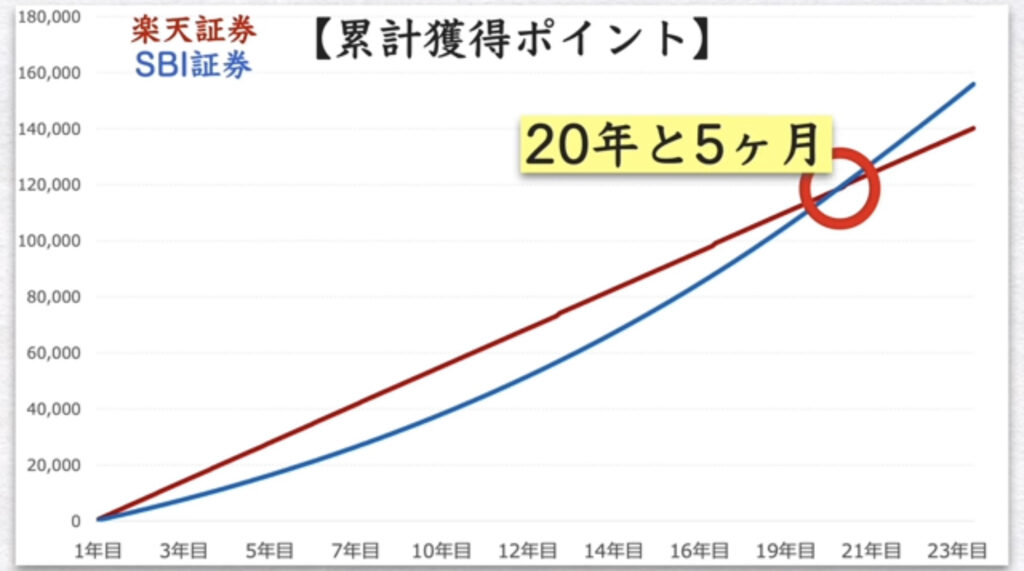

これから月5万円の積立投資を始める場合ですが、獲得ポイントの推移はこちらです。

SBI証券に抜かれてしまうのは、11年目くらいということで、先ほどまでのパターンと比べてかなり右にずれています。

また、こちらの初めて到達ポイントをすべて獲得することができています。

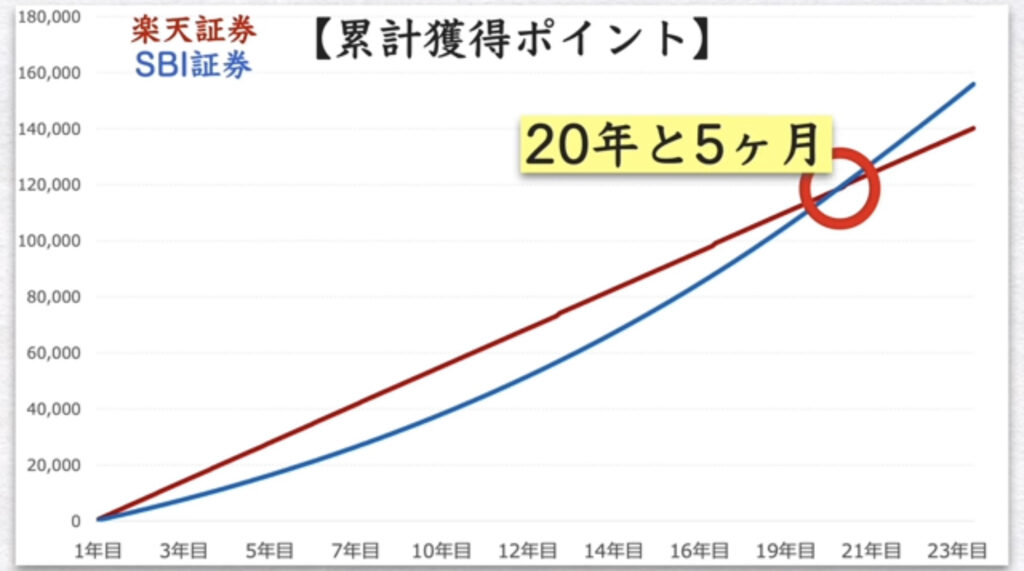

以上を踏まえた結果の、累計獲得ポイントのグラフはこちらです。

いかがでしょうか?

SBI証券に抜かれてしまうのは、こちらの投資を始めてから20年と5ヶ月目です。

それまでは楽天証券が上回っているということが分かります。

保有投信は0円+月1万円積立

つみたてNISAで月1万円、というパターンの方の獲得ポイントの推移はこちらです。

そして累計獲得ポイントのグラフはこちらです。

5万円積み立て投資する場合とかなり似たようなグラフをしています。

SBI証券に抜かれてしまうのは、投資を始めてから20年と10ヶ月目です。

それまでは楽天証券がSBI証券を上回っています。

…というわけで、現在保有している投資信託が0円で、これからコツコツつみたてNISAで投資を開始される方に関しては、20年以上楽天証券がSBI証券に勝っているということが分かりました。

ここまでをまとめると、もともと資産がある程度たくさんある方、そんな方に関してはSBI証券がおすすめです。

一方、現状は大きな資産はないけど、これからコツコツ頑張るという方に関しては、楽天証券がおすすめ。

まだまだ楽天証券も負けていません。と言いたいところですが…。

ここまでのまとめ「実はこれ間違っています」

大きな落とし穴が一つあります…。

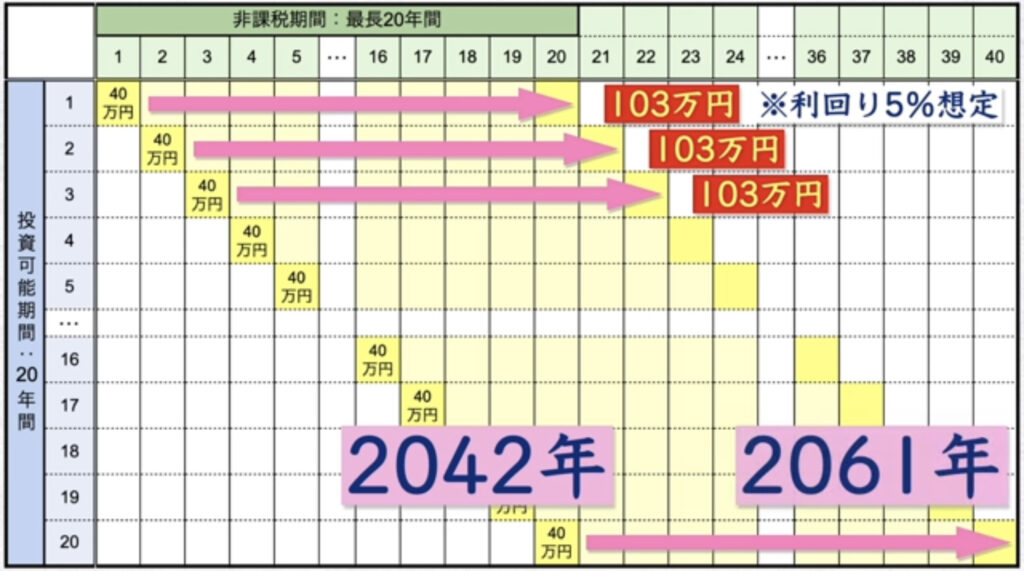

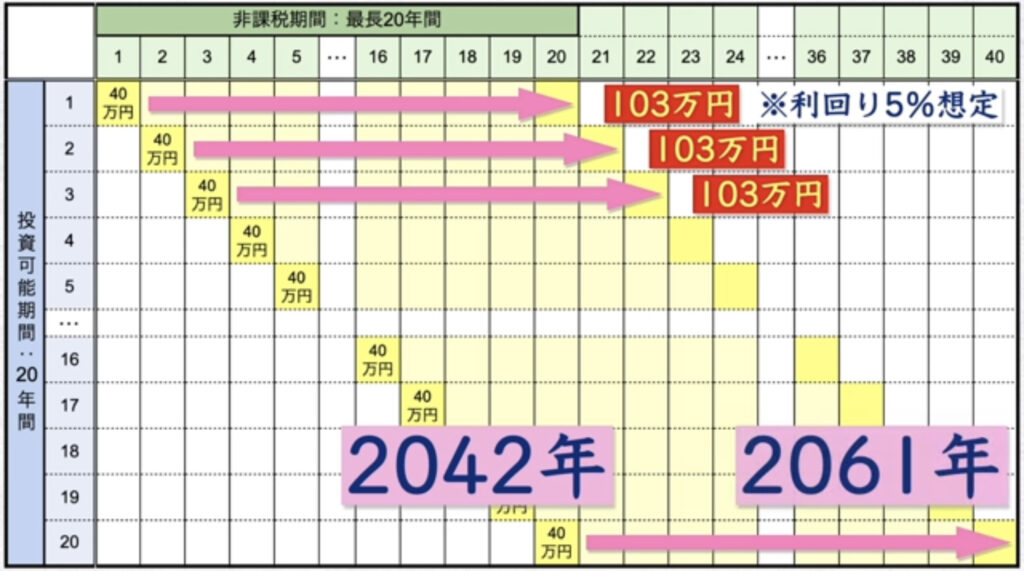

つみたてNISAっていうのは、2042年まで毎年最大40万円まで非課税で投資ができるというものです。

そして非課税で運用できる期間は、ロールオーバーというものをしなければ最大で20年間です。

2042年最終年に投資を開始して、非課税の利益を受け取るというのは一体いつなのかといいますと、それは2042年の20年後。つまり2061年です。

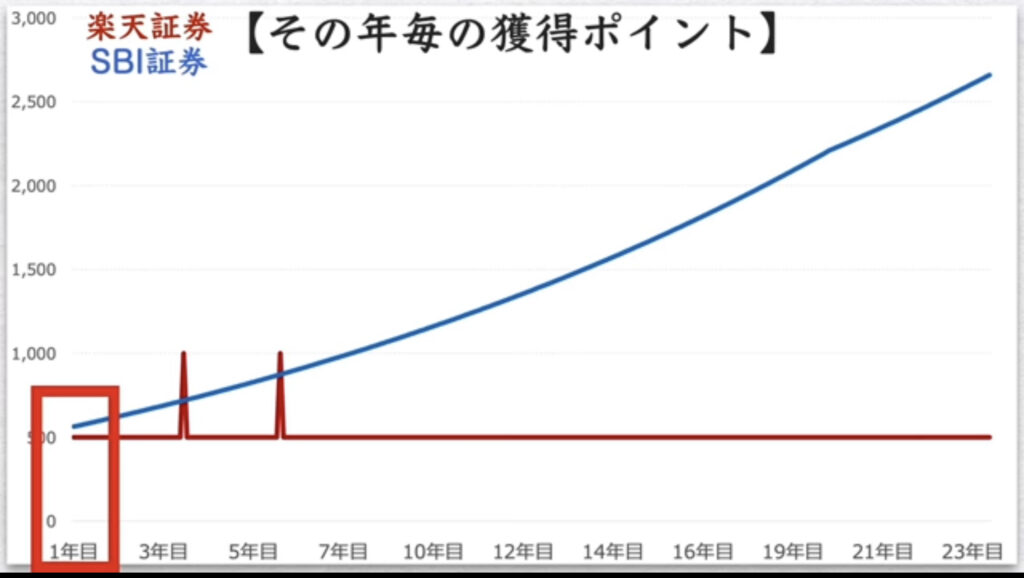

先ほどのこちらのグラフでは、こちらのSBI証券に抜かれる投資開始から20年と5ヶ月。

それまでの間に20年間も勝っているという風に書きましたが、実はこれは間違っているんです。

正確に言えば、20年しか勝っていないというのが正しい表現とのこと。

楽天証券とSBI証券結局どっちが得だったのか?っていう本当の勝者は、今から40年後にわかるわけです。

ということで、グラフの期間を修正します。

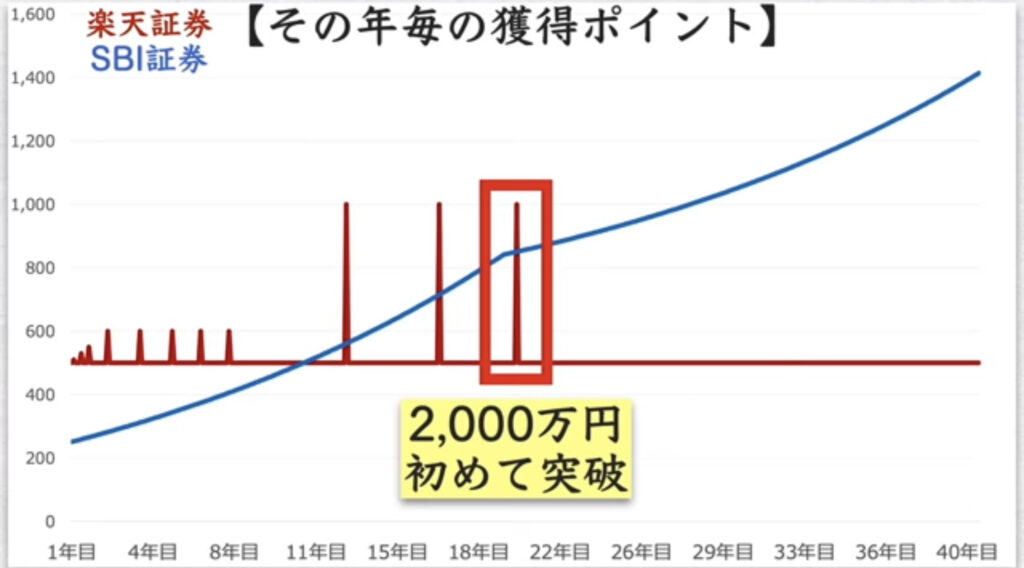

それがこちらです。

楽天証券ではこちらの通り、2000万円を初めて突破したそのタイミングでもらえた500ポイントを境に、それ以降はボーナスのようなものはなく、ずっとクレカ積立による500ポイントをもらい続けるということになります。

一方のSBI証券は複利の効果も相まって、順調に獲得ポイントが増えていますが、20年目を境に獲得ポイントの伸び率が少し緩やかになっているということがわかります。

なぜ緩やかになるのか?

それは1年目に40万円を投資して複利の恩恵を受けながら、20年間でじっくりと成長してくれた103万円。

これの売却が始まっていくため、グラフが緩やかになっていたわけです。

それと同じことが今から21年後に、22年後・23年後…

という感じで毎年売却されていきます。

…ということで、40年後に判明する本当の勝者。

それを表した累計獲得ポイントのグラフがこちらです。

やはり、複利効果は最強ですね!

20年目までは楽天証券が勝っていたのに、SBI証券にどんどん差をつけられて、結局40年目には約14万円も楽天証券が負けているということが分かりました。

ひとまず結論…!

いずれの場合においても、SBI証券の圧勝です。

ということで現在保有している。

投資信託は0円で、これからクレカ積立×つみたてNISAを活用して資産を少しずつ増やしていく。

という形に関しても、結局SBI証券が真の勝者ということが分かりました。

らるふさん曰く、楽天証券の圧倒的敗北とのことです。

以上が、改悪後の楽天証券と神対応を見せたSBI証券、その徹底比較シミュレーションでした。

これからどうするべきなのか?

先ほど判明した通り、楽天証券でと積立投信はSBI証券を比べた場合、残念ながら間違いなくSBI証券の方が優位性がありそうです。

もともとSBI証券メインの方は何もせずにそのままで大丈夫ですが、楽天証券をメインで使用している方も多いと思います。

今回の改悪、そしてシミュレーションを踏まえて、用意されている選択肢は大きく3つあるというふうに、らるふさんは考えてられているようです。

①改悪は気にもせず情報収集もしない

先ほどのシミュレーションでは、SBI証券を選んだ方が20〜40年の長期で考えた場合、何万円~何十万円も資産が増えるということが分かりました。

しかし、シミュレーション上では確かにそうかもしれませんが、これ以降も改悪したり改良したり、もしくは新たな証券会社とかサービスが誕生する。

といった感じで、とても変化が激しいのがこの証券業界です。

そのため、以下のような考え方は至極まっとうな気がします。

- 20年後もSBI証券が存在するか?

- 同様の還元企画が続いているか?

- そんな可能性なんてほぼゼロでしょう

- インデックス投資だけでも、将来十分な利益が見込める

- 楽天証券と楽天経済圏が気に入っている

- ポイントなんてあくまでもオマケとして扱う

- 毎回仕様変更にいろいろ調べたり設定したり、付き合わされる

- これからもそんなことがずっと続くなんて面倒だ

しかし、このスタンスはオススメはできません。

なぜなら、今後の楽天証券はさらなる改悪がありうると思います。

これは、SBI証券の神対応「投信引越しプログラム無料期間の恒久化キャンペーン」についても然りです。

投信購入時の楽天ポイント1%付与が、SBI証券と同様の0.5%(三井住友NLカードの場合)に下がるのか、もしくは今回の改悪と同様にほぼ撤廃されてしまうのか。

確実なことはわかりません。

しかし、ここの部分はいずれ間違いなく改悪されると思います。

こんな状況にありながら今から数カ月後には、マネックス証券でも無料のクレジットカードの投資が可能になります。

その還元率は楽天証券と同様で1%還元です。

こんな感じで多くの有益な情報を集めて動いた人だけが、しっかりとその分資産を拡大させていく。

こんな状況にありながら今回の楽天証券の改悪を「たかがポイントだし」とか「ポイントなんてあくまでもただのオマケ」みたいな感じで考え続けて、沈みゆく楽天証券で投資を続けて良さそうでしょうか…?

という訳ですので、「今回の楽天証券の改悪を気にもしないし、情報収集もしない」という考え方は、僕はオススメできません。。

②SBI証券にすぐに移管する

「すぐやる!やって直す!!」っていうのは、僕が大事にしているスタンスなのですが、今回に限ってはあまりオススメではありません。

理由は「この次の選択肢がオススメだから!」ということで、そちらの内容で説明します。

③SBI証券の準備だけしてとりあえず様子を見る

なぜこの選択肢が有力なのか?それは…。

今回の神対応で、SBI証券はある程度ユーザーを獲得すると思います。

しかし、ユーザーを獲得しきった後、ある程度落ち着いた頃を見計らって「やっぱりウチも改悪します」という可能性があると考えています。

最近のPayPay然り、楽天経済圏の各サービス然り!

「最初にエサを与えて、囲い込んだ後に絞っていく」というのは、ある意味マーケティングの世界では常套手段。

また、らるふさん的には、心の底から希望されている展開だという「楽天証券が今回の改悪を撤回するという英断をする!」。

そんな可能性も全くのゼロというわけではないんじゃあないか?ということでした。

万が一、その展開が実際に起こった場合、やっぱり楽天証券に投資信託を戻したいっていう風に普通は考えます。

楽天証券→SBI証券と投資信託を移管する手数料は無料です。

しかし「SBI証券→楽天証券にやっぱり戻したい!」ということになると、1銘柄につき3,300円の費用が発生してしまいます。

早く動きすぎたせいで、そんな損失を被るのもなんだかな~って感じですよね。。

また、SBI証券の神対応「投信を引越しプログラム」は神対応ではあるんですが、実際やるとなるとかなり面倒なんです。

- 現在の投信がSBI証券でも取り扱ってるか確認

- 楽天証券のカスタマーサービスに電話をして書類発送の依頼

- 手に入れた投信口座振替依頼書に記入して郵送

- SBI証券に入庫されるのを待つ

- 楽天証券に再び電話

- 今回発生した費用の領収書を発行してもらう

- キャッシュバック申込書等、楽天証券の領収証をSBI証券に郵送

という手順を踏む必要があります。。

また、楽天証券に電話ができるのは、平日の朝9時から夕方17時までです。

電話した後、15分とか30分とか待たされることもザラです。

ココまでのリスクを負い、時間も掛けてまで、投信を移管する必要があるのでしょうか…?

ひとまずの結論…!

らるふさんも仰っていましたが、僕個人的にもリスクと労力が見合っていないと感じました。

ひとまず様子見をして、続報があるのかどうかを見定めていきたいと思っております。

もちろん、いつまで様子を見るかというのは、人それぞれの考え方や資産状況によって大きく異なると思います。

投資の世界に「絶対の正解はない!」というのは有名な格言ですが、最終的には自分の意思決定が大切です!

SBI証券の口座開設をオススメ!

とは言うものの、どう転んでも良いように、SBI証券の口座をまだ持っていない方は、作っておいて損はないかと思います。

まだ改悪まで余裕のある今のうちに、作っておくということをオススメします!

そしてなんなら、SBI証券の口座を作るのは、損をしないどころか、むしろを13,000円もらえて得をしてしまいます!

ハピタスというサイトを使えば、ポイント還元キャンペーンが実施されているからです!

(2022/1/8現在、1/末までの期間限定)

また、SBI証券の口座開設申し込みの際は、必ずハピタスを経由するというのは忘れないようご注意ください!

もし「まだハピタス登録していない!」という方は、こちらのリンクよりお申し込みいただけます。

もし必要がありましたら、ご活用ください!

ここまでの話を聞いて「ハピタスって何…?」「なんか怪しい…」という風に思った方もいらっしゃると思います。

そんな方は以下の記事で、ハピタスに関して詳細に解説をさせていただいております!

長くなってしまいましたが、20年以上行うかもしれない長期的な投資の口座をどこにするか?は、とても大事な意思決定かと思います!

その参考になれば幸いです!!

それでは、今後も自由(FIRE)への道を歩んでいきます!

みなさま、ヒーリングッバ〜イ((´^ω^))

▼両学長の書籍▼

両学長は、僕と同い年の方なのですが、親近感のある喋り方と、実践に基づくお金の教養力があり、とても尊敬しております!

書籍「お金の大学」は、両学長の各種動画と同じくらい、とてもわかり易くお金の教養が網羅されています。

FIREを目指されている方は必読の1冊!ぜひご覧ください♪

▼ぽんちよさんの書籍▼

20代にしてFIRE達成間近のぽんちよさん!

26歳無職の状態から投資をスタート。

「投資」「副業」「節約」を実践することで FIRE=経済的自由を達成間近! 会社と仕事のストレスからの完全なる解放、 そのノウハウを一挙公開!

2冊の書籍は、ぽんちよさんの各動画と同じくらい分かりやすく、FIRE初心者の方にオススメな、資産形成と株式投資の入門本!

ぜひご覧ください♪

▼バンクアカデミーさんの書籍▼

バンクアカデミーの亮平さんが出版されている「資産形成1年生」。

- 何から始めればいいの…?

- 貯金は全然ないし、お金が減るのも怖い…

- 面倒くさいのは嫌だ…

お金の不安や悩みを抱えている人に向けて、最低限やるべきことを、YouTube登録者数34万人超え元銀行員の亮平さんが、イラストと図解でやさしく解説。

さらに、やるべきことが一目でわかる「資産形成チェックリスト」も収録。こちらをクリアしていくだけで、つみたてNISA、楽天経済圏、ふるさと納税、固定費削減、先取り貯蓄のすべてが順を追って達成できる!

FIRE初心者方向けに、とてもオススメの本です!!

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/2116eaad.7b391023.2116eaae.030f67e4/?me_id=1213310&item_id=20351035&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F7937%2F9784074477937.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/2116eaad.7b391023.2116eaae.030f67e4/?me_id=1213310&item_id=20399007&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F8670%2F9784299018670_1_2.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/2116eaad.7b391023.2116eaae.030f67e4/?me_id=1213310&item_id=20417612&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F1561%2F9784046051561_1_5.jpg%3F_ex%3D128x128&s=128x128&t=picttext)