こんにちは!ケニーです。

いつもブログを読んでいただき、ありがとうございますm(_ _)m

この記事の目次

いきなり本題ッ!

今日はブログ投稿1000本ノックの366本目。

毎月1回「リベラルアーツ大学 両学長」が配信されている、投資関連のニュースをご紹介します!

日本株の投資トピックス

①株価指数の推移

6月30日時点の株価はこんな感じ。

- REIT指数:1,967pt(年初来:▲5.48%)

- TOPIX指数:1,871pt(年初来:▲7.85%)

- 日経平均株価:26,393円(年初来:▲9.93%)

- マザーズ指数:662pt(年初来:▲32.27%)

※画像は動画より引用

値動きは、指数全体として割高感はなく、個別株では明らかに割安に見える銘柄もある。

との見解で、日本の高配当株を仕込むのに、悪いタイミングではなさそう、ということでした…!

②その他指数の推移

日銀短観

3ヶ月に1回、開示されているこの指標。

下記画像は、動画より引用させていただきましたが、大企業の業況判断指数(DI)の推移です。

※DI:景況感が良いと回答した企業の割合から、悪いと回答した企業の割合を引いた数字

- 大企業製造業:プラス9 → 前回から▲5ポイント

- 大企業非製造業:プラス13 → 前回から+4ポイント

ということで、製造業はウクライナ情勢や、中国での外出制限などの影響もあって、2期連続の悪化…。

一方、サービス業はまん防解除に伴い、飲食・宿泊・遊園地などが改善して持ち直し!

過去記事で書きましたが、動物園などのテーマパークも、人流が戻ってきている気配があります…!

しかし、コロナ禍前と比較すると、雲泥の差。。

まだまだ、混沌としていきそうですね…。

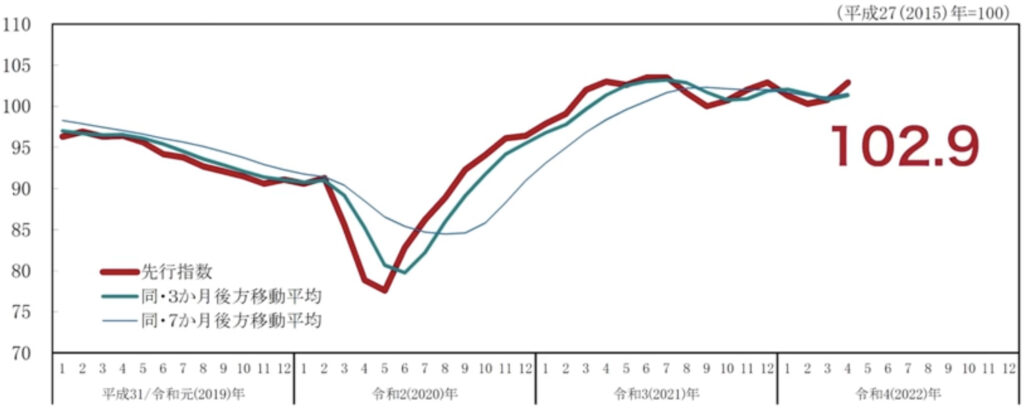

景気動向指数(先行指数)

景気先行指数とは、内閣府が発表する景気動向指数の一部です。

景気動向指数は、生産、雇用など様々な経済活動の動きや、重要かつ景気に敏感に反応する指標の動きを統合した経済指標です。

数値の上昇は、景気向上と判断され円が買われやすくなります。

※Yahooファイナンスより引用

4月の数値は102.9となりました。

※画像は動画より引用

なお、景気動向指数をみる上で大切なのは、

- この数ヶ月プラストレンド?マイナストレンド?

- プラス幅またはマイナス幅はどれくらいか?

の2つです。

日銀短観と合わせて見ると、

- 景気が悪いという状況ではない

- 景気が勢いよく伸びていく状況でもない

という感じのようです。。

消費者物価指数

続いては、2022年6月24日発表の消費者物価指数を見ていきます。

※画像は動画より引用

こちらは先月に引き続き、日銀が目標としている2%超えの、前年同月比プラス2.1%。

- 電気代、ガソリン代、食料品の価格が上昇

- 4月に、2%超えの商品者物価指数を7年1ヶ月ぶりで記録し、2ヶ月連続の2%超え

- 米国の8.6%、ユーロ圏の8.1%、英国の9.1%と比べると、まだまだおとなしい水準

という感じで、ちょうと良い感じのインフレ万歳!と言いたいところですが…。

賃金が上がらず、物価上昇している、あまり良いインフレとは言い難い。。

失業率(遅行指数)と 求人数(先行指数)

最後に、雇用関係(失業率・求人数)の指標です。

- 完全失業率は、2.6%(前回:2.5%)

- 有効求人倍率は、1.24倍(前回:1.23倍)

なお、完全失業率が2.2%まで戻れば、ほぼ「完全雇用(=ゴール)」とのこと。

特に異常値はなく、先月から引き続き安定してきている様相です。

③2022年6月のトピックス

1ドル=137円台を記録、24年ぶり円安

※画像は動画より引用

24年ぶりの円安到来で、円のバーゲンセール中ッ!

なぜかと言うと…。

- 世界中の中央銀行が利上げするなか、日本だけ利上げしない

- 世界各国で旅行者の受け入れが拡大するなか、日本だけ実質鎖国状態

- 貿易収支の赤字が拡大

と、理由がズラリ。。

とはいえ、こういった状態は永遠に続くわけではありません…!

ちなみに、5月に意思決定したドル建て保険解約も、ちょっと早過ぎたかな…^^;

まぁ、結果論ですがね〜。。

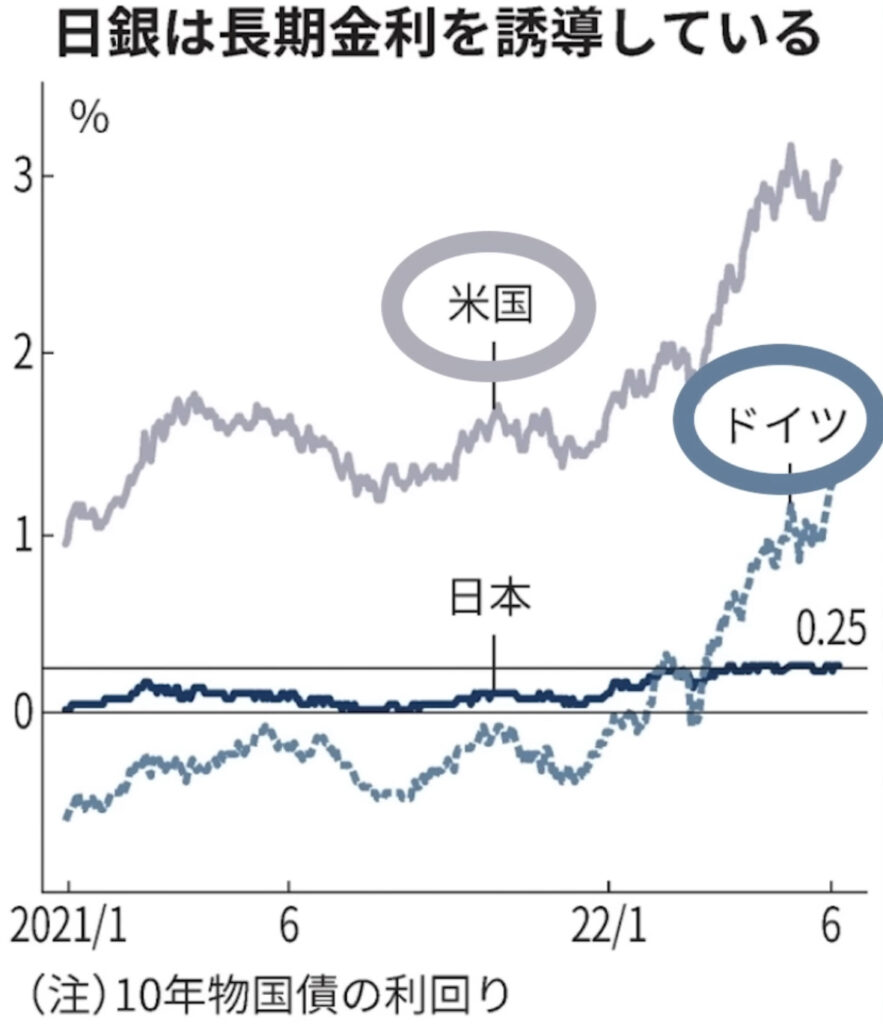

日銀指値オペ継続中

日銀は、短期金利をマイナス0.1%、長期金利を0%で押さえている状態とのことです。

※画像は動画より引用

金利と債券価格(国債)は、シーソーのような関係性があります。

しかし、今現在は国債を売ろうとしている人が増えても、日銀が全て買っているため、国債の価格は下がらない状態です。

国債の売り手には「現金=円」が渡され、世の中(市場)に大量のお金が流通されます。

日銀はこうして、インフレを起こしたい。という思惑があるようです。

こんなイメージ?(笑)

なお、実際インフレは起こっておりますが、ウクライナ紛争などにより原材料が高騰。

やむを得ず物価上昇が起きてしまっているだけで、良いインフレではない。。

というのが日銀の見解、というのが実情のようです…。

参議院選挙に向けて選挙動向

現状の自民党は、世の中では支持が高いようですね〜。

なにもしない、というのが日本国民はお好きなようですねw

しかし、そんな岸田内閣も支持率は徐々に降下中らしいですね。

またしてもこんなイメージ?

もう用済みってことかな…?(笑)

知らんけどw

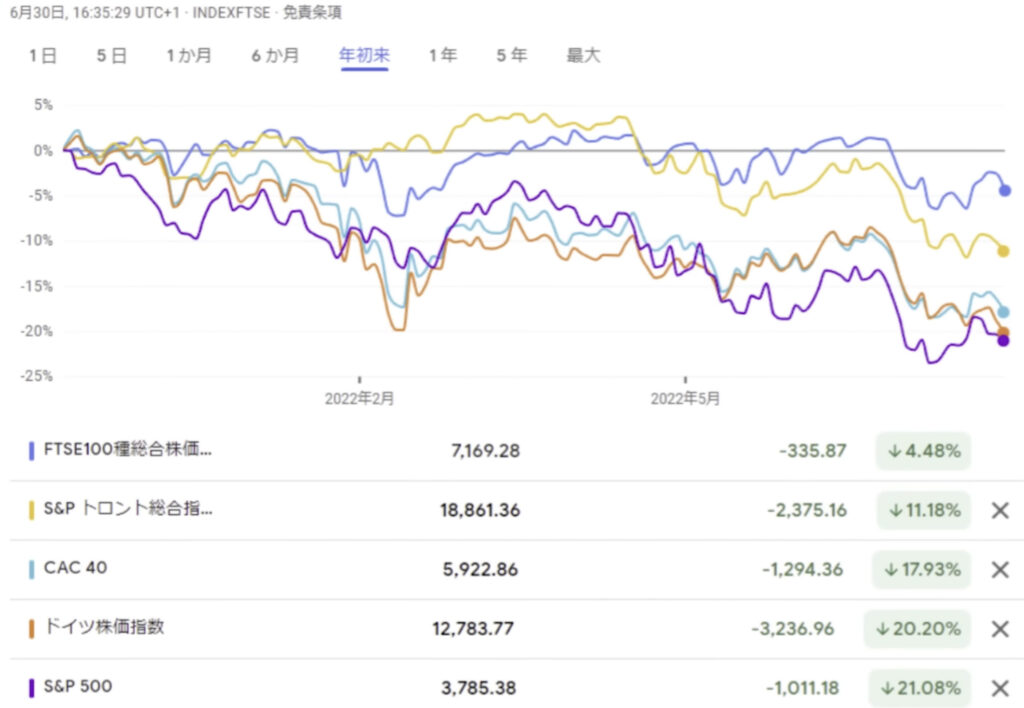

外国株の投資トピックス

①株価指数の推移

G7主要先進7カ国の主な株価指数の年初来は、以下の通りでした。

※画像は動画より引用

- FTSE100(イギリス):▲4.48%

- TOPIX(日本):▲7.85%

- S&P TSX(カナダ):▲11.18%

- CAC40種(フランス):▲17.93%

- DAX30(ドイツ):▲20.20%

- S&P500(アメリカ):▲21.08%

- FTSE MIB(イタリア):▲23.21%

ざっくり現状を挙げると、

- 先月はイギリスで唯一のプラスだったが、今月はマイナスに逆戻り

- 日本はマイナスながら、2位と悪くない位置にいる

- アメリカは5月に引き続き、大きくマイナス

- NYダウは、1970年以来 約50年振りとなる大幅安

ということでした。

②ゴールド・債券ファンド等の値動き

ゴールド

ゴールド系ETFのSPDRの値動きはこちら。

※画像は動画より引用

ゴールドは年初来+0.077%となんとかプラスを維持しております。

3月以降ジョジョに下がり続けておりますが、米国の利上げが影響している模様です。

債券

債権は、投資額に対して2%〜5%ほどのインカム利息が欲しければ、米国債券が有望な投資候補になります。

というわけで、米国の債券ファンドを3つチェックしていきます。

- AGG ローリスクローリターンな債券、格付け高く利回り低い

- LQD ミドルリスクミドルリターンな債券、格付け普通で利回りも普通

- HYG ハイリスクハイリターンな債券、格付け低く利回りが高い

1.AGG

米国総合債券に投資する「AGG」というファンドのチャートはこちらです。

※画像は動画より引用

年初来:▲10.26%、分配金利回り:1.96%ほどで、投資対象の約7割は格付けがAAA(トリプルA)の債権です。

しばらくの間、価格推移は右肩下がりが続いていましたが、底値付近な雰囲気とのことです。

値下がりの理由は金利上昇です。

繰り返しになりますが、債券価格は、金利が上昇すると下がる、シーソーのような関係性があります。

2.LQD

米国優良社債に投資する「LQD」というファンドのチャートはこちらです。

※画像は動画より引用

年初来:▲16.08%、分配金利回り:2.77%ほどで、投資対象の約8割は格付けが、BBB(トリプルB)〜 Aの債券です。

ギャンブル性の低い「投資適格」な債券であるものの、「AGG」 よりは安全性が低いです。

こちらも金利上昇の影響で、価格推移はイマイチ。。

3.HYG

最後の「HYG」のチャートはこちらです。

※画像は動画より引用

「HYG」はハイリスクな債券ファンドです。

年初来:▲15.36%、分配金利回り:4.80%ほどで、投資対象のほぼすべてが格付けCCC(トリプルC)〜 BB(ダブルB)の債券です。

ギャンブル性が高く投資不適格と呼ばれる債券で、

- ジャンク債

- ゴミ債権

- ハイイールド債

という呼ばれ方をします。

リスクが高い分、長期的なトータルリターンは大きい傾向にあります。

「米債券は、1842年以来最悪の相場」というニュースも報じられているとか。。

買いたい気持ちは日に日に高まりつつ、それと同時に高まっているのがドルの価値。

円安が進みすぎて、為替で損をしてしまっては、債権の旨味が消えてしまいます…。

まだしばらく、待ちの姿勢でいたいと思います。

③インカム系ETFの値動き

キャピタルゲイン(売却益)も、インカムゲイン(分配金・配当益)も両方狙える、ポテンシャルのあるファンド等です。

- HDV:iShares Core High Dividend ETF

- VYM:Vanguard High Dividend Yield ETF

- SPYD:SPDR Portfolio S&P 500 High Dividend ETF

上記ETFの直近1年のチャートはこの通りです。

※画像は動画より引用

分配金を無視して価格だけ見ると

- HDV ▲0.75%

- SPYD ▲5.85%

- VYM ▲9.71%

という順位になりました。

ちなみに、僕自身は米国ETFを定期的に買い続けているのですが、今現在はこんな感じの数字でした。

先月時点よりも、ドル換算でなんと約83%↓していました。。

しかし、円安になっている影響で、円評価額では約25%↓でした。

外国株は、株価の上下と為替がミックスされるので、また難しいですね…^^;

なお、現在の分配金利回りは、

- SPYD:約3.8%(過去平均 約4.1%)

- VYM:約3.1%(過去平均 約3.1%)

- HDV:約3.1%(過去平均 約3.4%)

という感じで、4月同様に、

- 低すぎる!っていうほどではないが、特に旨味を感じる水準ではない

- 「円安」と「日本株の割安さ」を考えると、日本の高配当株の方が魅力的

というのが両学長の見立てのようです。

④2022年6月のトピックス

世界成長率鈍化

世界銀行が、最新の世界経済見通しを発表。

2022年の世界全体の実質成長率:2.9%と予測しているようです。

2021年が5.7%、年始の予測が4.1%だったので、大幅な下方修正です。

原因としては、以下があるようです。

- ウクライナの戦争

- 中国のロックダウン

- サプライチェーンの混乱

- スタグフレーションのリスク

- 北京のゼロコロナ政策の継続性リスク

- 景気悪化シグナルの「逆イールド」世界中の債券市場で発生中

まぁ、リスクの多い世の中ですが、なるようになるっしょw

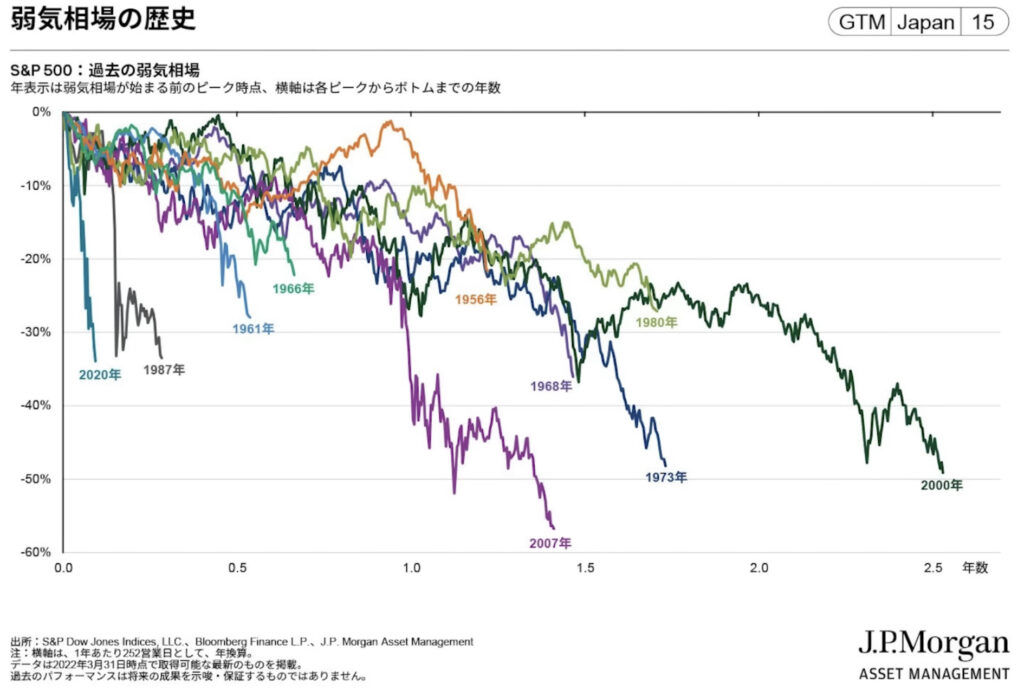

S&P500 弱気相場入り

2022年に入ってから、米国株価は下がり続けており、6月13日に下落率が21.8%に到達…!

20%以上下落した相場のことを「弱気相場」と呼ぶようです。

※画像は動画より引用

過去の実績からすると、数ヶ月〜2年超で高値から、20〜50%程度まで下落する可能性がある模様。。

また、回復までの期間は、3ヶ月〜69ヶ月(平均2年)で、

最悪5年くらいは安値期間が持続するということ。。

どうせなら、どんどん不景気になって、高配当株の圧倒的な買い時を待ちます…!

FOMCで0.75%利上げ決定

6月15日にFOMCという、

「アメリカの金融政策を決める、エラい人たちとの会議」

が開催されましたが、異例の金利:0.75%↑と、

大幅な利上げを発表されました。

歴史的な円安の一番の要因、と言っても過言ではありませんね。。

まとめ

個人的に気になったトピックのまとめとしては、

- 6月の日本株はグダグダ

- 指数全体で割高ではないし、個別では割安銘柄もある

- 相変わらずの円安でも、続く低金利政策

- S&P500が弱気相場入り

- 世界中でインフレ・利上げ・景気後退の懸念

というところですかね。

両学長と同様に、インデックス投資を淡々を継続しつつ。。

チャンスがあれば個別株も狙っていきたいと思います!

人生というRPG…!

マネーリテラシー高めて経験値を貯めて、

「お金にまつわる5つの力」のレベルを上げて、

共に成長して楽しんでいきましょ~♪

それでは、今後も自由(FIRE)への道を歩んでいきます!

ごきげんよう〜(^^)v

両学長の書籍

両学長は、僕と同い年の方なのですが、親近感のある喋り方と、実践に基づくお金の教養力があり、とても尊敬しております!

書籍「お金の大学」は、両学長の各種動画と同じくらい、とてもわかり易くお金の教養が網羅されています。

FIREを目指されている方は必読の1冊!ぜひご覧ください♪

編集後記:あとがき…

昨晩突然、餃子を食べている時に、差し歯が割れました。。

今日、緊急で歯医者で観てもらい、補修をしていただきました。

どうも、保険診療の差し歯は、2年間替えられないのだとか…。

まだ1年弱しか使用していないので、来年まで使用し続ける必要があるそうです。。

皆様、歯は大切に…(泣)