こんばんは。

いつもブログを読んでいただき、ありがとうございます!m(_ _)m

年末で年越しが待ち遠しいケニーです。

昨日の記事でも書きましたが、ビックリするくらい心が晴れ晴れとしております。

FIRE達成のためには、手持ちのお金も大切ですが、自分の心持ちも大切だと思っています。

これからも心を磨いて精進していきます!

今日は、ブログ投稿1000本ノックの162本目。

心が整った今、次に大切なのが計画。。

ということで、以前の記事でも、FIRE達成目標(何歳までに)と、ライフプラン表(何歳まで生きる)の作成が課題だと書いておりました。

ちょっと前の動画になりますが、両学長が配信されていた「ライフプランニングの注意点5選」を見直して、ライフプランを立てたいと思います!

動画のポイントである「ライフプラン・シミュレーションの注意点5選」は以下の通りです!

この記事の目次

①1人で作ってしまう

僕も最初はそうでしたが、家族がいる状態で、自分よがりなライフプラン表を作成してしまうのは危険。。

人生を共に歩む家族の意見を無視して作成した表は、ライフプランでもなんでもありません…!

家族との話し合いが必要なのは、

- どんなイベントを起こすか?

- どんなタイミングで起こすか?

- それぞれにどのくらいのお金をかけるか?

という、将来のイベントについてです。

例えばで言うと…

- 家はマイホーム?賃貸?

- 自家用車は必要?不要?

- 子供の学校は私立?公立?

- 子供の習い事はどのくらい通わせる?

- 旅行はどこにどのくらい行きたい?

などが挙げられます。

我が家でも妻とよく話しますが、

- いつまで働くのか?

- 旅行にいくらかけたいのか?

- そのためにいつまでにいくら貯める必要があるのか?

- マイホームで一軒家は憧れるな〜

という意見交換は、月イチくらいのペースで行っています。

こういった話し合いを行っておくと、お互いの価値観の共有にもなりますし、お互いを尊重した今後のプランが立てられるかと思います!

まだFIREといった言葉が流行り始める前、ファイナンシャルプランナーの方に相談に行ったこともありました。

ただし、FPはプランを立てるのが仕事ではなく、保険を売ったり、不動産を売ったりするのがメインの方も多いので、搾取されないようにご注意を…。

(この点は「⑤作った人に誘導される」で後述します)

②インフレ率を考慮しない

インフレとはモノの価値が上がり、相対的にお金の価値が下がることを指します。

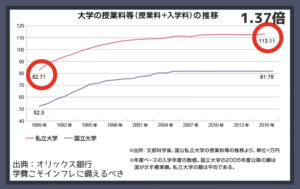

ちなみに、以下は動画内で紹介されていた「大学の授業料」の推移です。

僕が生まれた1980年後半から2016年までの推移がグラフ化されていますが、その当時と比べると金額が1.37倍に上がっております。

今現在は、全世界の政府が「インフレ率を2%にしよう」としている模様。。

モノ・サービスの価値を高める必要性は、「企業の利益・売上を増やす→働いている人の給料を増やす」に繋げるため、ということで経済界では常識のようです。

ちなみにインフレ率2%だと、約36年で物価が2倍になる計算になるとのこと…。

こういったことも折り込みながら、ライフプランを作成しないと、将来「こんなはずでは…」となってしまいそうですよね。。

目安としては、生活費がインフレにより毎年0.5〜1.0%ずつ上昇する。

ということで算出するのが安全そうですね!

③既得権益化してしまう

突然ですが「損失回避性」という言葉をご存知でしょうか?

人は「何かを得る」ことよりも「何かを失う」ことのほうが、大事に捉えてしまいがち。

「何かを失う」ことに対して、それを避ける意思決定をしがちな傾向にある。

という性質のことを言います。

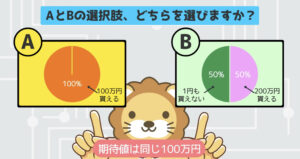

動画の中で以下の質問がありました。

- Aは「100%の確率で100万円がもらえる」

- Bは「50%の確率で200万円がもらえるが、50%の確率で1円ももらえない」

という2択です。

おそらく多くの方が、Aを選ぶのではないでしょうか…?

(僕はもちろんAでした!w)

ライフプラン表を作成する時に、現状の年収から将来の年収を推定して算出します。

僕の場合、37〜60歳まででもらえる(ハズ)の手取り年収総額は、約1億3,000万円でした。

しかし、あくまで「もらえるはず」なだけで、将来の収入が保証されている訳ではありません。。

不思議なもので、一度金額を算出してしまうと、あたかもそれが自分の手に入ったような錯覚に陥ってしまいがち…。

これが「既得権益化している状態」で、要注意なポイントです!

予想した収入を下回った場合に「損失」と感じてしまうようになると、赤信号…。

これにハマってしまうと、

- 転職できない

- 独立できない

- 起業できない

という沼にハマってしまうことになってしまう模様です。。

ちなみに僕は、その沼にハマりかけております…。

上記記事でも紹介した、両学長が提唱する「適正なリスクを取る」「ノーペインノーゲインの原則」を思い出して、攻めの意思決定をできるようになりたいと思います…!

④資産運用利回りが定率

つみたてNISAやiDecoなど、非課税で投資できる仕組みが充実してきております。

以前に上記でシェアしましたが、僕も毎月で約21万円の積立を行っております。

しかし、インデックス投資などの年利○%という数値を、毎年○%で安定すると思ってはいけません…。

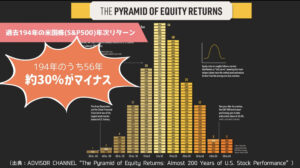

以下はかの有名な「S&P500」の年次リターンの分布グラフです。

※画像は動画より引用

ここ最近は、S&P500に連動したファンドの利回りが、年利20%以上もザラにある状況です。

しかし、過去200年くらいを振り返ると、56年間(約30%)の時期がマイナス運用になっていたことが分かります。

そのため、年利○%という表現は、毎年安定的に達成できる率でありません。

長期(15〜20年)と投資した後に、過去を振り返るとトータルで○%だった。という数値になります。

単年度で見た時には、マイナス運用の年もあるかもしれませんが、そこで運用を止めて売却してしまっては失敗に終わります。。

年利はコントロールすることはできませんが、毎年いくら投資するかはコントロール可能!

じっくりコツコツ努力感なく投資していきましょう!

⑤作った人に誘導される

ライフプラン表を作成するのは、結構面倒です。

僕の妻曰く、

- 数字見るのが気持ち悪い

- 計算するのが面倒くさい

- 何をどうしたら良いのか分からない

とグチのオンパレードw

こういう人をターゲットに商売にしているのが、

- ファイナンシャルプランナー(FP)

- 保険の営業マン

- 不動産の営業マン

です。

(みんながみんなそうではないと思いますが、そういう人が多い印象です…)

僕は過去に1〜3、すべての人と関わってライフプラン・シミュレーションを行ってもらったことがあります。

とても丁寧に「将来のイベント」を説明してくれたり、家族同伴で話し合ってくれたり、手間ヒマはすべて負担していただけます。

しかしその狙いは、「保険に加入・不動産を購入してもらいたい」である。ということを忘れてはいけません!

特に「無料でライフプラン・シミュレーションします!」という方は、ほぼ100%売りたい商品が別にあります!!

そのため、ライフプラン・シミュレーションそのものを商品・サービスとしている人が、その他の余計なものを売り込まれる可能性が低いです!

我が家のライフプラン表

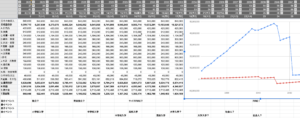

…とこれまでを踏まえまして、来年以降の目標数値を表とグラフで見える化してみました。

まだまだ精度が低く、数値もデタラメですが、

不完全な状態でもまず作る!後で直す!!

が大切だと思うので、ひとまずはこれでOKとしますw

ちなみに、45歳:サイドFIRE達成、54歳:FIRE達成ということにしております。

ちょっと遅い気もしますが、自分の性格からいって、このくらいのんびり目指すのが性に合っていそうです♪

来年に入ってから1年の総決算を行って、年間の収支を確定させたら、完成版を作成してみようと思います。

またその時には、記事にしてシェアしてみます!

ライフマップ

なお年明けには、コーチングを受けた際にコーチより宿題としていただいた「ライフマップ」なるものも作成予定です。

今までも「いつどこで誰とどんなことをしていきたいか?」については、マイツールを使ってデータベースでザックリとまとめていました。

▼マイツールは過去記事参照▼

「ライフマップ」はそれをより具体化していくツールです!

- 望む人生

- 3年後、1年後、半年後、3か月後、1か月後の目標

- 直近でやること10選

- 1か月前と比べて成長した10つのポイント

- 今現在、やらなきゃいけないが不安やモヤモヤを感じていること

上記を1枚のシートにまとめて見える化し、「あとは行動するだけ!」という状態まで持っていきます!

これを1か月ごとに繰り返すことで、どんどん自分のなりたい姿に近づいていきます。

来年は、お金のみでなく、自分の在り方についても潜在意識に入れて、目指していきます!!

それでは、今年このブログをお読みいただいた皆様、改めてありがとうございました!

よいお年をお迎えください!!

来年も毎日投稿して、自由(FIRE)への道を歩んでいきます!

ヒーリングッバ〜イ((´^ω^))

▼両学長の書籍▼

両学長は、僕と同い年の方なのですが、親近感のある喋り方と、実践に基づくお金の教養力があり、とても尊敬しております!

書籍「お金の大学」は、両学長の各種動画と同じくらい、とてもわかり易くお金の教養が網羅されています。

FIREを目指されている方は必読の1冊!ぜひご覧ください♪